港股回A的道路上,又有新的成员加入。6月14日晚间,恒基达鑫发布公告,威高骨科拟借壳恒基达鑫回归A股上市。作价为60.6亿元。

重组预案显示,威高骨科高达60.6亿元的估值,较当前净资产账面值6.68亿元,溢价幅度超过8倍。而在2014年威高骨科进行定增之时,估值溢价幅度还不到2倍。

溢价大增的背后,是威高骨科为谋上市大幅扩充产能。重组预案显示,2015年,威高骨科的资产数额和应收账款都有较大的增长。

公开信息显示,威高骨科是国内最大的骨科植入物公司,其母公司威高集团与莆田系关系密切。自2015年起,威高集团与莆田政商界开展密切合作,双方计划共投30亿,用于莆田福建医疗健康产业园相关项目建设。此外,威高骨科控股股东威高股份还与莆田系旗下多个医疗机构一道,获得了鼎晖、红杉资本等机构的投资。

估值两年增11倍

6月14日晚间,A股上市公司恒基达鑫发布公告,H股上市公司威高股份拟将旗下主营骨科医疗器械的威高骨科置入A股恒基达鑫,交易涉及金额为60.6亿元,若交易完成,威高股份将持有恒基达鑫53.61%股份,将成为上市公司的控股股东,威高骨科构成借壳上市。

重组预案显示,威高骨科60.60亿元的作价,比起其当前净资产账面值6.68亿元来说,估值溢价幅度为8倍。其中,有大约54亿元的增值,是在过去两年内完成的。

2015年1月,威高骨科接受了一笔来自境外的增资,香港公司Alltrade以5100万元认购增发威高骨科2000万股股份,按照收益法进行评估,在此次增资后,威高骨科股东全部权益价值为5.1亿元,较2013年末1.82亿元的净资产增值3.28亿元,增值率为180.41%。

2016年4月29日,威高物流取代威高国际成了新晋第二大股东。同时,威海永耀与威海弘阳瑞增资威高骨科,增资价格为14元/股,股权转让及增资后,威海永耀与威海弘阳瑞分别持有威高骨科3%和7%的股权。此时双方协定估值已达到60.6亿元,较之之前的5.1亿元,威高骨科的估值在两年时间里猛涨了11倍。

重组方案显示,在此次评估中,对于置入的威高骨科资产仍然采取收益法评估,但对恒基达鑫的拟置出资产则采用了资产基础法。

业内人士分析表示,与收益法相比,资产基础法则不考虑到未来潜在的经济收益,客观上降低了置出资产的估值,也就相对地抬高了置入资产的估值。

对于估值为何飙涨及评估方法等问题,新京报记者致电威高骨科与恒基达鑫,但两家公司电话均无人接听。

毛利率超70%

在人们的印象中,医疗器械行业是个“暴利行业”,威高骨科的招股书,也证实了这点。

威高骨科的产品包括脊柱类产品、创伤类产品、关节类产品和OEM器械工具。其中,2015年,毛利率最高的是脊柱类产品,达到84.38%,而关节类产品毛利率较低,但也有46.11%。

2013年—2015年,威高骨科主营业务综合毛利率分别为81.02%、74.97%和74.19%。与同行业的上市公司凯利泰、乐普医疗等公司相比,威高骨科的这一毛利率水平高于同行业的大多数公司。

威高骨科表示,未来数年内,公司的毛利率会较目前水平有所下降,但仍将保持在70%以上的水平。

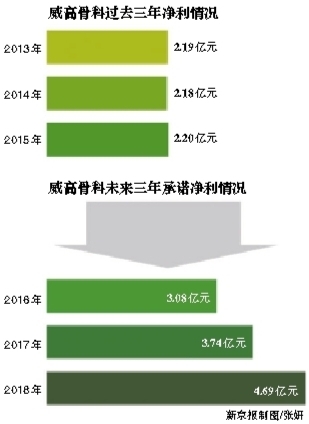

伴随着高额的估值与较高的毛利率,威高骨科也给出了较高的业绩承诺。重组方案显示,威高骨科承诺其在2016-2018年预计实现归母扣非净利润分别不低于3.08亿元,3.74亿元和4.69亿元。

而在2013—2015年,威高股份的净利润分别为2.19亿元、2.18亿元和2.20亿元,未出现明显变化。2016年承诺的净利润较2015年增长约40%。

“威高系”与莆田系来往频繁

威高骨科成立于2005年,主营业务为骨科医疗器械的研发、生产和销售,主要产品包括脊柱类、创伤类和关节类骨科植入物以及手术器械工具。自成立至今,威高股份一直是威高骨科的控股股东。

分析普遍认为,威高骨科借壳恒基达鑫上市,实质上就是威高股份的曲线回归A股之举。

威高股份成立于2000年,2004年在香港挂牌创业板。2010年转为主板上市。

2014年7月,在一次股权转让中,包括鼎晖投资和红杉资本旗下机构在内的三个投资机构成为威高股份的新股东。鼎晖投资与红杉资本不仅对威高系产业进行了投资,也投资了莆田系医疗机构。

2008年,鼎晖投资旗下鼎晖健艮的全资控股公司CDH Harmony入股莆田系民营连锁医疗机构和美医疗,持有13.66%和美医疗公司股权。此外,鼎晖投资和红杉资本还参投了莆田系另一家公司安琪儿医疗集团。

共同的投资机构并不是二者唯一的渊源,新京报记者发现,2015年以来,威高系企业与莆田政商界的交往也十分密切。在近年,莆田(中国)健康产业总会会长林志中、莆田市委书记周联清、市长翁玉耀、卫计委主任张亦兵等人均到访过威高集团。

2015年10月,威高集团与莆田总慧投资公司共同签署协议成立威高莆田销售公司和威高莆田生产基地,总投资30亿元,威高集团与总会分别持股55%和45%。按照项目规划,这些公司生产的产品除了供应民营医院,也会辐射到福建、江西、湖南、湖北等地的公立医院。

新京报记者就生产基地进展以及销售公司的准备工作情况分别致电威高股份总裁办以及莆田市卫计委和国资委部门,对方均未接听。

壳公司曾卷入无效协议风波

对于恒基达鑫来说,此次资产重组是自2012年卷入无效协议风波以来的一大利好。

2010年,恒基达鑫挂牌深交所A股成功上市。该公司在招股说明书中表示,恒基达鑫的子公司扬州恒基达鑫与扬州化工产业园区投资发展有限公司于2009年底签订了《扬州化学工业园区土地出让协议》,出让160亩工业用地,金额为1280万元。土地出让方系扬州化学工业园区管委会的附属单位。招股说明书同时披露,恒基达鑫拟使用募集资金投资1.55亿元,用于扬州恒基达鑫库区一期续扩建工程建设,项目总投资达2.06亿。

然而,事情在2012年1月出现拐点。恒基达鑫公告称,公司收到扬州化学工业园区管理委员会通知,因原出让地规划建造绿化带,终止出让。

这一公告让之前存在的土地出让程序问题浮出水面。根据《最高人民法院关于审理涉及国有土地使用权合同纠纷案件适用法律问题的解释》第二条规定,“开发区管理委员会作为出让方与受让方订立的土地使用权出让合同,应当认定无效。”也就是说,恒基达鑫在招股合同中所披露的土地出让协议实际上是无效合同。有分析认为,倘若恒基达鑫在上市前便知晓绿化带规划一事,则涉嫌故意隐瞒募资项目重要信息。此事曝出4个月后,恒基达鑫第二大股东即宣布减持590万股,占公司总股本的4.92%。

2013年以来,国内放缓的经济增速、下游需求的减弱、市场竞争激烈等不利因素对恒基达鑫的毛利率和主营收入施加了不利影响。

截至2015年,恒基达鑫归属于母公司所有者净利润从2013年的4867万元下降到3253万元,毛利率也相应从46.08%下降到34.64%。

针对恒基达鑫的这一风波可能会对本次借壳造成的潜在影响,记者致电威高股份总裁办,对方未接听电话。

□新京报记者 张帆 北京报道