在前期正式发布各项交易规则和业务细则后,近日,上海国际能源交易中心就原油期货规则合约答记者问,明确了原油期货的总体设计思路、境内外投资者参与交易的条件、风险管控措施等。据悉,作为中国证监会批准的首个引入境外交易者和境外经纪机构参与的境内期货品种,原油期货有望年内正式推出。

基本思路确立

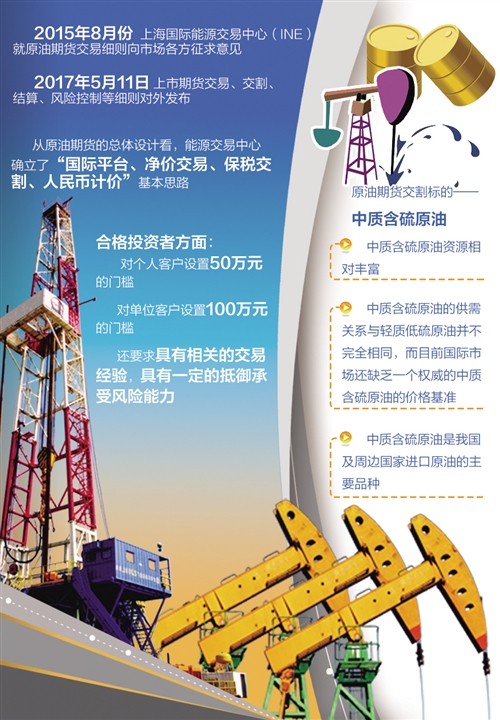

早在2015年8月份,作为上海期货交易所子公司的上海国际能源交易中心(INE)就原油期货交易细则向市场各方征求意见。在经历一年多时间后,能源中心于今年5月11日正式对外发布有关上市期货交易、交割、结算、风险控制等细则,这被很多市场人士认为原油期货破题在即的信号。

目前,我国是全球石油消费和进口大国,但国际石油贸易中的定价主要以伦敦市场的布伦特原油期货和纽约市场的WTI原油(西得克萨斯轻质原油)期货为基准。上海国际能源交易中心相关负责人表示,尽管欧美已有成熟的原油期货市场,但其价格难以客观全面反映亚太地区供需关系。推出我国的原油期货将有助于形成反映中国以及亚太地区石油市场供求关系的基准价格体系,通过市场优化石油资源配置,服务实体经济。建设原油期货市场也是我国期货市场对外开放和国际化的重要实践之一。

从原油期货的总体设计看,能源交易中心确立了“国际平台、净价交易、保税交割、人民币计价”的基本思路。具体而言,“国际平台”即交易国际化、交割国际化和结算环节国际化,以方便境内外交易者自由、高效、便捷地参与,并依托国际原油现货市场,引入境内外交易者参与,包括跨国石油公司、原油贸易商、投资银行等,推动形成反映中国和亚太时区原油市场供求关系的基准价格。“净价交易”就是计价为不含关税、增值税的净价,区别于国内目前期货交易价格均为含税价格的现状,方便与国际市场的不含税价格直接对比,同时避免税收政策变化对交易价格的影响。“保税交割”就是依托保税油库,实行实物交割,主要是考虑保税现货贸易的计价为不含税净价,保税贸易对参与主体的限制少,保税油库又可以作为联系国内外原油市场的纽带,有利于国际原油现货、期货交易者参与交易和交割。“人民币计价”就是采用人民币交易、交割,接受美元等外汇资金作为保证金使用。

“布伦特原油期货、WTI原油期货等均为美元结算,美元结算也是国际原油现货贸易中的通用结算方式。目前国际原油市场处于买方市场环境,我国原油进口体量足够大,对市场供需平衡的影响占据举足轻重位置。以人民币作为原油期货的计价单位和交易货币,不仅有利于国内原油产业链上下游企业在原油进口贸易中规避汇率风险,更有利于加速推动人民币国际化进程。”东证期货分析师金晓说。

值得关注的是,原油期货还将在国内期货市场上首次引入境外投资者参与。金晓表示,境外投资者无需在境内注册实体企业或者借道QFII(合格境外机构投资者)也能参与,这是原油期货区别于目前国内其他期货品种非常重要的一个特征。

从原油期货交割标的看,它选择的是中质含硫原油。能源交易中心上述负责人表示,选择中质含硫原油的理由有多个方面。一是中质含硫原油资源相对丰富,其产量份额约占全球产量的44%;二是中质含硫原油的供需关系与轻质低硫原油并不完全相同,目前国际市场还缺乏一个权威的中质含硫原油的价格基准;三是中质含硫原油是我国及周边国家进口原油的主要品种。

强化风险管理

作为首个国际化的期货品种,原油期货如何强化风险管理成为市场关注的热点。能源交易中心上述负责人表示,将严格遵守目前国内期货市场已被证明行之有效的相关制度和规则,同时针对境外交易者的风险特征和原油期货交易的特点,积极落实境外交易者适当性审查、实名开户、实际控制关系账户申报,强化资金专户管理和保证金封闭运行,推动与境外期货监管机构建立多种形式的联合监管机制,探索建立切实可行的跨境联合监管和案件稽查办法。

此外,交易规则还明确能源交易中心的中央对手方地位,确保市场平稳运行。据悉,能源中心作为中央对手方,在期货交易达成后介入期货交易双方,成为所有买方的卖方和所有卖方的买方,以净额方式结算,为期货交易提供集中履约保障,防范交易双方存在的履约风险。

能源交易中心还明确,已成交的交易指令、了结的期货交易持仓、收取的保证金、已经划转或者完成质押处理的作为保证金使用的资产、配对完成的标准仓单等交易、结算和交割行为或者财产的法律属性,以及采取的违约处理措施,不因会员进入破产程序而使得相关行为或者财产的法律属性被撤销或者无效。

“从投资者参与的角度看,本次能源中心规则发布稿与此前的征求意见稿相比,在交易者适当性门槛方面,对个人客户设置50万元的门槛,对单位客户设置100万元的门槛,同时还要求具有相关的交易经验,具有一定的抵御承受风险能力。交割违约处置方面,由原先的递延交割制度修改为违约金制度。这都是切实防范投资风险、维护投资者利益的措施。”北京工商大学证券期货研究所所长胡俞越表示。

据悉,下一阶段,能源中心将按照业务规则开展原油期货上市前的各项准备工作,包括受理会员、境外特殊参与者的资格申请,受理银行、交割仓库、检验机构的资质申请,开展全市场仿真交易等。(经济日报·中国经济网记者 何 川)