2016年经历了种种风波的万科,终于交出了去年的“成绩单”。3月26日晚,万科发布2016年度报告,期内实现营业收入2404.8亿元,归属于上市公司股东的净利润210.22亿元。同时推出年度分配预案,拟每10股派7.9元(含税)现金。以此分红额计算,宝能和恒大税前各将分得22.15亿、12.27亿元。

值得注意的是,万科3月24日召开的董事会议并没有审议董事会换届选举方案,也没有审议召开 2016年度股东大会的议案,这也意味着万科现任董事会超期服役已成定局,且超期多久还未可知,新一届董事会的组成仍存变数。分析人士指出,未来,围绕万科董事席位或有一场龙争虎斗。

董事会换届仍存变数

26日晚,万科公布了3月24日召开的第十七届董事会第十五次会议决议公告。会上,万科现任11名董事审议通过了2016年度报告及摘要、2016年度利润分配预案等11项决议。

值得注意的是,此次会议并未审议董事会换届选举方案,也未审议召开 2016年度股东大会的议案。不过,其在24日会议上审议并通过《关于延长第十七届董事会第九次会议相关授权事项有效期的议案》。

记者了解到,上一次万科换届是在2014年3月份,当时在任期即将到期之时,万科董事会召开会议审议了换届选举方案和召开 2014年度股东大会的议案。

按照万科章程,万科董事会需要在3月27日之前完成下一届董事会的改选,但到目前还没有看到董事会改选事项的股东大会召集公告。至此,万科董事会超期服役已成定局。而由于万科同时在A股、港股两地上市,按规则至少需要提前45日公告通知召集股东大会,由此看来,万科何时进行换届选举仍未可知。

“一般情况下,公司董事会换届前会先召开董事会议,拟定新一届董事会成员名单,然后征集召开股东大会进行投票,选举出新一届的董事会。”一名上市公司高管表示,万科现任董事会通过的关于延长第十七届董事会第九次会议相关授权事项有效期的议案,或是在为超期服役期间通过的决议做准备,“可避免被股东质疑决议无效。”

上海汉联律师事务所合伙人宋一欣律师表示万科本届董事会任期届满之日至新董事会改选生效之间,出现了一个法律上的董事会决议效力空窗期。空窗期内若通过有关董事会决议,其效力是无效或存疑的,股东可以请求法院撤销。

目前,万科现任董事会中共有11个席位。其中,王石、郁亮、王文金3人来自万科管理层,乔世波、魏斌、陈鹰3人来自华润,张利平、罗君美、海闻、华生4人为独立董事,孙建一为其他公司高管。

万科公司章程规定,选举董事实行累积投票制。累积投票制是指上市公司股东大会选举董事或监事时,有表决权的每一普通股股份拥有与所选的董事或监事人数相同的表决权,股东拥有表决权可以集中使用。

在此制度下,如果万科管理层和深圳地铁、恒大采取一致行动,将可以有3~4名董事当选,宝能方面如果不放弃谋求进入董事会,估计可能有1~2名董事当选。另有媒体报道,安邦也有意董事会席位,再加上万科管理层,董事会席位争夺将十分激烈。

“此次董事会议没有审议董事会换届选举方案,或与新一届董事会成员名单还未确定有关,”分析人士指出,不排除各方正在为此较劲,“未来,围绕万科董事席位或有一场龙争虎斗。”

“目前看来,股权之争并未完全结束。”上述人士表示,不管各方如何角力,均应以维护公司品牌价值、长期稳定发展、给投资者创造更大回报为导向。

地产“一哥”或让位恒大

去年,在股权之争持续的情况下,先后经历了重组失败、恒大入股、华润退出等一系列风波后,万科的业绩并没有出现下滑,反而维持了升势。年报显示,2016年,万科实现销售面积2765.4万平方米,增长33.8%;销售金额3647.7亿元,增长39.5%。

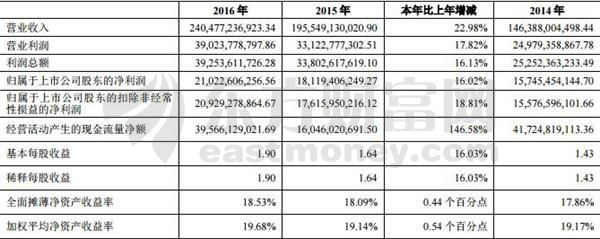

万科的营收和利润也稳步增长。其中,实现营业收入2404.8亿元,增长23%;实现归属于上市公司股东的净利润210.2亿元,增长16%;每 股基本盈利1.90元,增长16%。

事实上,虽然2016年国内 房地产 市场的总销售规模创历史新高,但繁荣的背后暗藏隐忧。

一方面,市场的分化加剧了行业的不确定性;另一方面,热点城市地价大幅上涨,“面粉贵过面包”屡见不鲜,透支了行业的长期增长潜力。

面对复杂的市场环境,万科同其他多数房企一样,也是主要通过合作的模式拿地。数据显示,2016年万科新增开发项目173个,其中59.5%是通过合作方式获取。

截至2016年底,万科拥有600个主要开发项目。其中,在建项目总建筑面积约5442.4万平方米;规划中项目总建筑面积约5296.9万平方米,保障了未来两年的开发需求。此外,万科还参与了11个城市更新改造类项目,总建筑面积约544.7万平方米。

股权之争对万科也并非没有影响。在年报中,万科表示,始于2015年7月的股权事件,令公司的经营管理短期内面临前所未有的不确定性。部分股东一度提议罢免全体董事、非职工代表监事,公司股价大幅波动,部分客户、供应商、合作伙伴、金融机构以及广大投资者也产生了诸多疑惑。

股权事件对万科的日常经营产生的冲击十分明显。在股权之争的影响下,万科此前连续占据的地产“一哥”地位或已被恒大取代。根据此前恒大发布的未经审核数据,其2016年全年合约销售金额约为3733.7亿元,同比增长85.4%,;全年合约销售面积约为4469万平方米,较2015年增长75.2%。不论是销售面积还是销售金额,恒大均已超越万科,成为新的地产“一哥”。

股权事件的影响还体现在团队稳定性上。“股权事件一度对公司的团队士气产生明显影响,增加了公司引进优秀人才的难度,”万科董秘朱旭承认,“在这样的背景下,事业合伙人机制发挥了关键作用,维护公司正常经营秩序,控制了人员大量流失的风险。”

万科曾于2014年推出项目跟投,将项目经营成果与员工利益直接挂钩。2016年,万科对跟投制度进行了完善,通过取消追加跟投安排、设置门槛收益率和超额收益率,保障万科优先于跟投人获得门槛收益率对应的收益,鼓励跟投人员创造更大价值。

从万科年报来看,跟投制度取得的效果还算不错。年报显示,项目跟投在加快项目周转、节约成本、促进销售等方面作用突出。截至2017年2月底,万科累计跟投项目308个,跟投项目从获取到首期开工、首期开盘以及现金流回正的平均时间明显缩短,营销费用率得到有效控制。

“公司衷心期盼股权事件能早日解决,使公司重新回到正常经营轨道。”万科在年报中表示。

宝能税前可分现金超20亿

万科26日晚还披露了2016年度的分红方案:拟每10股派7.9元(含税)现金股息。以此分红额计算,宝能将获得税前22.15亿的现金分红,而恒大可分得12.27亿元。

数据:

年报显示,截至2016年底,宝能系的钜盛华及其一致行动人合计持有 万科A 股股份约28.04亿股,占比25.40%,依旧是万科的第一大股东。紧随其后的是深圳地铁集团,今年1月份以协议转让方式从华润手中受让万科A股股份约16.9亿股,占万科总股份的比例为15.31%。其次是恒大,截至去年底共持有万科A股股份约15.53亿股,持股比例为14.07%。

不过,今年3月16日,恒大和深圳地铁签署战略合作协议,将14.07%万科股份表决权、提案权及参加股东大会的权利,不可撤销地一并协议委托给深圳地铁全权行使,期限一年。深圳地铁由此成为拥有万科表决权比例最高的股东。

值得注意的是,万科在年报中披露了一家名为Nexus Capital Management Limited(中文名为力信资本管理有限公司)的公司股东。该公司以投资经理的身份持有万科H股约1.52亿股公司 ,占万科H股股份的比例为11.54%,占万科总股份的比例为1.37%。

年报还显示,安邦持有的万科股权为6.73%,证金公司在去年第四季度减持万科约8153.5万股,占0.64%股权。截至去年底,证金公司尚持有万科A股票2.25%。

对于深圳地铁受让华润所持万科股份,成为万科重要股东,万科在年报中给予了高度评价,称“此举为双方共同推进‘轨道+物业’模式奠定了良好基础。”

“深圳地铁是目前国内探索‘轨道+物业’模式最成功、最市场化的轨道建设运营商。未来,结合深圳地铁的建设运营管理优势与万科的开发品牌优势,双方有望打造国内‘轨道+物业’标杆,实现向深圳以外的城市的扩张。”万科表示。

万科总裁郁亮称东京、香港等人口稠密大都市的发展过程表明,以城市轨道交通为骨干的公共交通优先模式(TOD)能够高效衔接周边城镇、周边城市群,增加核心都市圈住房有效供应、降低其居住成本。

核心城市土地供应日益紧缺的背景下,万科将继续携手合作方,积极探索包括TOD模式、城市产业升级在内的各类资源获取和开发模式,以突破增长瓶颈,实现持续发展。