停牌近一个月的曙光股份(600303.SH)股权转让事宜终于揭开了面纱。

这家公司控股股东曙光集团将其持有的14371.33万股中的9789.5万股股份(占公司总股本的14.49%)作价22.72亿元转让给华泰汽车集团。此外,曙光集团还将其持有的上市公司4581.83万股(占公司总股本的6.78%)的投票权委托给华泰汽车,待该部分股份限售期满后,曙光集团再将其中约3567.2万股(占总股本的5.28%)转让给华泰汽车。如果后续转让价格不变,此次华泰汽车集团入主耗资将超过31亿元。

值得注意的是,此次华泰汽车集团受让股权的每股转让价格达到了23.21元,而停牌前曙光股份的股价仅为9.02元,溢价率高达157.3%。

是什么原因促使华泰汽车集团愿意如此高溢价入主曙光股份呢?

首先来看看曙光股份的基本面。资料显示,近5年曙光股份经营业绩惨淡,营业收入整体呈现持续下滑的趋势,从2011年末的56亿元下滑至2016年三季度末的23亿元;归属于母公司股东的净利润在2013年首次亏损后,2014年依靠政府补贴以及出售资产等方式勉强维持盈利,2015年则在12月份单月销售1098辆新能源汽车爆发式增长的情况下盈利,2016年则又回到了出售资产维持盈利的老路上。

数据来源:Wind资讯

实际上,2016年曙光股份原本打算通过定向增发的方式收购国内BMS(电池管理系统)龙头亿能电子来助力公司新能源汽车业务,拓展产业链,实现新的利润增长点。可惜事与愿违,在定增事项已获证监会核准的情况下,曙光股份遭遇了亿能电子股东违约的“黑天鹅”,收购事项以失败告终——曙光股份原本希望以1.78亿元拿下亿能电子70%,但2015年下半年新能源汽车行业大爆发在大幅推升亿能电子业绩的同时也引发了其估值水平的水涨船高,亿能电子股东对于曙光股份的报价不满,最终毁约,后续拟作价6亿元出售给创力集团(603012.SH)的控股股东中煤机械集团。

更加雪上加霜的是,整个2016年新能源整车笼罩在骗补疑云下,曙光股份新能源整车业务推进缓慢,全年产量同比下滑45.90%,销量更是同比大幅下滑近70%。

曙光股份乏善可陈的基本面似乎并不值得华泰汽车集团砸下重金。不过,有投行人士表示,华泰汽车集团此番豪掷千金入主曙光股份可能是出于两个方面考虑:

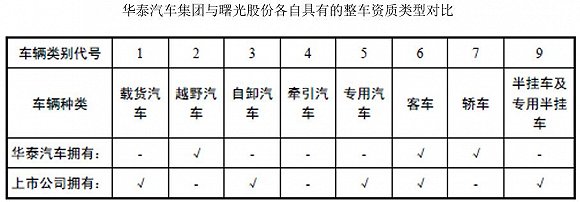

一方面,虽然华泰汽车集团目前以新能源汽车业务为核心,但是集团制订的“传统车+新能源汽车”的战略发展路径存在一个重大的缺陷——缺少多类整车生产资质。

国家发改委和工信部对汽车行业实行生产准入管理,即取得公告后方能进行汽车的生产。2016年12月20日,国务院发布《政府核准的投资项目目录(2016年本)》,其中明确原则上不再核准新建传统燃油汽车生产企业,积极引导新能源汽车健康有序发展,使得汽车产业生产资质具有稀缺性。

此番拿下曙光股份的实际控制权,不仅使得华泰汽车集团拥有了包括载货汽车、自卸汽车、专用汽车、半挂车及专用半挂车等多种整车生产资质,而且使其成为中国少数拥有除“牵引汽车”外所有车辆种类整车生产资质的汽车制造公司。

除此之外,曙光股份旗下黄海新能源客车在公交领域的行业地位或也是华泰汽车集团考虑的因素之一,毕竟目前其新能源车型主要以纯电动微型轿车、B级车及SUV车型为主。

另一方面,汽车整车制造本身具有重资产的属性,对于资金的需求量非常大,而作为一家民营汽车制造公司,华泰汽车集团未来或将通过曙光股份这个上市平台来借助资本市场的力量优化资本结构,助力自身业务发展。

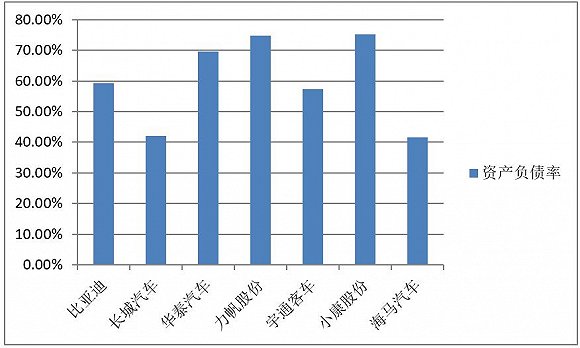

与目前已经上市的其他6家民营整车制造上市公司相比,华泰汽车集团的资产负债率水平(69.66%)高出了平均值逾11个百分点,比亚迪(002594.SZ)、长城汽车(601633.SH)、宇通客车(600066.SH)以及海马汽车(000572.SZ)与其相比均具有较为明显的优势。

华泰汽车集团与6家民营整车制造上市公司的资产负债率情况

通过曙光股份这一资本平台,华泰汽车集团将来可以通过增发、发行公司债、可转债等多种资本手段满足自身资金需求。

而且从业绩角度来说,华泰汽车集团未来也有通过曙光股份这个上市平台实现集团资产整体上市的可能。数据显示,截至到2016年三季度末,华泰汽车集团实现营业收入115.37亿元,归属于母公司股东的净利润7.20亿元,两项数据分别是曙光股份的4.95倍和20.82倍。

需要提醒投资者的是,在《关于对辽宁曙光汽车集团股份有限公司大股东股权转让事项的问询函》的回复中,曙光股份已明确表示,华泰汽车集团没有未来十二个月内改变上市公司主营业务或对上市公司主营业务进行重大调整的明确计划。尽管如此,考虑到此次股权转让溢价幅度较大,曙光股份复牌后大概率存在一定的套利机会。