分析表明,全球从中国进口、用于再出口的中间产品不断增多,因此对中国的依赖程度也不断加强。与此同时,中国减少从世界其他地区进口中间产品,并正在推动除大宗商品和高科技产品以外的供应链的垂直一体化;相比之下,世界其他地区在进口中间产品方面对中国的依赖却只增不减,例如美国、欧洲、新加坡和越南。北亚各经济体正在减少和中国的中间产品进出口双边贸易,即便如此,敞口也依然很大。除了中间产品贸易,这些经济体长期以来一直以直接投资的形式在中国大陆开设工厂,不过目前正在向东南亚迁移。总体而言,中国停工的时间越长,全球的中间产品进口和/或在华直接投资受到的负面影响就越大。

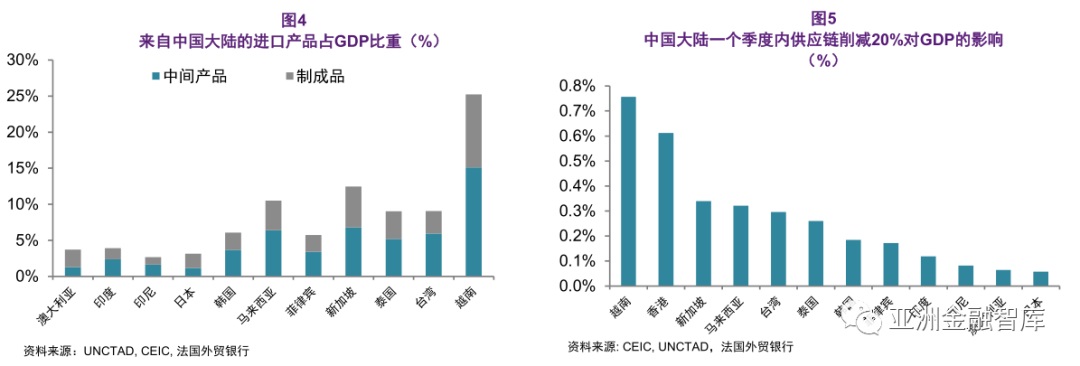

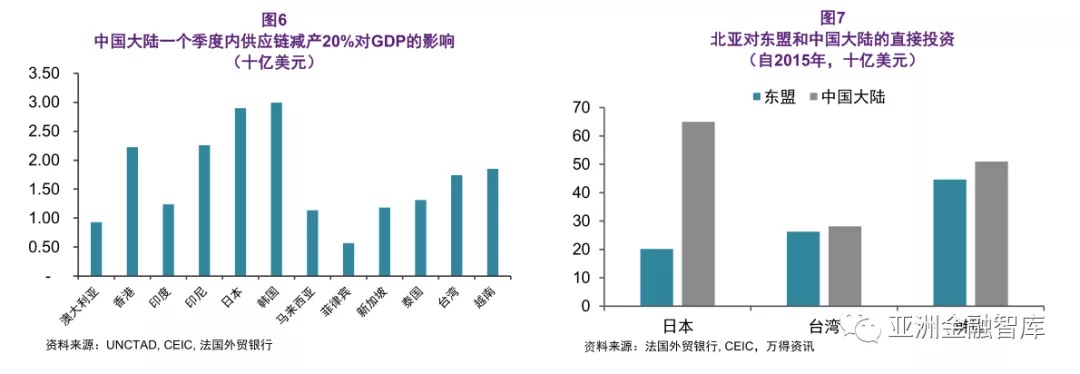

为衡量其他地区所受波及的程度,我们暂且以中国制造业生产能力削弱20%来计算对亚洲主要经济体 GDP 增长的影响。就GDP增长而言,目前受负面冲击最大的是越南,最小的是日本,这也部分得益于日本原本的增长率较低。然而,如果考虑中国大陆生产力下降的直接影响加上其对东南亚(尤其是越南)直接投资的间接影响,那么北亚总体所受的打击更大些。具体行业方面,我们发现电子,汽车,机械和纺织行业受到的负面影响最大,因为这些行业的规模较大,尤其是对中国的投入高度依赖。

尽管就增长而言,当前北亚所受的打击比越南小,但由于日本、韩国和中国台湾经济规模相对更大,与中国和东南亚的供应链一体化程度都很高,而且一些行业对中国的投入依赖很强,因此供应链削弱对这三个经济体造成的实际经济影响将更为深远。

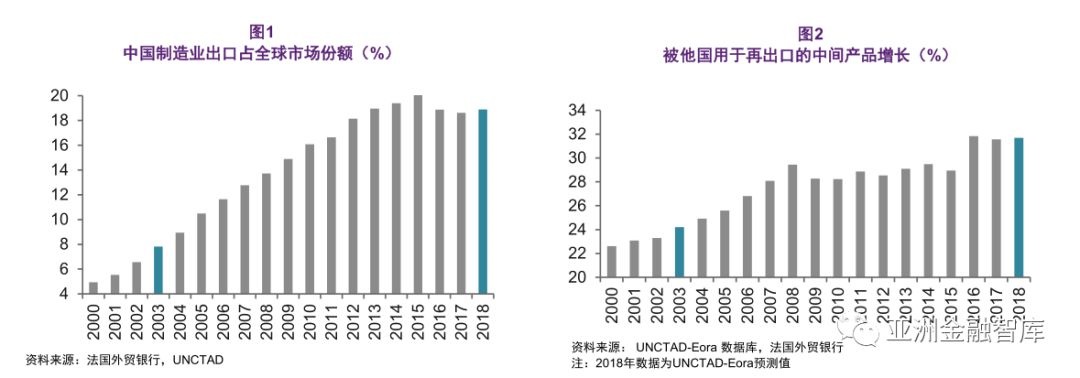

“非典”之后,中国制造业影响力大幅上升

2003年中国制造业出口份额只占全球的8%,但2018年这一数字跃升至惊人19%(图 1);而且中国在机械、电气零件、家具及服装配件等领域的主导地位更加稳固。在价值链方面,中国快速的垂直一体化意味着当今更多来自中国的中间产品用于全球价值链中,其中用于其他地区再出口的中国中间产品比例由2003年的24%大幅上升至 32%(图 2)。

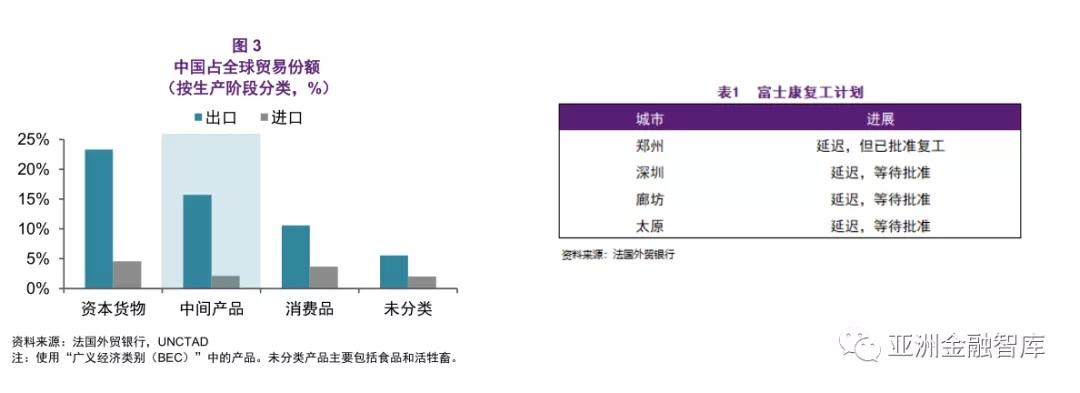

但中国价值链的转型是不对称的,即中国减少对外国进口物料的依赖,但同时出口的中间产品正在增加。这就意味着随着世界对中国的依赖性越来越大,中国价值链出现任何波动都会引起全球的反响;而世界对中国的影响则正相反,因为中国正在推动垂直一体化。图3分解了中国各生产阶段产品占全球进出口的份额,清楚地显示了这种不对称性:各类产品的出口份额均远大于进口份额,其中资本货物和中间产品份额遥遥领先。

目前除了被完全封锁的湖北省,其他各地也实行了不同程度的隔离措施,例如富士康 2 月 10 日恢复生产,但郑州分部只有10%的劳动力,因此可以说中国的供应链遭受严重的冲击。对中国资本和中间产品的高度依赖意味着全球寻找替代生产力的能力十分有限,对于中国拥有较大市场份额的行业而言更是如此。本文将运用价值链模型来量化中国供应链减产对宏观经济和具体行业带来的影响。

“新冠肺炎”对宏观经济价值链的影响量化

中国对世界的出口份额大幅增加,尤其是资本和中间产品(图 3)。由于制成品用于最终消费,而中间产品对供应链的影响更大,因此我们将中间产品作为分析的重点,图4和图5显示了其占GDP比重(蓝色为中间产品,灰色为制成品)。部分中间产品同时用于国内消费和出口。

假设中国大陆的生产力削弱20%并持续一个季度,对GDP造成的负面影响估算如下图。如果一个月内工厂能够完全恢复,影响则小得多。由于越南对中国大陆供应链的高度依赖,因此其受到的总体影响最大。中国香港、新加坡、马来西亚、中国台湾和泰国也将受到不小的波及。并且,这只是一个季度减产20%相对保守的估算下。

虽然出于价值链的影响,越南 GDP 的下降幅度将是最大的,但由于其原本增速较快——2019年超过7%,因此即便受到供应链拖累,越南仍将保持亚洲增长榜首。中国香港和新加坡由于结构性疲软,增长率已经较低,因此负面影响带来的损失会更加严重。此外,尽管日本 GDP增长受到的冲击最小,但作为除中国之外的亚洲第二大经济体,其名义价值排名第二,仅次于韩国(图6)。从全球价值链的干扰和名义价值两方面来看,韩国和日本企业面临的影响最大。

除了中间产品进口的影响外,其在中国大陆和东南亚的直接投资也存在敞口。图7显示北亚经济体为避免投资过于集中在中国大陆带来的风险,将部分资金转移至东南亚。即便如此,根据2005年至今的流动数据来看,中国大陆的直接投资存量仍然大于东南亚。

因此,湖北停产以及广东等其他地区生产活动的减少直接打击了北亚的生产线;而间接上,北亚经济体在东南亚的巨额投资也依赖中国的物料进行生产,这又增加一重打击;第三再加上本国/地区的进口减少。我们的企业监测表明北亚企业受外部环境影响最大,此次也不例外。

行业供应链影响–直接投资不容忽视

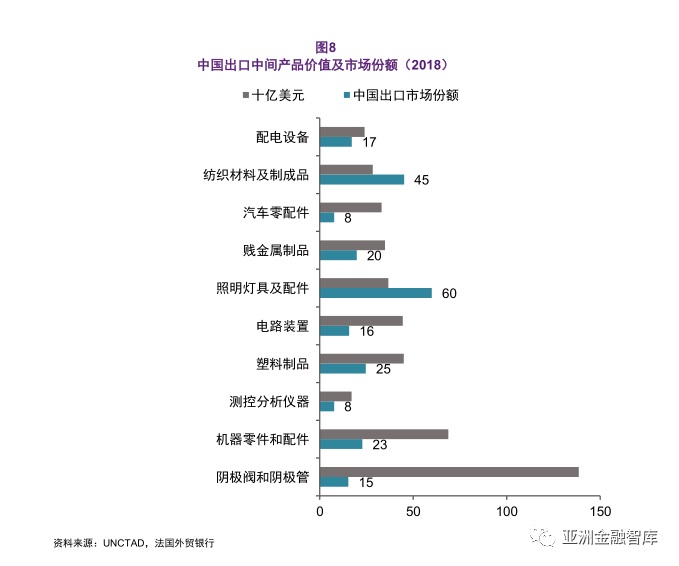

为分析价值链中断带来的行业影响,我们对中国贸易数据(尤其是各类产品向世界出口的数据)进行了更深入的研究。

图8是中国向世界出口的十大制造业中间产品,按升序显示了各类产品的价值和相应的市场份额。价值最高的是1390亿美元的阴极阀和阴极管,占15%的市场份额。其他领域如机器配件、汽车配件及纺织材料等也是高价值行业,由于中国所占市场份额较大,因此也对中国的生产高度依赖(图 8)。由于缺乏替代生产力,与这些行业关联密切的经济体和企业会受到较大影响,例如日本、韩国、中国台湾,当然还有越南。

换言之,由于可观的经济价值和对中国生产的高度依赖,电子、汽车、机器和纺织等行业受中国供应链减产的影响最大。这对于以电子、机械和汽车为主要发展行业的北亚经济体和企业来说,无疑是个坏消息。

综上所述,中国供应链垂直一体化的不对称性,即世界更加依赖其出口的中间产品,但中国正在减少外国物料的进口,意味着世界对中国的敞口比 2003 年更大。中国供应链减产不仅比以往更加影响亚洲,也包括美国和欧洲。

我们预计中国大陆减产对越南、中国香港、新加坡、马来西亚、中国台湾和泰国 GDP 的打击最严重。尽管日本 GDP 受影响幅度很小,但名义价值却很大,对经济增速缓慢的日本来说影响不容小觑。此外,北亚在中国大陆的巨额直接投资也将直接受到停产的冲击。而且其在东南亚投资的增加意味着越南、马来西亚和泰国承受的冲击也将对北亚企业的资产负债表产生不利影响。

行业方面,我们发现由于产业规模和对中国生产的依赖,电子、汽车、机械和纺织受到的冲击最大。这对日本、韩国和中国台湾等北亚企业带来了冲击,其次是东南亚经济体,例如越南在电子、纺织和鞋类产品方面均十分依赖中国物料。

换言之,尽管就 GDP 增长而言,北亚受到的打击看似小于越南,但供应链中断对实际经济价值造成的损伤对日本、韩国和中国台湾的影响更为深刻。

【本文为亚洲金融合作协会研究动态 2020年第8期(总第74期)】

【作者简介】

Alicia Garcia Herrero 是亚洲金融合作协会智库研究员,法国外贸银行亚太地区首席经济学家,香港科技大学经济学客座教授。同时,她还担任欧洲智库BRUEGEL高级研究员、埃尔卡诺皇家研究所研究员、香港金融管理局研究部门(HKIMR)及亚洲开发银行(ADB)顾问等。为了增加分析的影响力,她积极在传统媒体(如彭博社和 CNBC)和社交媒体上发声,最近被领英(Linkedln)提名为经济和金融领域的十大声音。

法国外贸银行阮贞及谭俊誉对本文亦有贡献。原文已于2月13日以法国外贸银行报告的形式发布。