一、公共产品的融资

资本市场交易的是未来的收益,其主要功能是为未来收益定价。围绕私人产品的投融资建立的资本市场经过不断发展和演化,目前主要由直接融资的股市和间接融资的债市组成;在这二者之外,在中国还存在一个围绕公共产品投融资建立起来的房地产市场,这个市场本质上交易的是城市政府未来的公共服务。在中国以公有制为主体的土地制度下,地方政府垄断土地出让的一级市场。通过将手中土地一定年限的使用权出让给居民,加上向其预收相应年限的公共产品费用(房产税),向消费者强行融资,令土地具有了金融属性。

由于地方政府通出让土地获得的融资主要用于后续公共产品的投资和建设,这种先融资后投资的机制会令居民后期享有的公共服务的价值一直超出当初的预付值,这部分本应“涨价归公”的增值,由于居民获得了土地70年的使用权加上预付了公共服务的费用,便主要外溢给了居民,这部分外溢价值的大小与地方政府的“经营状况”有关,由此政府卖地融资就具有了与股权融资类似的效果。地方政府土地招拍挂类似于企业上市融资(但前者等于在向消费者融资,而后者则是向投资者融资),相应地,开发商则类似于“券商”,券商通过将股票包销成理财产品出售给散户,而开发商则通过将土地开发成商品房“零售”给购房者。

2019年中国的城市化率历史性地突破60%,随着中国的城市化渐进尾声,地方政府通过土地出让获取融资的需求和能力开始下降,以房地产为核心的资本市场难以为继。鉴于房地产资本市场对就业和投资和消费的拉动,以及更为重要的货币生成功能,其金融属性一旦消失,将会对中国经济产生强烈冲击。对比发达国家金融市场,一个自然而然的设想,就是可否用股票市场接替房地产作为未来中国新的发动机?抑或房地产繁荣的本身就是导致股票市场被抑制的原因,只要房地产市场退场,股票市场就能自然振兴?

二、两个市场的区别

本研究认为,房地产市场和股票市场之间存在的几个重要差异,使得二者之间不存在替代关系:

首先,服务的对象不同。股价是企业盈利能力的估值,股票市场交易的是企业未来的收益,是为企业的发展融资;而房价是未来公共服务的估值,土地一级市场IPO,是为城市的发展融资。由于地方政府配置资源和平衡收益的时空尺度明显大于一般的企业,因此具有更好的信用。中国之所以能实现压缩型和举世瞩目的城市化,凭借的就是土地金融超强的对内融资能力,而为土地金融提供支撑的“八二宪法”中规定了土地国有,这为地方政府垄断土地一级市场提供了条件,一旦没有了政府垄断的土地一级市场,中国的地方政府就会从强大的发展型政府退化为单纯的服务型政府,从而与其他国家的地方政府无异。西方国家的地方政府的财政收支奉行的是平衡预算原则,即需要多少财政支出就收多少财政收入,不能产生“利润”,自然也就没有可供资本化的现金流,既不能大规模投资基础设施建设,更无法补贴企业。而中国的地方政府正是携土地的强大融资能力,不仅完成了城市的“重资产”建设,令企业可以“轻资产”运营,而且还可以在竞争博弈中通过补贴协助企业取胜,进而实现了城市化和工业化的互促式发展,成为推动中国经济增长的主体。换句话说,房地产市场和股票市场服务的对象不同,两者并行不悖,不存在此消彼长的替代关系。

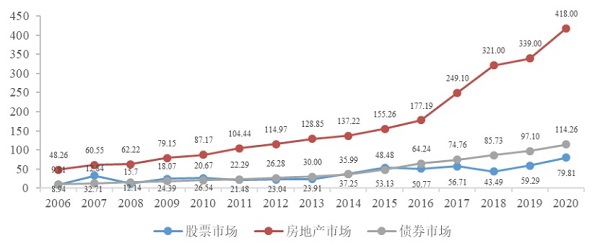

其次,市场的规模不同。据统计,2020年,中国股票市场的市值突破11万亿美元,而在中国的房地产市场的市值中,仅住房一类的总市值就高达62.6万亿美元,大约合418万亿人民币[1],中国主要资本市场的规模与变化趋势如图1所示。两相比较,二者完全不在一个数量级上。按照目前的估算,即使假设中国的楼市被冻结,中国的股票市场的总市值至少要翻6-7倍,才有可能赶上目前中国房地产市场的总市值,在这种级差下,自然难言直接替代房地产市场。更为重要的是,在如此规模的市值背后,广义而言,这些资产价值都是(或可以被作为)融资的抵押品,家庭资产的绝大部分、企业资产的大部分,都与其拥有的各类不动产价值密切相关。很多企业经营状况不佳,但股票的市值却一直上涨,主要是因为企业手里的土地一直在升值,一旦不动产的价值下跌,企业不仅无法通过股票市值的上升来抵偿房地产价值的缩水,反而会因此导致企业股票价值的同步缩水。

图1 中国主要资本市场的规模与变化趋势

最后,对货币生成的影响不同。股票和不动产都可以成为向银行申请贷款的抵押品。在中国目前的货币生成机制中,通过商业银行发放贷款,是生成M2的主要途径。从分工的角度提出的基于货币数量的增长理论认为,分工是经济增长的基础,而货币是分工的基础,一旦货币数量不足就会抑制经济增长的潜力,而要释放经济增长的潜力,就要创造足够的货币,由于货币分工的效率高于制度分工的效率,因此,只要创造足够的货币,经济就会增长,反之就会收缩。在这个意义上,中国经济的增长很大程度上是源于信用货币解除了货币短缺对商业活动的约束。与美国依靠国债生成基础货币,依靠股市创造流通货币的货币生成机制不同,在中国土地国有和高速城市化背景下,房地产市场高度发达,不动产具有良好的流动性和信用,由于流通中的住房同时为非流通的住房定价,加上其巨大的规模,令中国的房地产在货币创造中发挥了举足轻重的作用,而这一作用是股票市场所完全不能比拟的。也正是如此,一旦中国的房地产市场崩溃,不动产的流动性丧失,银行在出现大规模烂账的同时还会面临抵押品贬值,由此导致中国经济进入资产负债表衰退,由此所造成的信用损失也是股票市场完全不能顶替和取代的。

三、房地产市场认识中的误区

现在对房地产市场理解的认识里存在的一个最常见的误区,就是把房地产市场与地方政府卖地直接画等号,并把卖地收入视作一种“财政”(“土地财政”这个词本身就体现了对土地收入性质的错误理解)。只要将卖地收入视作“财政”,房地产就不可避免地会存在“不可持续”的问题——城市不能无限扩张,政府不能一直卖地,家庭不会不停买房。而一旦有一天政府无地可卖,居民都拥有住房,房地产市场就会自然消失。这也是产生“股市接棒房市”之说的一个缘由。正如前文所述,房地产市场在中国之所以重要,是因为在不同城市化发展道路和发展阶段背景下,中国地方政府和西方国家地方政府有本质的不同,前者是投资-运营一体的全能型政府,是重资产模式;后者是单一运营的服务型政府,是轻资产模式。这就意味着中国经济如果运行,就必须要有强大的土地和不动产市场作为支撑,而美国则是可以完全依靠股票市场。

明白了房地产市场在中国的重要性,现在的问题是房地产市场是否“可持续”。地方政府卖地,本质上类似于企业IPO,是其贴现未来公共服务收益的金融工具。那么,我们接下来就要回答,一个公司在上市IPO后,股票市场的功能会消失吗?显然不会。同理,即使今后中国的地方政府无地可卖,房地产市场的融资功能也不会就此消失。政府停止卖地,开发商停止建房,不是房地产作为资本市场的结束,而恰恰是开始。这是因为只有政府在土地一级市场出让土地后,作为二级市场的房地产市场的功能才开始发挥。只要二级市场存在交易,就证明其他未处于交易状态的不动产也具有流动性。而只要房地产有流动性,就可以成为有效的抵押品,发挥其金融功能。之所以认为中国“房地产市场“不可持续”的观点长期挥之不去,最主要的原因就是将地方政府的土地出让所得视作“财政收入”。而事实上,在房地产这一资本市场上,所有这些所得的本质都是融资,住房的流转和股票出让别无二致。只要交易还在,中国的房地产市场就是可持续的。

四、房地产市场的问题及制度设计

在土地金融制度下,住房的资本属性和商品属性无法分离。但相比股票市场,中国的房地产市场却几乎完全没有证券化。这意味着如果你想投资房地产,就只能购买实物商品房。尽管REITs为有现金流收入的租赁型物业提供了一个将未来收益贴现的工具,但租赁型物业升值的前提,仍然是必须有投资者首先购买和持有这些实物不动产。这使得在中国房地产“住”和“炒”的两种功能难以分离,房地产市场也就无法像股票市场那样成为纯粹的资本品市场。这还意味着即便你仅想“住”,却也只能从“炒”的市场上获得住房。

在股票市场,厂商可以通过产品降价带来股票市场上公司股价的上升,或者股票价格的上涨可能促使企业降低商品价格。而在房地产市场,作为资本品的住房和作为商品的住房只能有一个价格,满足“炒”功能就要牺牲“住”的功能。也许有观点认为开征房产税可以将从住房的商品属性从资本属性中分离出来,但这就像在股票市场上,想根据上市公司的市值对资本市场的股票征税一样,只能带来资本属性的去功能化。税收是地方政府的现金流性收益,加税是资本化的逆过程,发达国家的房地产市场之所以不具备中国这样强烈的资本属性,正是因为他们比中国多了一个不动产税。

要让中国的房地产像股市一样,同时实现其资本属性和商品属性,就必须设计一个能将两者区分开的市场结构,让“住归住,炒归炒”。这就是新加坡实践多年且效果显著的住房市场双轨制——量大价低,有资格限制的“组屋”和价高量少,没有资格限制的商品房同时并存。中国的房地产市场如果想要同时具备资本属性和居住属性,就要将两个市场分开,市场的归市场,保障的归保障。1998年住房制度改革的成功证明“先租后售”是一个既能满足保障需求,又能满足资本市场需求的成功制度路径。

五、股票市场的问题与制度设计

中国的股票市场能否成为一个与房地产市场比肩的资本市场,并不取决于中国房地产市场的兴衰。有观点认为之所以中国的股票市场发展不起来,是由于太多的货币被吸纳进了中国的房地产市场,使得股市成为无源之水。事实上,股票市场和房地产市场是两个相对独立的资本市场,各自创造自己的流动性。在信用货币制度下,通过股票和不动产抵押都可以生成贷款,而货币是贷款生成的。哪一种抵押品的估值更高,取决于自身而非他人。认为信用货币与实物货币一样,在总量既定的情况下,这些货币不是进了股票市场就是进了房地产市场,而后者过多,前者就会减少,乃是在对信用货币生成机制缺乏了解的情况下得出的错误结论。信用货币是通过所有资本市场的信用创造出的货币的总和,数量会随信用变化而不断变化,不是在一个固定数量下,从一个资本市场流向另一个资本市场的此消彼长式调整。

中国股票市场长期不振,不是因为货币都被吸纳进了房地产市场,而是因为股票市场的内在机制使其无法形成与房地产市场一样强大的信用创造能力。作为买卖未来的市场,股票市场的发展,关键取决于投资者的水平。中国的股市不如美国的股市,主要在于中国缺少类似于高盛这样的高水平投资机构。主流经济学构建完美竞争的一个前提,就是所有人都具有完备的信息,而这一点在现实中是不存在。大量散户在获取信息方面的天生劣势,决定了其识别、筛选优良资产的能力必然是不足的。从这个角度来看,中国的股市要想取得同房地产市场类似的成功,就需要建立起具有高水平资产识别能力和风险控制能力的投行,要有中国自己的“淡马锡”。高盛这样的投资机构不是市场自然而然发展的结果,而是美国政府有目设计的产物。中国股市要如何才能取得成功?关于这一问题的答案,其实美国股市的发展经历已经给我们做出了示范。而在立足国情的同时扬长避短,我们只需把美国股市中私有的投行转变为基于公共基金(与医保、社保等全民账户挂钩)的公共投行,就可以极大地提升中国股票市场的投资质量[2]。更进一步,央行还可以通过购买公共投行的债务,建立基础货币内生的新渠道,进而摆脱对美元信用的依赖,内生出中国自己的基础货币。为内循环提供自主的货币基础。

注释:

[1]数据来源:任泽平:2020年中国住房市值为62.6万亿美元,近美国2倍、超日本6倍,微信公众号:泽平宏观。

[2] 赵燕菁 周颖刚:中国资本市场再设计:基于公平效率、富民强国的思考,《财经智库》,2016(2):116-130。