《灭火》一书详细记载了08年美国金融危机发生的过程及美国政府如何应对本次金融危机,在书末用图标、数据等直观表达各个阶段的措施和成果。

这是非常难得的视角,由美国的两位财长和美联储主席讲述金融危机发生的原因、过程及政府应对。货币政策和财政政策似乎是政府应对危机及日常调控的王牌工具,但这背后也同样又一个近百年争论不休一个话题:“政府在金融危机来临时应如何应对”。

一.两种危机理论

在学界针对这个问题争论已延续近百年,尤其是29年美国经济危机后,那是另一个史诗,胡佛总统及继任者罗斯福总统救市的“成功”让干预主义大为盛行,伴随而来的则是凯恩斯主义的崛起。而反思者也并没有停止对干预主义的攻击,其中犹付盛名者是哈耶克,哈耶克给了我们另外一个答案。

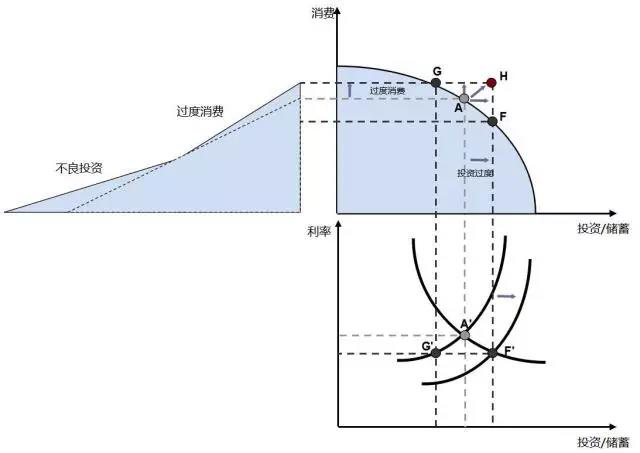

哈耶克认为,保持货币中性(即实际利率与自然利率相等)是实现市场经济自动均衡和价格体系稳定的条件。如果央行增加货币供给,人为地降低实际利率,就会扭曲生产的“自然结构”,导致社会资源的错误配置。由此哈耶克提出了著名的“哈耶克三角”,如下图所示:

根据庞巴维克的“迂回”(roundabout)生产理论,哈耶克把生产结构分为从最终消费品到各种“中间产品”(哈耶克有时也称之为“生产者物品”,即producers’goods)生产的一个时序生产阶段的三角形。三角形的一边代表生产结构的时间维度,即生产的迂回程度,三角形的另一个直边,代表生产阶段,而每个阶段的垂直高度代表尚待完成的生产过程的货币的价值,而三角形的斜边,则代表整个生产过程产生出最终消费品的货币价值。按照这一“哈耶克三角”,生产越迂回,即生产最终消费品所需要的中间产品阶段越多,越需要投入更多的资本,因而也会有更大的货币总量。

按照哈耶克这个复杂的货币、利息、投资和整个经济的生产结构理论,如果一个社会的消费者时际偏好发生了变化,即人们更偏向于未来消费,则储蓄会增加,利率会下降,这样会刺激企业家增加投资,社会资本会投向“资本化程度更高的生产”(more capitalistic-methods of production)的生产,即对接近于生产最终消费品和耗时较短的“资本化程度较低的生产”阶段的投入则减少了。结果,整个社会的生产结构链条更长了,因而也更加“迂回”。相反,如果人们对现下的消费更得看更重,则储蓄会减少,利率会上升,企业家的反应是减少生产的迂回程度,资本会投向用于直接消费品的生产和“资本化程度较低的生产”,生产的链条会减短,从而生产的“迂回”程度也会自然降低。由此,哈耶克认为,在一个不为政府和央行的货币政策人为扰动的市场经济中,人们对当下消费和未来消费的时间偏好率的变动会自发地引致利率的变动,这种利率的变动,会引致迂回生产阶段的自然调整,像一把扇子一样不断地打开或折叠,但并不会造成“工业波动”和“商业周期”。

根据上述认识,哈耶克还特别强调,要把消费者时际消费偏好所引起的利率变化,与政府所主导的信用扩张所引起的利率变化严格区别开来。如果通过央行扩大货币供给而干预市场过程,会人为地降低利息率,把实际利息率人为地压低在自然利率之下,这样会给投资者一些虚假信号,激励他们增加资本投入,并把资金投向远离最终消费的“资本化程度较高的生产”,使整个社会的生产过程更加迂回,从而导致资源的错配,创造一个人为的经济繁荣。

哈耶克还认为,尽管通过央行扩大货币供给而人为压低利率的做法,短期内会降低失业率,增加产出,但是这个过程是不可持续的,从而这种繁荣也是不可持续的。因为,当利率被人为压低到自然利率之下时,原来不可行的项目变得可行了,这会导致投资过度扩张,资源被过多地错配在生产高阶资本品的项目上。这样短期会造成生产资料价格的上涨(现在世界各国则用PPI来衡量),这些行业的工人工资也会上涨。但是,在这个过程中,人们对消费的时际偏好并没有改变,等人们获得这些新增货币时,发现利率已被人为地压低,会增加对直接消费品的需求,人们消费需求的增加,又会导致消费品物价(现在则用CPI来衡量)的上涨,从而造成全面的物价上涨。

但是,这种人为压低利率下的“虚假信号”所造成的资源错配,迟早会翻转过来:即期消费品不足,而迂回生产阶段则过长,资本品的投资不是“过度投资”,而是“不当投资”。这种不当投资的结果,是因为投到“高阶资本品”生产阶段的资本过多,导致产品过剩。最后,到这些不当投资企业的产品滞销,经营亏损时,最后就不能偿付银行的贷款了。这样一来,待到银行贷款需要进行“清算”的时候,整个金融系统和生产过程就会突然断裂,大萧条随即就会到来。

哈耶克的这一说法正在被学界重视,即使是延续凯恩斯干预主义思想的人也开始认为低利率并非万能,债务并没有消失而是逐渐累积,直至下一次危机到来。熊彼特将周期分为长、中、短三种,而长周期我想大约是这一积累不可延续,带来史诗级的危机原因。业界也开始有人响应,桥水公司的雷.达里欧发布了自己的《债务危机》一书,该书部分内容对低利率推动债务累积同哈耶克有异曲同工之妙。

但这并没有影响干预主义者对调控的热忱,亦或者这是伦理问题,政府不可能不去救援。这背后还隐藏着的是,政府不能将自己在危机中扮演的角色公之于众,积极的救援至少可以博得多数人的同情。危机之源转嫁到了银行、金融机构、企业等身上。

事实上这些企业并非无过、当时的金融市场规则、有限的理性和人性的贪婪促使他们愿意与规则制定者合谋去享受这一饕餮盛宴,并且这里面的人不会有人认为自己不够聪明,也不会想到自己有可能就是最后一棒。

二.缺少成本约束的金融创新

在竞争性的市场经济社会中,企业为了追求利润不得不不断地开发新的物质产品和服务,在满足人们新的效用的同时,增加自己的收入。这减缓了整个社会受边际效用递减的影响、而产生的物质资产价值递减的速度。

然而,对新的物质产品与服务的生产与消费仍受到来自需求和成本两方面的限制。一方面,人们会受到收入的约束而买不起新产品或服务。另一方面,物质产品的生产和开发都要受到物质资源和技术的制约,总而言之是成本的制约。无论是开发新产品,还是生产新产品,

都要有一定的成本。如果将开发产品的成本视为固定费用,将生产产品的成本视为变动费用即边际成本,当边际成本等于边际效用的这一点上,总成本大于总收益时,即专利收入不足以补偿研发费用时,新产品就不可行。

为了解决对新产品的需求问题,金融产业创造了住房抵押贷款,汽车信贷等消费信贷类的金融产品。这使得从整个社会来看,需求在增长。这种增长的主要原因是(1)提前消费;(2)消费新的物质产品;(3)间接地,因此产生的收入增长。这同时也为生产这些消费品

的企业提供了市场空间,造就了这些企业的市场价值。由于这些产业规模巨大而不能仅靠内部融资,金融产业创造了股票和公司债券等金融产品为它们提供了货币。

但是新的物质产品和服务的开发和生产仍然无法绕过成本约束。金融创新产生的对物质产品的需求的增长也终究既要受到收入方面的限制,也要受到成本方面的限制,即对新产品和服务开发的限制。而对实物投资的需求受到相应的消费品需求的制约,其增长也会受到约束。

在另一方面,当金融机构为消费与实物投资提供融资时,也创造了有独立投资价值的金融产品。除了对实质经济的直接融资和间接融资外,这些金融产品包括再融资和衍生产品。一个金融机构的收入来源是出售金融产品。当传统的金融产品市场已经饱和后,收入的增长

要依赖于新的金融产品的推出。与物质产品一样,一个新产品会带来新的市场需求;从而新产品的不断涌现意味着市场的不断扩展,一个企业才能不断地发展壮大。

与开发新的物质产品的情形不同,开发新的金融产品就相对容易得多。尽管也有对其经济合理性和合约条款的研究设计,但终究不受物质资源和技术的约束,从而开发成本和生产成本都很低。这就使得金融产品理论上可以层出不穷。尤其是金融衍生产品,并不依赖于现

实的资产和企业,只依赖于已有的金融产品,其开发成本和生产成本就更低。一些经济学家开发出来的金融衍生产品的定价公式,实际上是根据历史数据求得特定产品的风险概率后给出价格,大大降低了定价的交易费用,极大地促进了金融衍生产品的交易。

更为重要的是,金融产品的期望收益没有一个物理的、心理的或技术上的限制。风险水平的提高可以不影响一个金融产品的期望收益。因为风险概率的提高或胜率的降低可以用高的成功回报来补偿,最后使得期望收益不变。因而,金融机构只需将金融产品的风险概率不断提高,只要提高回报率以维持期望收益率不低于 1,就可以不断推出新的金融产品。当风险概率为 50%的金融产品的市场饱和后,可以推出风险概率为 51%的产品。例如提高利率以出售风险更高的债券。

事实已证明,人们可以理性地接受高风险的金融产品,即使这会导致他们亏损。所以从整个社会来看,金融产品会沿着从低到高的风险水平而推陈出新。因为在实物投资的期望收益率因消费者的效用递减而不断下滑时,金融产品投资的期望收益率基本上是不变的。这

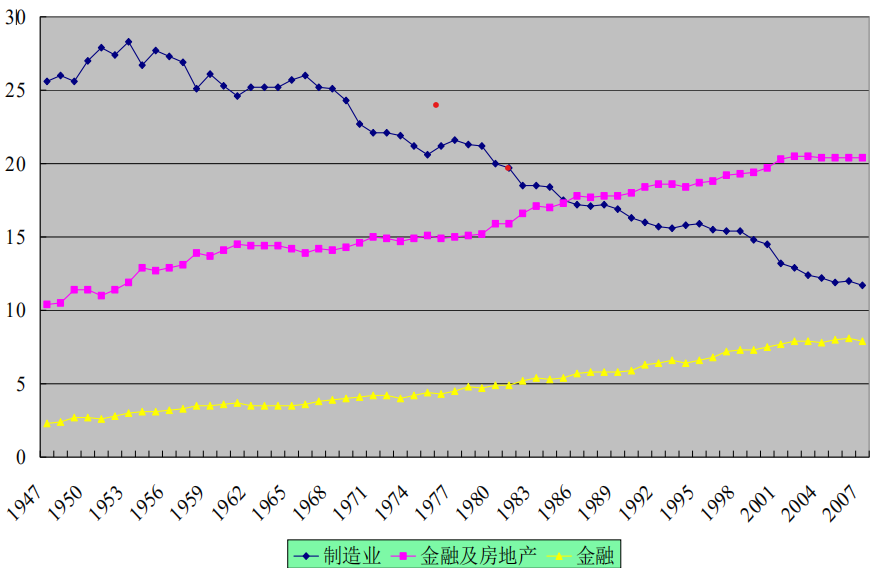

导致了金融投资的比重不断增大,而实物投资的比重会不断减少。例如在美国,制造业占GDP 的比重从 1947 年的 25.6%下降到 2007 年的 11.7%;金融业占 GDP 的比重从 1947 年的2.3%,上升为 2007 年的 7.9%。见下图

美国金融业和制造业占 GDP 份额的变化(1947 年~2007 年)

当然这是受当时规则制定者所影响的,金融市场也是因势长出来的。由于金融产品都或多或少具有货币性质,金融产业的发展,金融资产的增多,就意味着整个社会的货币供给增加。金融产品的开发和生产虽然成本很低,但其包含的权利义务关系以及未来的收益权利则使其具有明显的机会成本意义上的成本含义,这也约束了人们对金融

产品的需求。然而,由于金融产品创新的成本很低,金融产品越来越多样化,以及其交易费用越来越低,流动性越来越强,就能吸引人们将更多的钱用来购买金融产品。同时,由于金融创新导致的货币流动速度加快,增大了货币乘数,使得在既定基础货币条件下,货币供给

总量增大,又增加了对金融产品的投入。

三.救还是不救,如何救

伯南克、蒂莫西.盖特纳及保尔森在书中给了我们一些答案,但书后也提到现有手段十分局限,所得效果也不是尽如人意。我想大约像哈耶克所言这些手段只是延缓危机,并没有解决危机。遗憾的是哈耶克也没有给出满意的方案,我想这个问题依然会争论下去,而危及也像一只怪兽,潜伏在幽冥,当人类犯错时,它便悄然而至。

最后感谢书中作者为金融危机研究做出的贡献,它给我们留下珍贵的史料,而且书的表达形式更是一目了然。同时也感谢译者冯毅,让本书可以在国内得以更广泛的传播,尤其是对于我们专注于研究金融危机而英文不是特别好的人而言。在今时这个关口,我们又渡过了另一个十年,彷佛那只幽冥野兽蠢蠢欲动,在下一次危机来临时,它又会照成什么影响,而我们又要如何应对呢?

本文作者:孙国栋,中国政法大学政治经济研究中心研究员