摘要:最近十多年间,我国流通产业以通道费为主要赢利来源,以拖欠供应商货款为主要融资渠道,实现了 产业的快速扩张。但是,这种经营模式使流通终端失去了对整个价值链的控制力,特别是对产品质量、供应链费用、稳定的供应关系、稳定的终端销售价格等方面的控制力。从投入产出表数据看,我国流通产业对能够有效提升其价值链控制力的高端服务业的消耗并未出现明显增加的迹象。从未来发展看,流通产业的出路在于,扩大购销差价、降低经营成本、合理收取渠道费用,其核心是获得对价值链的控制权。我国本土流通企业要获得对价值链的控制,实现长期可持续发展,其核心在于与以金融、信息、科技、研发、商务等为代表的高端服务业深度融合互动。通过融合互动,使流通企业能够获得稳定而低成本的资金、可靠的供应渠道、多元化的业态、不断创新的技术、快速成长的自有品牌以及整个供应链成本的降低,并实现对价值链的控制。

关键词:高端服务业,流通产业,零售企业,价值链控制力

流通产业上通生产,下接消费,是国民经济顺利运行的桥梁和纽带,是国家重要的战略性基础产业之一,是我国未来极具发展前景的产业。近年来,我国流通产业总量发展很快,根据《科尔尼全球零售业发展指数》(The 2011 A.T.Kearney Global Retail Development IndexTM)提供的数据,2001~2010年间,中国消费者零售开支年复合增长率达到15%,仅次于俄罗斯(21%),位居全球第二。[1]普华永道会计师事务所2011年发布的《2012年亚洲零售及消费品行业前景展望》指出,到2013年,中国将超越美国成为世界上最大的零售市场。[2]我国流通产业发展模式的转型、流通产业控制力的提升,既是有效降低流通成本、提升流通产业竞争力的重要途径,也是我国实现从生产大国向生产强国、从消费大国向消费强国、从贸易大国向贸易强国转变的重要基础。

过去十多年间,中国市场中传统的零供关系发生了巨大的变化,商品流通的重心逐步从厂商、批发商下移至零售商,渠道终端在商品流通中的作用日趋重要。但是,这一变化并未造就中国世界级的流通企业。2011年,中国制造业增加值超过美国,成为了世界第一制造业大国。但是,我国流通业并未随着我国产品走向世界而提升竞争力,我国尚缺乏具有世界影响力的零售企业。2010年,全球零售企业前250名平均销售额为157.65亿美元,而步入前250名的门槛是32.92亿美元,①中国排名最靠前的国美电器公司排名第75,苏宁电器公司排名第84。在零售业排行榜上,美国零售企业销售额在2010年全球零售商250强中占了41.7%的比重。[3]

从对价值链的控制看,在流通渠道相对稀缺、供应商缺乏品牌影响力的背景下,我国流通企业模仿家乐福超市收取通道费的模式,②以向供应商收费作为主要的赢利来源,以拖欠供应商货款为主要的融资来源(即通道费赢利模式与供应商欠款融资模式),实现了产业的快速扩张。但与此同时,也造成了流通产业对终端销售价格、稳定的供应渠道、产品质量等方面控制力的下降,极大地损害了流通业的长期成长能力。根据康塔瑞韬管理咨询有限公司(Kantar Retail)2012年1月12日发布的2011年在华中外零售商调查报告及业内排名,在位于前六名的大型零售商中,没有一家中国内资企业,[4]这说明中国本土零售企业的控制能力仍然有待进一步提升。

一、我国流通产业价值链控制能力现状

随着我国经济从短缺经济进入到过剩时代,随着流通产业开始连锁化经营,零售商就在整个供应链中占据了主导地位,终端对制造商等前端企业的控制力不断增强。然而,从内资零售企业看,这一控制力有待于进一步强化。所谓对价值链的控制力,就是对整个价值链治理、产品终端渠道分布、质量控制、销售价格、融资来源等具有明显的影响力或决定权,并最终实现对高增值环节的掌控。

1.渠道控制能力增长较快,但区域分割严重

我国流通产业的组织化企业对终端的控制力正在不断加强。以家庭食品用品(Grocery)为例,现代渠道(主要为超市,包括大卖场、标准化超市、折扣店、便利店等)占家庭食品用品销售的比重从1999年的10.57%逐年攀升,2006年首次超过50%,并于2011年达到61.65%。这一数据表明,组织化流通企业的终端控制能力正在不断强化。但是,从整个价值链控制看,非生鲜类商品占据了传统超市近80%的销售额,而非生鲜类商品,特别是包装食品和日化快消品,上游有很多品牌厂商或供应商,它们目前的流通渠道格局为区域分割状态,终端企业对其控制力有限。[5]

2.对终端售价缺乏控制

我国现有的流通模式在很大程度上仍然是一种短期营运资金支撑下的简单规模增长的循环模式。在市场竞争下,这种模式已经演变为场地出租模式,即类房东模式,零售企业的营业利润其实主要来源于供应商的费用支持(销售毛利率仅能与营运费用相抵)。这种模式表面上看使流通终端压低了进货费用并降低了运营风险,但其核心是把主要的经营风险转移给上游的商品供应商,会导致整个流通过程费用极高,③推高物价。尽管我国劳动力成本很低,生产了遍及全球的物美价廉的商品,但由于流通成本高,我国的很多商品(包括原产自中国的商品),其销售价格已经远远高于美国等发达国家。④零售企业并没有完全发挥其规模化采购与运营的成本优势,这使传统流通产业非常容易受到电子商务等新型运营模式的冲击。

3.流通产业外部融资能力较差,缺乏长期资金来源

根据普华永道会计师事务所对中国零售业的调查,以供应商账款为主的运营负债已经成为零售商最大的资金来源(占1/3~1/2,如果扣除股东投入与利润盈余,占外部融资的比例高达60%以上)。零售企业外部融资困难,即便是上市公司,银行贷款占融资的比重也不过15%,远低于供应商占款。在国外大型零售商的资金来源中,长期借款占比高达50%,而股权融资达到15%以上。在中国,零售企业的实际供应商账期通常长达2~3个月,甚至达6个月。同时,为解决融资能力问题,大量零售机构利用网点和顾客优势,发行消费储值卡,出现了类金融机构化的趋势。[6]

4.质量控制能力较差

由于零售企业采取场地出租的类房东模式以及大量收取通道费等各种费用的赢利模式,使得零售企业产品质量控制能力较差。近年来,各类大型零售终端频繁爆发的产品质量安全事故,恰恰说明了在原有的经营模式下,零售终端对质量控制的乏力,并将影响到零售行业的最终发展。

5.赢利能力仍然有待进一步提升

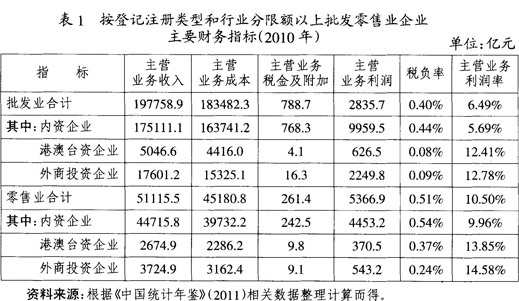

由于不能提供差异化的服务,且缺乏对整个价值链的控制能力,本土流通企业的营运利润仍然有待进一步提升。从统计数据来看,无论是批发业,还是零售企业,在主营业务利润率方面,与外资(含港澳台资)企业相比仍然存在着不小的差距(参见表1)。

二、流通产业与高端服务业融合发展的定量分析

从流通产业未来的发展看,流通产业要提升自身对价值链的控制能力,除了要进行纵向整合之外,其核心是与其他产业进行横向融合,特别是通过金融、科技、信息、研发、商务等高端服务业⑤与流通产业进行融合与互动,实现流通产业对价值链的控制能力。

流通产业的产业融合案例很多。例如,美国迪斯尼公司将创意产业与娱乐业、零售业进行深度融合,我国的卡酷动画卫视将动漫产业与玩具营销进行整合,时装行业的飒拉(Zara)和海恩斯莫里斯(H&M)将品牌运营、时装设计与制造、零售等进行全面融合。再如,农业与零售业进行融合,产生了新的业态——生鲜超市。

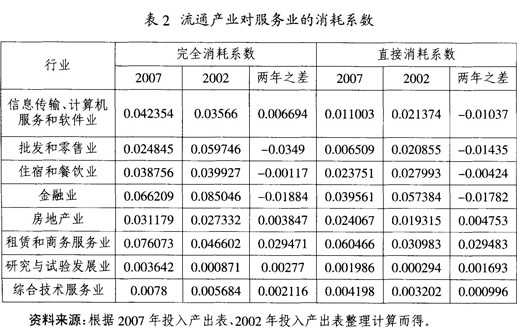

我们从投入产出表的视角来进一步分析流通产业与高端服务业融合发展的问题。从投入产出表看(表2),2002~2007年间,批发零售业⑥对金融业的直接消耗从0.057384下降到了0.039561,这说明批发零售业对金融业的消耗在减少,从而进一步印证了前文所分析的批发零售业主要以供应商欠款作为资金来源的判断。而且,在类房东发展模式下,批发零售业与金融业正在逐步脱离,而非紧密依赖,其融资渠道也正在全面走向以供应商欠款为主的内源性融资,这也是我国流通产业缺乏控制力的一个很重要的原因。

此外,我们还可以看到,2002~2007年间,批发零售业对信息传输、计算机服务和软件业的直接消耗也有较大程度的下降,但完全消耗系数略有增加。这说明,我国流通产业在通道费赢利模式下,对信息化的重视程度还非常不够,对信息服务的投入正在不断减少。

从直接消耗看,增加得最快的是租赁和商务服务业,五年间几乎增加了一倍,说明批发零售业在物业方面的投入日益增加。研发与试验、综合技术服务的直接消耗与完全消耗在五年间略有增加,但增加的量非常小,说明流通产业尚未走上依赖技术进步实现产业提升价值链控制能力的道路。

三、我国流通产业与高端服务业进一步融合发展的实现途径

从对价值链的控制看,流通产业只有与高端服务业融合发展,才能实现向采购者驱动价值链的转型。具体而言,流通产业与高端服务业融合发展的途径主要包括:

1.流通产业与金融业互动发展

我国流通产业在与金融业互动发展方面明显不足。从流通业本身看,零售企业外部融资困难,即使上市公司,其银行贷款占融资的比重也不过15%,远远低于供应商占款。而在国外大型零售商资金来源中,长期借款占比高达50%,股权融资占比达到15%以上。在这种背景下,零售企业只能依靠大规模占用供应商账款来实现其外部融资。普华永道会计师事务所的研究表明,我国供应商实际的账期通常长达2~3个月,甚至达6个月。这种融资模式,从表面上看,使零售业的资金成本得到了较好地控制,但从整个供应链看,其运营成本却被极大地推高了。这是因为,我国供应商大多是中小企业,这些企业的融资成本一般都会达到13%以上,个别企业甚至高达60%。[7]因此,从长远看,金融业与流通业融合发展,流通产业提升对价值链的控制能力具有深远意义。

我国零售业与金融业融合互动存在着非常大的发展空间。具体包括:

(1)合作创新零售金融。例如,将第三方支付平台与其他支付工具(如预付卡)进行整合。中国连锁经营协会和普华永道会计师事务所指出,[8]网上支付平台与预付卡及其他第三方支付平台的整体融合与衍生创新是零售金融未来发展的方向。零售金融基于零售企业的业务特点和网络优势而诞生成长,它的快速发展将是大势所趋。流通终端以预付卡为核心的类金融机构化,亦通过与金融机构进行合作而不断完善。

(2)以供应链为核心的金融服务。在供应链管理的背景下,金融嵌入对提升终端控制力具有重要意义。以流通终端为核心,通过与金融业融合,可为供应链提供全方位的金融服务。例如,可开发出面向供应商的应收账款抵押贷款、库存产品抵押贷款、终端担保贷款等多种金融产品。流通终端亦可以其庞大的现金流为基础,与金融机构合作开发出更多的金融产品,有效降低供应链各个环节的财务成本,实现风险的最小化。

(3)面向流通产业的金融创新。流通产业具有庞大的现金流,与下游消费者及上游生产企业之间联系紧密,与金融业之间具有很好的合作基础。因此,面向流通产业,积极开发各种创新型产品,如消费债券、短期融资券、为流通企业买断商品经营权提供融资支持等,都具有良好前景。

因此,以流通终端为中心,实现流通产业与金融业发展的融合,不仅有利于降低融资成本,提升效率,而且这种金融合作将进一步提升流通产业在整个价值链中的地位,提升其对价值链的控制能力。