引言

西方国家实施股权激励的实践证明,股权激励是一把“双刃剑”:一方面,它将经营者的报酬与股东财富联系在一起,通过减少代理成本来增加股东财富[1];另一方面,股权激励使得经营者的报酬与公司的股价紧密相连,它激发经营者采用虚假报告财务数据等舞弊手段来操纵公司股价,从而最大化自身收益[2]。因此,在肯定股权激励的积极作用时,也不能忽略其可能带来的负面效应。

近年来,美国上市公司舞弊频频发生,股权激励是否是造成这些舞弊事件出现的元凶之一呢?迄今为止学者们的研究尚未得出一致的结论。在中国的市场环境下推行股权激励计划,经营者股权激励是使经营者为公司的长期利益着想,减少公司舞弊等短期行为还是促使经营者为谋求自身利益而舞弊呢?到目前为止,国内尚未有文献对此做专门研究。本文以下将对中国上市公司经营者股权激励与公司舞弊之间的关系进行实证研究,结果可为完善中国经营者股权激励机制提供参考。

一、文献回顾

股权激励与各种形式舞弊之间关系的理论与实证研究始于最近几年,国外学者从理论上研究股权激励与公司舞弊关系的相对较少。Bar-Gill and Bebchuk(2003)建立了一个经营者激励模型,研究了经营者虚假报告公司财务状况的原因与后果[2]。Eitan Goldman and Steve(2006)认为,经理同时进行生产性努力与会计舞弊,运用扩展的委托代理模型研究了经理信息操纵对最优薪酬绩效灵敏度的影响[3]。

国外学者主要从盈余管理、会计报表更正、财务报表造假、披露虚假的公司信息等方面对股权激励的负面效应进行实证研究。Daniel Bergstresser and Thomas Philippon(2006)[4]、 Akinobu Shuto(2007)[5]、Yisong S.Tian(2003[6]等的结果说明股权激励确实是造成各种形式舞弊的原因之一。但是,Merle Erickson et al.(2006)的实证研究结果则得出了与以上研究完全不同的结论。他们的研究结果证明股权激励与公司舞弊完全没有关系[7]。可见国外学者对股权激励与公司舞弊之间关系的实证研究结果没有得出一致的结论。

二、实证分析

1.研究假设

Yisong S.Tian(2003)研究发现过多的股权激励导致经营者舞弊[6]。股权激励将经营者的财富与公司的股价联系起来。经营者通过采取激进会计或操纵公司信息等方式舞弊来提高公司的股价,不仅可以直接增加经营者持有股票的价值,还可以减少被解雇的可能。当经营者舞弊的潜在收益大于被发现后的惩罚成本时,经营者就会舞弊。据此,提出假设1:

假设1:股权激励与公司舞弊正相关。

经营者舞弊被发现的概率越大,其舞弊的可能性越小。而董事会是经营者行为的主要监控者之一,董事会的有效性与发现舞弊的概率正相关。Hermalin and Weisbach(1998)认为影响董事会有效性的最重要因素是董事长与总经理的两职合一。Uzun et al.(2004)研究发现外部董事比例越大,公司舞弊越少。Jensen(1993)认为,公司董事会的规模越大,有效性越差,并且CEO更容易控制董事会。据此,提出假设2:

假设2:董事会的特征对公司舞弊有显著的影响。

监事会的职责是对董事、总经理和其他高级管理人员执行公司职务时违反法律、法规或者章程的行为进行监督,当董事、总经理和其他高级管理人员的行为损害公司的利益时,要求其予以纠正,必要时向股东大会或国家有关主管机关报告。据此,提出假设3:

假设3:监事会的特征对公司舞弊有显著的影响。

2.样本选择

本文选取2002—2005年证监会公开查处的上市公司为研究对象,舞弊公司的名单来源于CSMAR数据库中的违规处理数据库。其中经营者持股数据来源于各上市公司年报,其他所用数据均来源于CSMAR数据库。

同时,为每一家舞弊公司选取一个配对样本,配对样本的选取原则为:(1)行业:与舞弊公司在同一行业。(2)公司规模:期初总资产在舞弊公司期初总资产的±30%以内。(3)上市日期:与舞弊公司上市日期间隔不超过一年。(4)在2002—2005年未受到证监会的查处。最后,剔除未找到适当配对样本及所需数据不能获取的舞弊公司,得到舞弊公司样本105家,配对样本105家,共210个样本。

3.变量描述

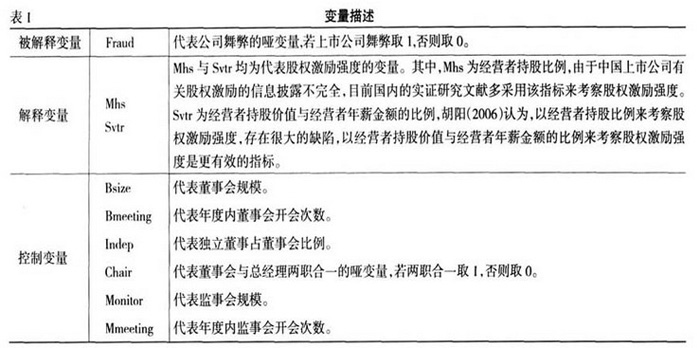

本文所采用的变量及其描述(见表1),其中,Bsize、Bmeeting、Indep、Chair为代表董事会特征的变量,Monitor、Mmeeting为代表监事会特征的变量。

4.Logistic回归分析

为了检验股权激励与公司舞弊之间的关系,分别在不包括控制变量与包括控制变量的情况下进行Logistic回归,回归结果(见表2)。

从上页表2的Logistic回归结果可以看出:(1)股权激励与公司舞弊负相关,但不显著。说明股权激励使经营者成为公司的股东,降低了代理成本,经营者减少了舞弊行为而更多地关心公司的长期价值。不显著的原因可能在于中国上市公司经营者持股比例低,经营者与股价挂钩的那部分薪酬较少,激励强度太小。假设1不成立。(2)董事长与总经理两职合一与公司舞弊显著正相关。说明两职合一促使了公司舞弊的发生。因为两职合一使得总经理拥有过多权利,更容易达成舞弊决定。(3)董事会的规模与公司舞弊没有关系。这与Uzun et al.(2004)的研究结论一致,与Jensen(1993)的结论相反。(4)年度内董事会会议次数与公司舞弊显著正相关。可能是由于董事长知道公司存在一定的问题,所以多召集会议进行讨论。Vafeas(1999)证明公司在业绩较差时召开会议的次数会增加而且还宣称利润增加。(5)独立董事占董事会规模的比例与公司舞弊正关系,但不显著。说明中国上市公司独立董事不仅没有起到发现并阻止公司舞弊的作用,而且还主动或被动地参与了公司舞弊。原因在于中国上市公司的独立董事事实上并不“独立”,往往与大股东有着千丝万缕的联系.不能正确履行其职责;另外,同一人担任多家上市公司的独立董事,没有足够的时间与精力来参与并处理公司决策事务。(6)监事会的规模与公司舞弊没有关系。(7)年度内监事会开会次数与公司舞弊呈不显著的正相关关系。监事会的主要任务是代表股东监督决策者与经营者的行为。实证结果表明二者之间关系不显著,因为中国上市公司的监事会成员多来源于公司内部职工,本来就受到经营者的管理,他们对于经营者的舞弊行为不敢发表意见,不能真正履行监督职责。

从Logistic回归的结果可知,代表董事会特征的变量中,仅董事长与总经理两职合一、年度内董事会会议次数与公司舞弊显著正相关,而并非所有代表董事会特征的变量与公司舞弊显著相关;代表监事会特征的变量对公司舞弊没有显著的影响。

结论

本文使用2002—2005年被证监会查处的上市公司为样本,利用配对样本分别进行单变量检验与多变量Logistic回归,对中国上市公司股权激励与公司舞弊之间的关系进行了实证研究。实证结果表明:中国上市公司股权激励与公司舞弊呈不显著的负相关关系;董事长与总经理两职合一与公司舞弊显著正相关;年度内董事会会议次数与公司舞弊显著正相关;董事会的规模、独立董事占董事会规模的比例对公司舞弊没有显著的影响;监事会的规模与年度内监事会开会次数对公司舞弊没有显著的影响。

本文的研究结果证明:中国上市公司股权激励使得经营者关注公司的长期价值,在一定程度上阻止了公司舞弊,但是由于股权激励的强度太小,长期激励作用并不太明显。这与一些西方国家过多的使用股权激励而导致公司舞弊截然不同。因此,当前中国上市公司提高对经营者的股权激励强度是必要而且可行的,但是需要注意股权激励的强度也不宜过大,以尽可能地规避其负面效果。

参考文献 :

[1] Jensen,W Meckling Theory of the firm:managerial behavior,agency costs and ownership structure[J].Joumal of Financial Economics,1976 ,(3):305-360.

[2] Bar-Gill O,L Bebchuk.Misreporting corporate performance[Z].Working paper,Harvard Law School,2003.

[3] Eitan Coldman,Steve L,Slezak.An equilibrium model of incentive contracts in the presence of information manipulation[J].Journal of Financial and Economics,2006,(80).

[4] Daniel Bergstresser,Thomas Philippon.CEO incentives and earnings management[J].Joumal of Financial Economics,2006,(80).

[5] Akinobu Shuto.Executive compensation and earnings management:empirical evidence from Japan[J].Joumal of Intemational Accounting Auditing & Taxation,2007,(16):1-26.

[6] Natasha Bums,Simi Kedia.The impact of performance-based compensation on misreporting[J].Journal of Financial Economics,2006,(79) :35-67.

[7] Yisong S Tian.Executive compensation and corporate fraud[Z].Working paper,York University,2003.

基金项目:重庆市教委(KJ100609);重庆市科委资助项目(CSTC,2010BB9327)

作者简介:罗富碧(1974-),女,重庆荣昌人,副教授,博士,从事公司金融与公司治理研究。