货币市场基金是有效的资金蓄水池

货币市场基金是短期资金最好的蓄水池。2008 年 9 月份以来,货币市场基金持续出现高收益的情况,但这种高收益的情况并不具有可持续性。一方面,债市像 2008 年年底大幅上涨的行情不可能长期维持;另一方面,从货币市场基金的投向来看,不得超出货币市场工具以外。在流动性、安全性和收益性方面,流动性和安全性依然是货币市场基金未来长期追求的投资目标。

注重波段操作指数基金的风险,长期投资以定投为宜

关于指数基金,对于风险承受能力不强的投资者,一个整体的策略是作为基金组合中的卫星品种,核心品种就是之前我们论述的主动管理型基金。大部分投资者选择指数基金是为了做波段套利,但需要对其中的风险有清醒的认识。短线参与指数基金搏反弹的风险比较大,因为短线操作常常对应财富的再分配,上市公司并没有能力在短期内创造出大量的利润,如果没有足够的风险承受能力,投资者可能会蒙受严重损失。普通投资者在缺乏对市场预期的合理判断下参与短线操作的后果,可能与“低买高卖”的初衷背道而驰。指数基金的选择比主动型基金要难,因为指数基金的选择更强调对宏观经济和行业的判断,相当于预测市场,与挑选基金经理的关系不大,而预测市场通常是普通投资者难以把握的。但是,主动型基金的选择只需要选一个让我们放心的基金经理就可以了,研究宏观面、研究行业和个股的工作都交给他去做,我们只需要付一个相对较高的管理费就可以。因此,挑选指数基金的指导性原则是,如果长期看好中国股市表现,跟踪沪深 300 会更加合适,例如嘉实沪深 300 基金;如果投资者看好某个行业,也可以选择偏重于某个行业的指数基金。但国内目前指数基金中的类行业基金较少,其中友邦华泰上证红利 ETF 行业集中度比较高,基本偏重钢铁等周期性行业,这只基金历史的业绩波幅比较大。另外,如果投资者已经持有一定比例的大盘股票,希望补充中小盘股,中小企业板 ETF、易方达深证 100ETF 等跟踪中小盘股的基金可以考虑。其中,中小企业板 ETF 的行业更多集中在批零贸易、医药、机械设备仪表上,部分行业是抗周期行业。因此,中小企业板 ETF 在国内 5 只 ETF 基金中波动幅度是最低的。

基金投资中的注意事项

关于投资中的注意事项,持有人需要关注三点。

第一,资产配置的重要性。试想一下,如果我们可以在 2006 年和 2007 年中将自己的大部分资产投资在股票型基金中,而在 2008 年将大部分资产投资在债券型基金中,那该有多好啊!在这方面,我们又要谈到资产配置的概念,也就是个人资产在股票、债券和现金之间的配置比例问题,这个配置比例最大程度地影响投资者的回报,作用远远超过了买哪一只股票型基金或者买哪一只债券基金型的问题。

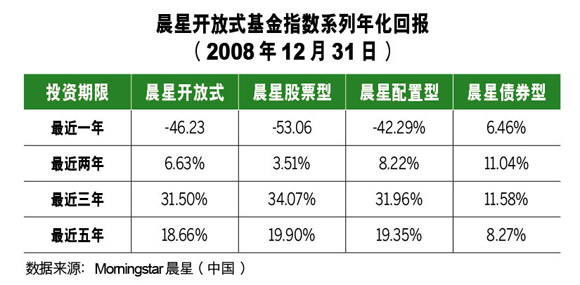

第二,很多人会问:2008 年股票基金跌这么多,2009 年是否还有投资机会?我觉得股票型基金在 2009 年还是有投资机会的,但这是建立在投资者对基金的理性认识及正确的选择方法上的。对于这一类品种,股票型基金是追求相对回报的品种,这一点与投资者追求绝对回报的投资目标有所出入。从全球范围来看,共同基金产品系列中股票型基金的主要定位都是行业和个股选择,基金经理基本不做资产配置。对于市场整体下跌的风险,是需要投资人自己来控制的。投资人最好将股票型基金看成一只大股票,在做好资产配置的前提下再去购买。很多投资人都是因为不了解这个情况而遭受了较大的损失。需要提醒的是,对股票型基金的收益要有个合理的预期,不要简单地用一两年的历史回报率去预计未来回报。一般上市公司的年度净资产回报率也就在 10%~20%,投资于上市公司的股票型基金的整体回报不可能长期超过这个数。超过幅度越多,持续时间越长,投资人就越需要警惕。还有一点,一般意义上,持有股票型基金的实际风险取决于投资持有期限。以晨星开放式基金指数系列年化回报的表格(见附表)为例,即使经历这样的暴跌之后,如果观察最近两年或两年以上的年化回报,绝大多数基金最近两年的年化回报都是正的,而最近三年的年化回报几乎全部在 20% 以上。所以,对于股票型基金而言,持有的时间越长,风险会相对越小。美国股市的数据也是同样的现象。此外,原则上,普通股是抵御通货膨胀的有效手段,投资于股票的股票型基金是长期战胜通货膨胀的最好品种,前提条件是经济发展长期处于健康向上的状态。

第三,如何规避价格泡沫。对于股票型基金,长期持有并不意味没有风险,其风险可能体现在你进入市场的时点和资金的投入比例。例如,如果简单看上证指数或者深圳成指,2000 年下半年至 2001 年上半年入市的投资者,可能要到 2006 年 2007 年初才能收回成本。如果投资者当初选择将大笔资金一次性投入市场的话,其巨额的亏损可能让他从此远离股市。由于中国的股票市场相对还不成熟,未来再次出现 2001 年和 2007 年那样的价格泡沫并非没有可能。投资人一旦遇上,长期收益率也将受到影响。要控制价格泡沫带来的伤害,一种有效的方式便是定期定额投资,从熊市开始定投并减持下去。定期定额投资的道理很简单,在市场上涨的时候,买到的基金份额减少,相当于减持;市场下跌的时候,买到的基金份额增加,相当于增持。只要经过一个牛熊周期后市场仍然是处于上涨的,投资者就有机会获利。