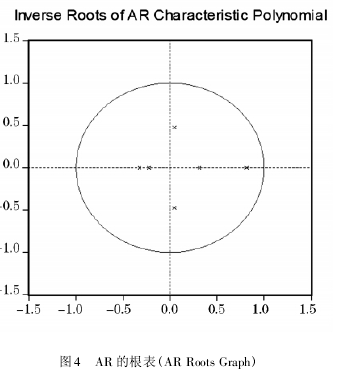

(3)模型的稳定性检验

VAR模型的稳定性检验是判断所有检验有效性的基础。如果模型所有根模的倒数都小于1,即都在单位圆之内,则模型是稳定的,这时模型所进行的检验都是有效的;反之是无效的。从图4可以看出,在被估计模型中,所有根模的倒数都小于1,则模型是稳定的,该模型进行的因果关系检验以及脉冲检验都是有效的。

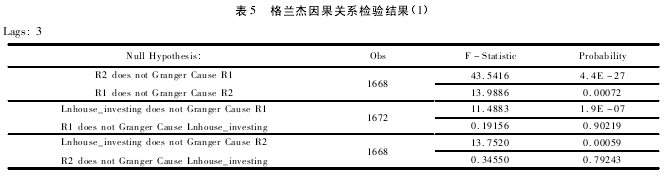

(4)变量之间的格兰杰因果关系检验

表5的检验结果反应了房地产开发投资总额与r1和r2之间的格兰杰因果关系。从检验的结果可以看出,房地产开发投资总额的对数值是r1和r2的格兰杰原因,也就是说房地产开发总额的波动可以分别对r1和r2产生影响,而r1和r2的波动不能对房地产开发总额的波动产生影响。

表6的检验结果反应了住宅类房地产开发投资总额与r1和r2之间的格兰杰因果关系。从检验的结果可以看出,类似于表5,住宅类房地产开发投资总额的对数值是r1和r2的格兰杰原因,也就是说住宅类房地产开发总额的波动可以分别对r1和r22产生影响,而r1和r2不是住宅类房地产开发投资总额的格兰杰原因,也就是说r1和r2的波动不能对住宅类房地产开发总额产生影响。

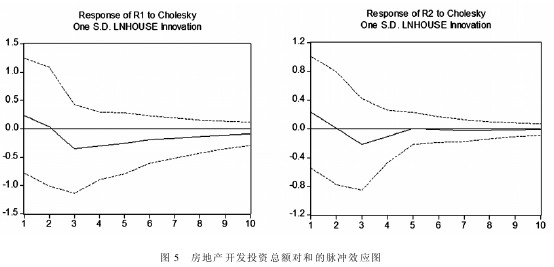

(5)脉冲响应分析脉冲(Impulse Response)响应是分析当一个误差项发生变化,或者模型受到某种冲击时对系统的动态影响。脉冲响应检验可以判断一个变量对另外一个变量的冲击效应。具体到本文的分析,如果房地产开发投资或住宅类房地产开发投资对两个指标值的冲击是负面的,则认为房地产市场的发展有利于融资结构中的跨期互补效应。

图5反应了房地产开发投资总额的对数对r1和r2的脉冲效应图。在第一幅图中,房地产开发投资总额对r1产生了负面冲击,也就是说房地产开发投资对融资结构跨期互补效应的影响是有利的,但随着时间的推移,这种负面冲击效应会越来越小,这意味着从长期来看,房地产开发投资对融资结构跨期互补效应的影响是负面的。在第二幅图中,房地产开发投资对r2在初期也会产生负面的冲击,但随着时间的推移,这种冲击效应会越来越小,以至于在长期中房地产开发投资不利于融资结构中的跨期互补效应。

图6反应了住宅类房地产开发投资总额的对数对r1和r2的脉冲效应图。在第一幅图中,类似于图5,住宅房地产开发投资总额对r1产生了负面的冲击,也就是说住宅类房地产开发投资有利于融资结构中的跨期互补效应,但随着时间的推移,这种负面冲击效应会越来越小,这意味着从长期来看,住宅类房地产开发投资对r2融资结构跨期互补效应的影响是负面的。在第二幅图中,住宅类房地产开发投资对在初期也会产生负面冲击,但随着时间的推移,这种冲击效应会越来越小,甚至会变成正面冲击,也就是说从长期来看,住宅类房地产开发投资对融资结构跨期互补效应的影响是负面的。

从脉冲响应检验结果来看,不管是房地产开发投资总额还是住宅类房地产开发投资,其在初期对金融结构中各个融资体系跨期互补效应的影响均是正面的,但随着时间的推移,这种正面影响会越来越小,甚至转为负面影响。这意味着从长期来看,房地产行业的发展不利于金融结构中融资体系之间的跨期互补效应,也就是说,房地产行业的发展不利于我国金融结构融资效率的提高及优化。

四、结论及政策建议

本文对我国金融体系中不同融资结构的跨期互补效应进行了分析,结果显示我国金融结构在大多数时间里不具备这种跨期效应,同时就房地产市场波动对金融结构的影响进行了实证分析,结果是从长期来看,房地产市场的发展不能对我国金融结构中不同融资体系之间的跨期互补效应产生正面影响。由于房地产行业对我国宏观经济的贡献力度较大,但经过近几年高速发展,目前的房地产行业已经不利于我国金融结构融资效率的提高及结构优化。因此,本文认为可采取如下相关政策:

第一,尽快改变宏观经济增长严重依赖房地产行业这一局面,我国宏观经济发展对房地产行业的依赖也凸显了经济增长对固定资产投资的依赖程度。我国2011年GDP增速呈逐季下降趋势,前三个季度分别同比增长了9.7%、9.6%和9.4%,同时2011年前11月固定资产投资同比增长了24.5%,较前10个月有所回落,由此看到我国宏观经济依赖房地产行业的负面效应已凸显出来。此外我国出口已经连续4个月出现逆差,2011年11月出口额同比增速为13.8%,跌至历史同期中枢之下的4个百分点。若不改变这种状况,我国经济增长将不具备可持续性。本文认为在目前政府加强房地产市场宏观调控的同时,结合“十二五”规划,积极培育以消费为基础的经济增长点,加快推进以基础性的社会保障、公共卫生服务、义务教育以及基本养老制度为重点的社会建设,这样才能更好的推进我国经济增长方式转型,培育新的经济增长点。

第二,加强房地产市场宏观调控,发挥保障房对房地产价格“稳定器”作用。目前,我国房地产价格居高不下,这一方面影响民生,另一方面促使我国固定资产投资快速增长,扭曲了经济增长效率。因此我们必须坚持房地产市场调控,努力使房地产价格向“理性”回归。目前,政府正在加快保障房建设,使之发挥房地产价格的“稳定器”作用,这对促进房地产市场稳定发展定能发挥有效作用。此外,由于发达国家住房政策已经由“补砖头”为主向“补人头”为主转变(注:“补人头”就是指向购房者提供资金补贴,以提高其购买住房的支付能力;而“补砖头”就是提供实物住房援助)。本文认为我国应采取“补砖头”和“补人头”相结合的政策,因为我国房地产市场属于增量市场,该市场仍处于需求动态大于供给的局面,若只实行“补人头”,则房地产市场供求会过度紧张,因此我国应该在保障房建设的基础上,实行“补砖头”和“补人头”相结合的政策,以适应不断增长的住房需求。

第三,深化金融体制改革,构建多层次的融资市场。目前我国金融结构中,商业银行所占的比重过高,这也是直接融资市场发展滞后导致的。此外,我国直接融资市场也存在严重的结构失衡,比如股票市场规模大于债券市场,债券市场中国债占比过高。因此,我们必须加快发展债券市场、衍生工具市场等直接融资市场,构建以风险为基础的资产定价机制,实现“储蓄资金”通过多种渠道向实体经济中的“投资”转化,真正改变银行在金融体系融资中的主导地位,这样才能有效提高金融结构的效率,实现金融结构的优化。

总之,目前房地产的发展已不利于我国金融结构效率的提高及优化,因此我们必须改变经济增长严重依赖于房地产行业这种局面,促使房价向理性路线回归,加快多层次融资渠道的构建,这样才能有效的提高金融结构的融资效率,实现金融结构的优化。

参考文献:

〔1〕Bervas A.,2008,Financial Innovation and The Liquidity Frontier,Banque de France,Financial Stability Review-Special issue on liquidity,No.11,February.

〔2〕Bernanke B S,Gertler M.,2000,Monetary Policy and Asset Price Volatility.Federal Reserve Bank of Kansas City Economic Re-view:17-53.

〔3〕Bernanke B S.Gertler M.,2001,Should Central Banks Respond to Movements in Asset Prices? American Economic Review:91(2):253-57.

〔4〕BIS,2008,Innovations in Credit Risk Transfer:Implications for Financial Stability,BIS working paper,No.255.

〔5〕BIS,2008,Financial System:Shock Absorber or Amplifier,BIS Working Paper,No.257.

〔6〕Gai,P.,Sujit Kapadia,Stephen Millard and Ander Perez.,2008,Financial Innovation,Macroeconomic Stability and Systemic Crises,The Economic Journal,Vol.118(3).

〔7〕Kehoe,T.J.and D.K.Levine,1993,Debt-Constrained Asset Markets,Review of Economic Studies,Vol.60:865–88.

〔8〕Kindleberger C P.1978,Manias,Panics and Crashes:A history of Financial Crisis,New York.

〔9〕Nobuhiro Kiyotaki and John Moore.,2007,Credit Chains,Journal of Political Economy,Vol.20(1):1-30.

〔10〕A.Krishnamurthy,2003,Collateral Constraints and the Amplification Mechanism,Journal of Economic Theory,Vol.111(2):277–292.

〔11〕G.Lorenzoni,2008,Inefficient Credit Booms,Review of Economic Studies,forthcoming.

〔12〕Mishkin,Frederick.1999,Global financial instability:frame-work,event,issues.Journal of Economic Perspectives,13(Fall):3-20.

〔13〕Reinhart,Calmen and Kennerth S.Rogoff.,2008,Is the2007 Subprime Financial Crisis So Different? An International Historical Comparison,Feb.Draft.

〔14〕Ramirez,2000,Foreign Direct Investment in Mexico:A Coin-tegration Analysis.Journal of Development Studies 37,138-162.

〔15〕贺京同、徐璐.主体行为、预期形成与房地产市场稳定[J].浙江大学学报(人文社会科学版),2011,41(5):175-187.

〔16〕(美)明斯基.石宝峰、张慧卉译.稳定不稳定的经济——种金融不稳定视角[M].北京:清华大学出版社,2010.

〔17〕王斌、高戈.中国住房保障对房价动态冲击效应——基于SVAR的实证分析[J].中央财经大学学报,2011,(8):54-59.

(作者: 中国人民大学财政金融学院 李佳 山东财经大学经济与城市管理学院 王晓)