(一)广西执行西部大开发税收优惠政策情况。①

2001年广西共有203家企业申请并获批享受西部大开发和自治区出台的地方税收优惠政策,其中34家企业免征企业所得税,当年减免税金额达11 515万元。截至2010年,广西共有6611户企业享受西部大开发地方税收优惠政策,减免税款达到111.73亿元,占地税收入的5.1%,占地税企业所得税收入的38.37%。其中,共有5605家企业享受西部大开发税收优惠政策减按15%税率缴纳企业所得税,减征税款99.92亿元。

(二)西部大开发税收优惠政策对广西的影响分析。

西部大开发税收优惠政策实质是给西部地区提供了一种税收竞争的手段,其效应主要表现在三个方面,一是由于对某种税少征或不征,提高西部地区投资率,从而提高地区竞争力;二是有利于产业结构调整,促进优势产业形成;三是有利于促进西部地区对外开放。

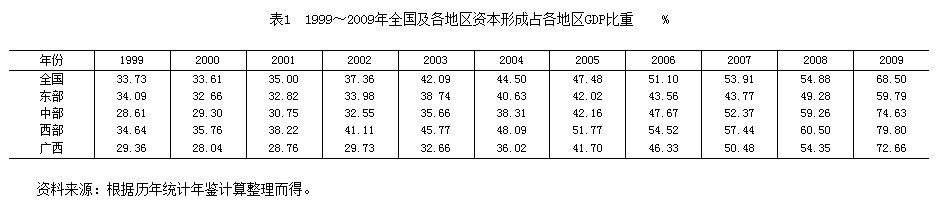

1.促进了西部地区资本的形成。从1999年西部大开发至今,西部资本形成发生了很大变化,资本形成比东部地区以更快的速度增长。从表1中可以看出,2000年后西部地区资本流入明显加快,而东部地区增长速度明显低于西部地区,2009年西部地区资本形成增长率比东部地区高20个百分点。中部地区虽然在2003年之后保持快速增长,但增幅一直低于西部。

从广西来看,2000~2008年间资本形成增长率有所增长,但增幅一直不大,不仅低于西部和中部地区平均水平,也低于东部水平。2008年随着国家批准实施《广西北部湾经济区发展规划》和广西出台《广西壮族自治区人民政府关于促进广西北部湾经济区开放开发的若干政策规定的通知》后,广西资本形成增长率开始急速增长,2009年资本形成占GDP比重达到72.66%,比2008年增长了18.33个百分点。从这些资本变化的趋势分析,基本与国家政策引导相符,西部大开发税收优惠政策的制度安排确实起到了增加资本形成的作用。

2.广西GDP增长率与东中部地区差距明显缩小。与政策实施前相比,广西GDP增长率与东中部地区差距明显缩小。2001年前,东中部地区GDP增长率明显高于西部。2001年后,西部地区GDP增长率逐渐加快,并在2006年超过东中部。2006年,西部地区GDP增长率为17.6%,比东部和中部地区分别高0.77个和2.32个百分点,2007年分别高2.25个和0.71个百分点。2010年西部创造改革开放以来的第二次高速度,GDP增长率为14.2%,比东部、中部和全国平均水平分别高1.8个、0.5个和1.1个百分点。人均GDP也经历了相似的过程。1994年西部人均GDP占东部的比重为36.5%,到2000年下降到32.3%,2007年增至38%。

广西GDP在此期间也快速增长,并在2006年起开始超过东中部。地区生产总值从2001年的2231.19亿元增加到2010年的9502.39亿元,翻了2.09倍,年均增长率达到12.26%,高于全国9.39%的平均水平。人均GDP从4652元增加到1.96万元,增长3.2倍,增长率从2004年起开始超过东中部。虽然西部大开发优惠政策组合还包括财政支出政策、货币政策、产业政策和对外开放政策等,但税收优惠政策对于促进广西发展、缩小地区差距上还是起到了积极效果。

3.广西企业所得税收入占比偏低。西部大开发税收优惠政策不仅涉及企业所得税,还涉及农业特产税、耕地占用税和海关代征进口设备增值税和关税,但后者覆盖面窄、比重低,因而企业所得税地位可以基本反映西部大开发税收优惠政策的落实情况。

虽然西部地区GDP增长率2006年之后超过东中部,但其税收收入占全国税收总收入比重却基本维持在13.5%左右,表明由于西部大开发税收优惠政策的实施,而使西部地区税收负担降低。另外,就全国范围来看,近十年来企业所得税地位总体呈上升趋势,2000~2009年全国企业所得税收入占税收总收入比重平均为16.72%,2008年达到20.61%。而西部地区由于税收优惠后,企业所得税地位与全国趋势正好相反,近十年来总体呈下降趋势,2000~2009年西部地区企业所得税收入占其税收总收入比重平均为11.28%,比全国平均水平低5.44个百分点(见表2)。

广西企业所得税地位相对更低。2000~2009年广西企业所得税收入占其税收总收入比重平均为11.13%,不仅比全国平均水平低5.59个百分点,同时也低于西部11.28%的平均水平,尤其是2006年以来,与西部平均水平差距开始拉大,2009年低于西部平均水平高达2.78个百分点。显然,西部地区和广西企业所得税地位的相对下降,是与政策预期相一致的,表明西部大开发税收优惠政策的实施的确促进了西部地区和广西经济发展。

二、完善新一轮西部大开发税收优惠政策的建议

(一)制定符合西部特色的鼓励类产业目录。

原西部大开发税收优惠政策是以国家《产业结构调整指导目录》中规定的鼓励类产业作为享受15%优惠税率的范围,且享受优惠的企业其主营业务收入必须达企业总收入的70%以上。由于国家《产业结构调整指导目录》中的鼓励类产业,是面向全国范围制定的,没有充分体现西部特色产业和发展需求,不利于西部地区扶持适合本地区的优势与特色产业做大做强,使西部大开发税收优惠政策的作用受到较大限制。而且,西部地区资源优势比较明显,资源性产业成为新兴产业正在促进西部地区的经济发展,而资源性产业有着不可避免的劣势,必须沿着初产、盛产到衰产的发展道路,特别对于不可再生资源的开发。但在西部大开发中却不当地给予了太多的税收优惠政策,从而使得作为资源输出地的西部地区财税损失严重。同时,一些矿产资源开发型企业,为了充分享受西部大开发等财税优惠政策,不顾资源的合理开发年限和当地生态、环境污染等问题,采取野蛮开发矿产资源的方式,不仅造成了国家珍稀资源的极大浪费,也同时造成了当地生态、环境等一系列问题。另外,数据分析发现,西部大开发税收优惠政策中中央企业享受得多,地方企业享受得少,垄断企业享受得多,竞争性企业享受得少,对环境污染大的企业享受得多,属于支撑西部可持续发展的支柱企业享受得少。这些现象与西部大开发的目标是背道而驰的。

正因如此,新一轮西部大开发税收优惠政策规定,减按15%税率征收企业所得税的企业必须是以《西部地区鼓励类产业目录》中规定的产业项目。目前,国家正在研究制定《西部地区鼓励类产业目录》,其目的是根据西部地区产业发展的实际,制定差别化的产业政策。因此,国家应适当授权西部地区省区市人民政府根据国家产业发展规划,结合本地实际情况,确定需要重点鼓励扶持的产业和项目,将符合各地实际的支柱产业纳入鼓励发展范围。广西应努力争取将制糖企业、新能源汽车制造产业、旅游资源开发企业等本区的支柱产业纳入到鼓励类企业范围。

一是要进一步降低企业所得税优惠税率。两税合并后,企业所得税税率从33%降到25%,下降了8个百分点,下降幅度达25%,但新一轮西部大开发税收优惠政策企业所得税优惠税率并没有因此降低,仍然维持在15%的水平,显然这不利于西部地区继续发挥税收优势吸引资本。而且,虽然西部地区名义所得税税负水平低于东部,但东部地区由于经济发展水平高,财力充沛,税费返还和财政奖励比重明显高于西部,因而西部地区实际税负显著高于东部。实证研究也表明,广西公司在名义所得税税率显著低于非广西公司的情况下,实际的所得税税负水平却显著高于非广西公司,广西公司在享受西部大开发的所得税税收优惠政策上有名无实。②因此,建议对《西部地区鼓励类产业目录》中规定的产业项目,减按10%税率征收企业所得税,同时辅以投资抵免、提取准备金、再投资退税等间接优惠方式。二是要扩大税种优惠范围。西部地区流转税比重较高,而所得税比重相对较低,多年来只维持在12%左右的水平,因此对西部地区实行流转税优惠可以加大扶持力度。三是要调整金融业营业税,充分发挥税收政策对资本的引导作用。由于东部地区的率先发展,形成了东部发达地区对西部地区在资本上的强大吸引力。资本本身十分缺乏的西部,呈现出资本向东部“倒流”的不合理现象,因此对西部地区实行金融业营业税优惠政策,可以促进西部地区资本市场的发展,进而有利于西部各省区市形成一批支柱产业。

(三)建立规范的税收优惠政策管理制度。

“管理问题是税制改革的核心而不是辅助的问题”。过去十年,由于地方政府、税务部门和企业自身等多方面原因,西部税收优惠政策执行并不到位,其政策效果大打折扣。完善税收优惠政策管理制度,一是要加大西部大开发税收优惠政策的宣传力度,通过举办培训班、开办专题讲座、发放宣传小册子等各种宣传手段,确保纳税人及时了解新政策、新规定。二是要提高纳税服务水平,简化税收优惠政策办理流程。要充分利用信息化手段,加强国税、地税之间和税务部门与银行、工商、海关、房产、法院、财政的信息交换和共享,改变目前层层审批和多部门审批为信息监控,共同做好税收优惠政策落实工作。三是要建立有效的政策评估和信息反馈机制,对政策执行过程中发现的新情况、新问题,要及时调查研究、整理归纳和分类处理,并根据西部经济发展的变化与调整,及时调整税收优惠政策的范围和力度。

(四)制定新一轮西部大开发税收优惠政策的配套政策体系。

西部大开发涉及财政、税收、金融、土地、产业管理、环境保护和社会保障等诸多公共政策。西部大开发税收优惠政策效应的发挥,除税收优惠政策自身的设计是否科学合理、政策执行是否偏离以外,与其他公共政策的协调配合,也是一个至关重要的方面。当前一要着重考虑提高西部地区增值税和所得税的分享比例,这样不仅体现国家对西部地区的有力支持,而且也能充分调动西部地区的积极性。二要允许西部各省区市根据自身产业结构、资源禀赋和保护生态发展的需要,赋予地方政府适当税收管理权限。民族自治地区应根据《中华人民共和国民族区域自治法》中的自治权,在国家计划指导下自主制定经济建设的方针、政策和计划;根据《中华人民共和国企业所得税法》第二十九条赋予民族自治地方自治机关可以决定减免地方分享部分的权限,对需要重点鼓励扶持的产业和项目给予免征或减征地方分享部分企业所得税;根据税法授权范围,制定房产税、土地使用税和资源税等地方性税种的优惠政策。

注释:

①因资料获取原因,本文主要分析广西地税部门执行西部税收优惠政策的情况。

②曾福全、吕敏:《西部开发税收优惠效果与北部湾经济区的选择》,载于《学术论坛》2009年第4期。

参考文献

[1]张怀雷、龚韵秋:《推进西部大开发的税收政策研究——基于经济绩效的视角》,载于《亚太经济》2010年第3期。

[2]张波、李敬:《西部大开发税收优惠政策的实施与调整:重庆证据》,载于《改革》2009年第12期。

[3]史桂芬:《调整西部大开发税收优惠政策的建议》,载于《社会科学战线》2006年第6期。

[4]刘军、邱长溶:《西部大开发税收优惠政策实施效果评估》,载于《当代经济科学》2006年第4期。

[5]于海峰、赵丽萍:《西部大开发税收优惠政策的效应分析及对策》,载于《税务研究》2010年第2期。

[6]曾富全、吕敏:《西部大开发税收优惠效果与北部湾经济区的选择——以广西上市公司所得税税负水平为实证分析》,载于《学术论坛》2009年第4期。

(作者单位: 广西财经学院)