摘 要:首先在新地理经济学的理论架构下,通过空间区位分析,对我国各城市构建区域性金融服务中心的能力进行合理评价,研究认为应优先发展金融服务业集聚区域的中心城市;随后结合空间相关性分析结果,可判别各地区金融服务业集聚类型及规模,进而对构建区域性金融服务中心的各城市进行战略选择;最后提出要提升各地区构建区域性金融服务中心能力,推动社会资源优化配置,促进经济和社会发展的政策建议。

关键词:金融服务中心,集聚,地市级,空间计量

随着经济全球化和经济发展区域化进程日益加快,区域金融系统功能性逐渐增强,区域性金融服务中心在经济发展中发挥着越来越重要的作用,区域性金融服务中心构建与战略选择成为学术界关注的焦点。区域性金融服务中心的形成并不是偶然的,它往往与当地的经济发展水平、金融生态环境、金融机构的规模、金融产业集聚水平、政府的相关产业政策等情况密切相关。在我国,区域性金融服务中心的构建与战略选择离不开国家政策的大力扶持,同时区域性金融服务中心能够通过整合金融行业资源和集中金融市场,加速金融资本流动,推动社会资源优化配置,具有促进经济和社会发展的强大功能,因此很多地区都将构建区域性金融服务中心作为地区金融业发展目标。但由于我国幅员辽阔,金融行业空间分布不均匀,不考虑自身情况盲目构建区域性金融服务中心,往往会造成市场资源配置扭曲,起不到区域性金融服务中心的应有作用,造成金融资源和行政资源的浪费。目前我国还未形成区域性金融服务中心比较成熟的识别和评价体系,国内学术界对金融服务业集聚的理论研究正在逐步完善,已将空间因素纳入到研究范围之内。不过由于金融中心往往是以城市为单位,本文将研究重心放在地级市区域层面上,首先从空间区位的角度分析我国地市级区域金融服务业的空间分布格局及特征,并对各地区构建区域性金融服务中心的能力进行总体评价,为各地区构建区域性金融服务中心提供政策建议。

1文献述评

关于金融中心的理论研究出现的比较晚,真正针对金融中心的系统性理论研究始于Charles Kindleberger,他认为金融中心在提高跨地区支付效率和跨地区金融资源配置效率上具有显著的聚集效应,会带来规模经济效应[1]。Y.S.Park、Musa Es-sayyad用微观经济学的规模经济理论来分析国际金融中心的形成原因[2]。近年来随着新地理经济学的不断发展,很多学者将金融学和新地理经济学结合,形成了一门新兴的边缘学科——金融地理学,并将其作为理论框架,结合空间区位分析金融中心的形成和发展。

国内学者针对金融中心尤其是区域金融服务中心的研究以定性研究为主,一些有代表性的定量研究有:刘国宏构建了中国区域金融中心综合评价指标体系,并采用专家评分、因子分析等方法对国内29个重点城市进行了综合评价[3]。张云、孙力军通过比较西方国家现代金融服务业集群模式,利用协整方法对上海金融企业集聚是否促进现代服务业集群发展进行可行性分析[4]。张志元、季伟杰利用空间计量方法发现中国省域间的金融业集聚具有正的溢出效应[5]。杨云通过多元线性回归模型分析经济政策对金融产业集群形成的影响,发现政府作用的弱化对金融产业的集聚具有积极影响,并且金融产业集聚有自我加强的效用[6]。张慧文认为金融服务业集群竞争力是个复杂系统,受多种因素影响[7]。任英华等通过金融集聚影响因素空间计量模型,发现我国金融集聚在省域之间有较强的空间依赖性和正的空间溢出效应[8]。

2中国金融服务业空间分析

2.1 中国金融服务业空间分布格局与特征

为了全面分析中国金融服务业的空间分布情况,本文利用2011年《中国区域经济统计年鉴》共343个地市级及以上行政区域(不包括白银市、中卫市、昌吉回族自治州、杨凌农业高新技术产业示范区、农垦总局、生产建设兵团)金融机构人民币存款和贷款数据,采用Haggett于1965年提出的区位熵理论构建中国金融服务业的区位熵。根据余凌曲[9]建立的CDI CFDI指标体系设计原则,金融机构人民币存款和贷款数据可以反映金融服务业的深度和广度,因此本文选取金融机构人民币存款和贷款数据构建中国金融服务业的区位熵。计算公式为:

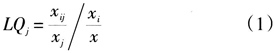

式中:LQj为地区j金融服务业的区位熵(后文为了方便,用Y表示);xij为地区j金融机构人民币存贷款之和;xj为地区j的GDP;xi为各地区金融机构人民币存贷款之和;x为343个地级市域GDP加总。可以看出,区位熵是一个行业地区比重和国家比重的比值,区位熵越高,金融服务产业集聚程度就越大,越有可能形成区域性金融服务中心。

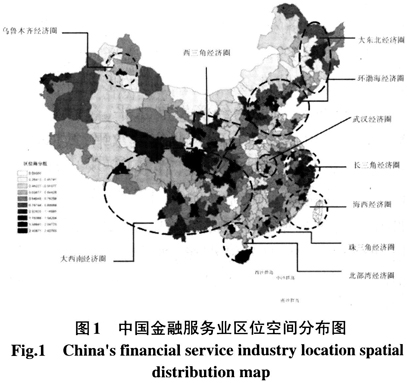

通过中国金融服务业区位空间分布图(图1)可以发现,中国金融服务业区位分布呈现高度的空间异质性和空间相关性特征,存在地理位置上的集群现象,而且经计算,东部地区各城市金融服务业区位熵的平均值明显高于中部地区和西部地区,中国金融服务业发展不均衡;中国金融服务业集聚的中心主要分布在东部沿海地区和中部内陆地区,尤其是环渤海经济圈、长三角经济圈、珠三角经济圈、北部湾经济圈、西三角经济圈、大西南经济圈、大东北经济圈、海西经济圈、武汉经济圈及乌鲁木齐经济圈等经济比较发达,人口密度比较大,社会发展水平、城市化规模都比较高的地区。这些区域的中心城市市场经济活跃,市场流动性和效率比较高,存在较强的空间集聚效应,由此带来的生产、贸易等经济活动频繁,构建区域性金融服务中心的能力比较强。因此,在构建中国金融服务业中心时,应优先建设和发展上述区域的中心城市,在金融政治环境、生态环境、资源配置、相关产业政策等方面给予大力扶持,同时也应给予金融服务业不发达地区更多关注,避免中国金融服务业发展的进一步失衡。

2.2 中国金融服务业空间相关分析

为进一步分析中国金融服务业区位的空间相关性特征,本文采用空间计量经济学分析空间相关性的两个常用指数:全局Moran指数I和局部Mo-ran指数Ii(LISA指数)。全局Moran指数是考察全局相关性的指标,该指标越大,空间相关性越大,区域之间的集聚效应越强。计算公式如下:

式中:n是地区总数;xi是地区i金融服务业区位熵;

是金融服务业区位熵均值;S2是金融服务业区位熵方差;wij是空间权重矩阵中的元素,它代表地区i和地区j的相邻关系。空间权重矩阵是空间相邻关系的主要表达方式,由于缺乏中国地区中心之间的地理距离的数据,本文参照林伯强、黄光晓[10]的方法分别求出基于rook标准和queen标准的一阶、二阶、三阶空间权重矩阵的全局Moran指数I,来考察中国金融服务业的总体空间相关程度。

从表1可以看出基于不同空间权重矩阵计算的中国金融服务业的全局Moran指数I都为正且很显著,说明中国金融服务业空间分布存在较强的空间正相关性。分别比较rook标准和queen标准下各阶相邻的全局Moran指数,可以发现全局Moran指数随着阶数的增加而减少,这意味着地区之间的空间集聚效应随距离衰减;基于rook标准的一阶空间权重矩阵计算而得的全局Moran指数最大,说明基于rook标准的一阶空间权重矩阵相比其他空间权重矩阵,能更好地反映中国金融服务业的空间分布,因而本文在随后的分析过程中的空间权重矩阵选取基于rook标准的一阶空间权重矩阵。

为进一步考察各个地区空间集聚程度,本文采用Luc Anselin[11]提出的局部Moran指数Ii,即LISA指数,它反映地区i与其相邻地区的空间相关情况。其计算公式如下:

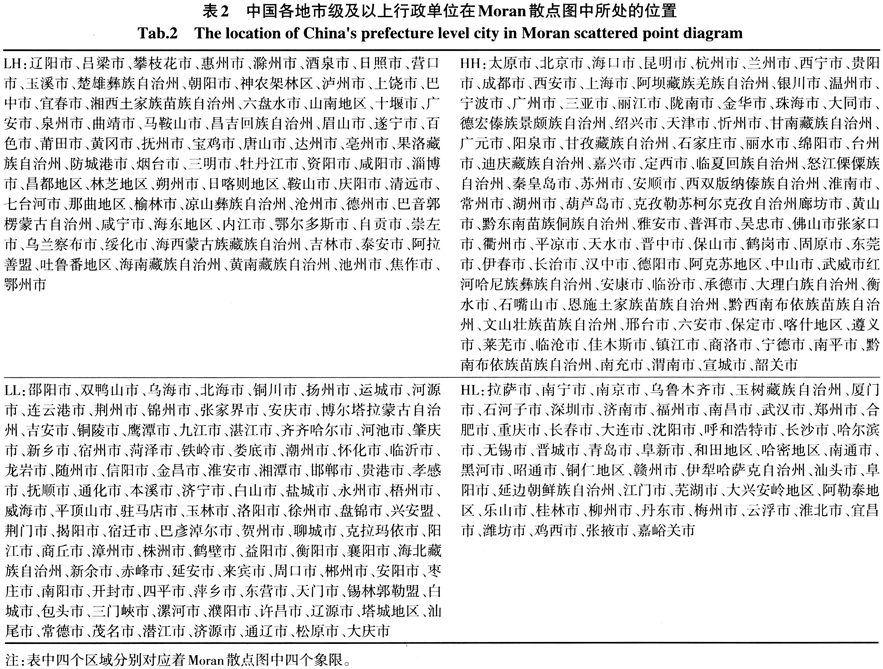

分别计算出各地区的LISA指数,可画出反映中国金融服务业局部空间相关性的Moran散点图(略),Moran散点图的横坐标为中国金融服务业的区位熵Y,纵坐标为利用空间权重矩阵计算的滞后算子W_Y。四个象限分别将各地区局部相关性分成四种类型:第一象限(HH)表示本地空间区位高,相邻空间区位也高;第二象限(LH)表示本地空间区位低,相邻空间区位高;第三象限(LL)表示本地空间区位低,相邻空间区位也低;第四象限(HL)表示本地空间区位高,相邻空间区位低。

表2给出了各地区在Moran散点图中所处的位置,通过它可以判别各地区金融服务业集聚类型和未来发展趋势,进而可以给出指导构建各地区金融服务业中心的战略选择。对于地区i,如果落在第一象限(HH),表明该地区和其相邻地区的金融服务业区位熵都很高,都处在金融服务业集聚的中心,行业之间的竞争会很激烈,从另外一方面来说,集聚会使信息传递更快,空间溢出效应越明显;如果落在第二象限和(LH)第四象限(HL),表明该地区和其相邻地区的金融服务业区位熵相差很大,未来相邻地区之间金融服务业有向外扩张的趋势,若该地区落在第二象限,则相邻地区金融服务业会向内扩张,若该地区落在第四象限,则该地区金融服务业会向外扩张;如果落在第三象限(LL),表明该地区和其相邻地区的金融服务业区位熵都很低,金融服务业集聚程度不高,金融服务业难以形成集群优势。因此,在构建金融服务业中心时,应优先选择处在第一象限和第四象限的城市建设和发展,扩大金融服务业规模,增强其金融服务业对相邻地区的辐射能力,反之,要合理规划金融服务业发展规模,避免金融服务业间的恶性竞争。

2.3 中国金融服务业空间影响因素分析

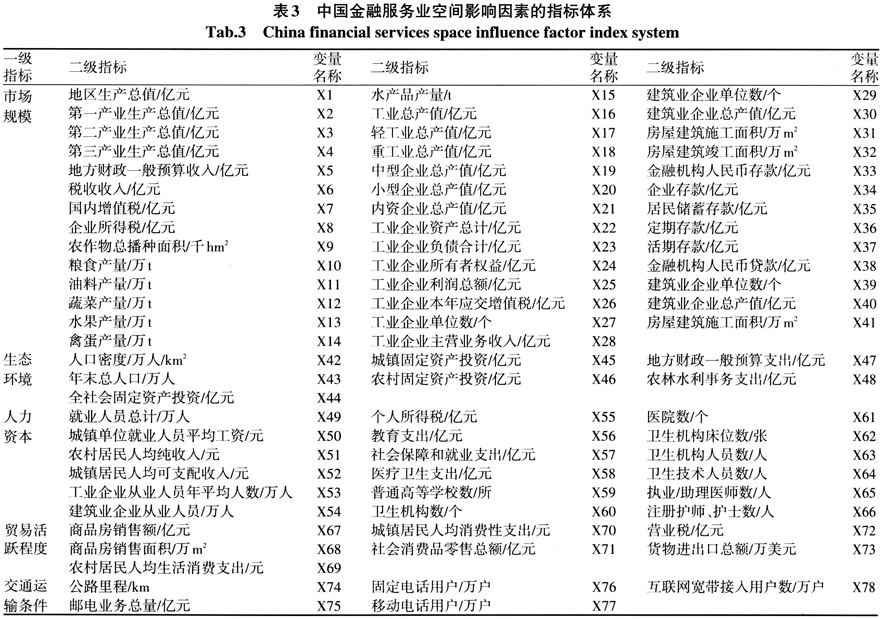

2.3.1 模型构建和指标选取。中国金融服务业区位分布呈现高度的空间异质性和空间相关性特征,需要引入新经济地理学分析范式来对中国金融服务业进行影响因素分析。新经济地理学认为影响产业集聚的主要因素有:市场规模、生态环境(包括人才环境和商业环境)、人力资本、贸易活跃程度和交通运输条件。由于区位熵是一个相对指标,直接建立区位熵与其影响因素的解析关系式并不能反映各空间影响因素对中国金融服务业区位影响的真实情况,所以本文从新经济地理学角度出发,构建中国金融服务业空间影响因素的指标体系(表3),然后利用空间计量方法建立中国金融服务业空间影响因素模型,对中国金融服务业集聚的影响因素进行定量分析。

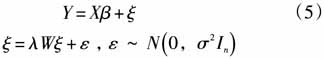

2.3.2 数据来源和空间计量模型的设定。本文采用的数据主要来自于《2011年中国区域经济统计年鉴》和《2011年中国城市统计年鉴》共343个地市级及以上行政区域的相关数据,部分缺失数据采用插值计算而得。为了测定表3中各指标对中国金融服务业区位的影响情况,本文采用空间线性回归模型中的空间滞后模型(Spatial Lag Model)和空间误差模型(Spatial Error Model)来进行中国金融服务业的空间影响因素分析。空间滞后模型(SLM模型)中包含被解释变量的一个空间滞后算子,其表达式为:

式中:Y为被解释变量;X为解释变量矩阵;ρ为空间自回归相关系数;W为空间权重矩阵,本文选择基于rook标准的一阶空间权重矩阵;WY为空间滞后算子;ε为随机误差项。

在空间误差模型(SEM模型)中,空间相关性体现在扰动项中,具体表达式如下:

式中:ξ为随机误差项向量;λ为空间相关误差系数;ε为服从正态分布的随机误差向量。

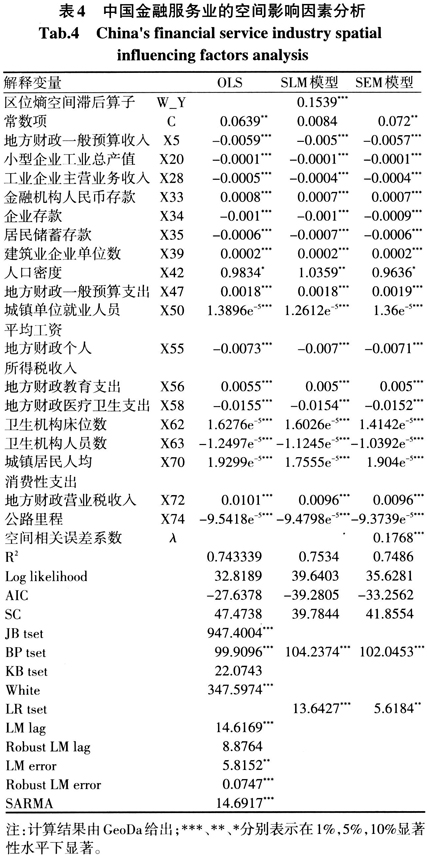

2.3.3 实证结果和分析。由于本文采集到的数据过于庞大,在进行空间计量分析时,很多指标并不显著,所以需要先剔除不显著的指标,然后按照Anse-lin和Florax[11]的判别准则,进行普通最小二乘方法(OLS)估计,利用得到的各检验统计量见表4,可以判定采用SEM模型最适合。表4同时给出了SLM模型的估计结果,通过比较可以发现,SEM模型确实优于SLM模型。通过SEM模型的估计结果可以发现,各指标的系数显著性水平都很高;Log likeli-hood、AIC、SC优于基于最小二乘方法(OLS)估计得到的结果,说明构建的SEM模型拟合效果很好。空间相关误差系数λ显著且大于零,说明中国金融服务业存在着较强的空间相关性和空间溢出效应。

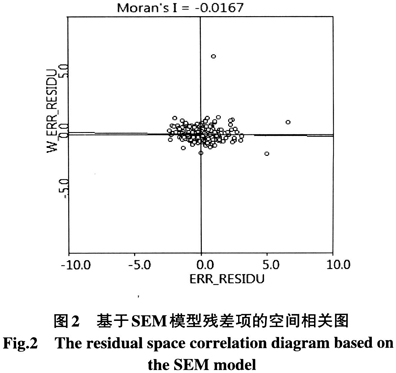

图3是基于SEM模型残差项的空间相关图,由于其空间相关系数即全局Moran指数I=-0.0167很小,说明构建的SEM模型基本消除了残差的相关性。

通过实证分析可以发现,中国金融服务业区位同人口密度正相关,这与新经济地理学的结论是一致的,即要素的流动会加大产业的集聚程度,这正是一些经济发达地区金融服务业产生集聚的原因。地方财政一般预算支出和地方财政一般预算收入是地方财政的两个方面,由于地方财政一般预算支出往往会改善地区经济环境,因而本文将它列为生态环境指标,估计的结果也验证了这一点,地方财政一般预算支出和金融服务业区位呈正相关关系,加大地方财政一般预算支出会促进金融服务业区位的提高;而地方财政一般预算收入往往与地区的市场规模相适应,市场规模越大,经济越发达,地方政府的财政收入会越高,估计结果表明地方财政一般预算收入与金融服务业区位是负相关的关系,表明地方政府如果加大征税力度,会对金融服务业的发展产生不利的影响;反之,如果地方政府出台一些优惠政策,降低税负,会促进金融服务业的发展,同样道理也适合地方财政个人所得税收入,如果地方政府出台一些优惠政策,降低个人所得税税负,会加强劳动力要素流入,进而带动金融服务业区位的提高,促进金融服务业的发展。由于地方财政营业税收入和城镇居民人均消费性支出主要反映地区贸易的活跃程度,根据新经济地理学,贸易的活跃程度会促进产业的集聚,因此这二者同金融服务业区位是正相关关系。对于人力资本来说,新经济地理学认为人力资本的提升会促进产业的集聚,因而反映人力资本的一些指标如城镇单位就业人员平均工资、地方财政教育支出、卫生机构床位数、地方财政医疗卫生支出、卫生机构人员数同金融服务业区位应是正相关关系,但通过估计结果可以发现,地方财政医疗卫生支出、卫生机构人员数同金融服务业区位呈负相关关系,说明两个指标并不直接作用于同金融服务业区位直接相关的人力资本上,而且这两个指标的增加往往会提高地方财政一般预算收入,进而影响到金融服务业的发展。估计结果还表明,小型企业工业总产值、工业企业主营业务收入、交通运输成本与金融服务业区位呈负相关关系。

3结论

本文以空间视角对中国各个城市建立区域性金融服务中心的能力作了细致和深入的探讨,发现我国金融服务业存在着空间上的集群现象,对于处于金融服务业集聚区域的中心城市,可以优先选择构建区域性金融服务中心,并利用其与相邻区域空间区位的差距,合理选择金融服务业的规模,避免恶性竞争,提高金融资源配置的有效性。通过金融服务业空间影响因素分析,发现政府在制订提升本地区构建区域性金融服务中心能力的相关产业政策时,可从金融服务业的空间影响因素入手,打造适合区域性金融服务中心发展的空间载体和政策平台,推动金融服务业集群化发展,整合金融行业资源和集中金融市场,加速金融资本流动,推动社会资源优化配置,实现促进经济和社会发展的目标。

基金项目:教育部人文社会科学研究规划基金项目(llYJA790048);福建省软科学研究项目(2012R0058);福建省数量经济学研究生教育创新基地资助项目

参考文献:

[1]Kindleberger C. P The formati0n of financial centers:A study in comparative economic hist0ry[M]. Princeton:Princet0n Univer-sity Press,1974.

[2]Park Y S, Musa Essayyad. International Banking and Financial Centers[M]. B0ston, Kluwer,1989.

[3]刘国宏.中国区域金融中心综合评价研究[J].开放导报,2011(3):40-44.

[4]张云,孙力军.现代服务业集群发展:金融企业集聚与金融信用活动——以上海市为例[J].经济经纬,2009(2):129-131.

[5]张志元,季伟杰.中国省域金融产业集聚影响因素的空间计量分析[J].广东金融学院学报,2009(1):107-117.

[6]杨云.金融服务业集聚因素分析——基于31个省市面板数据[J].中国商界,2009(12):165-166.

[7]张慧文.我国三大经济圈金融服务业集群竞争力研究[J].管理世界,2010(6):173-174.

[8]任英华,徐玲,游万海.金融集聚影响因素空间计量模型及其应用[J].数量经济技术经济研究,2010(5):104-115.

[9]余凌曲.CDI中国金融中心指数(CDI CFDI)报告(第3期)[R].2011.

[10]林伯强,黄光晓.梯度发展模式下中国区域碳排放的演化趋势—基于空间分析的视角[J].金融研究,2011(12):35-46.

[11]Anselin L, Florax R.“Small Sample Properties of Tests for Spa-tial Dependence in Regression Models”[C]∥L Anselin, R Florax(Eds.).New Directions in Spatial Ec0nometrics.Springer, Berlin,1995:21-74.

作者简介:钱明辉(1979—),男,辽宁鞍山人,博士研究生。主要研究方向为宏观经济模型及其应用。E-mail:68266758@qq.com。 胡日东(1964—),男,福建永定人,教授,博士生导师。主要研究方向为宏观经济模型及其应用。E-mail:j_rdhu@hqu.edu.cn。