内容提要:从2011年起,我国宏观调控引入了一个新的指标概念,这就是社会融资规模。2012年初召开的全国金融工作会议再一次强调,要保持合理的社会融资规模。社会融资规模是指一定时期内实体经济从金融体系获得的资金总额,是全面反映金融对实体经济的资金支持以及金融与经济关系的总量指标。与货币供应量从金融机构的负债方统计不同,社会融资规模是从资产方进行统计。社会融资规模在理论上得到了货币政策传导机制信用观点的支持。社会融资规模的推出,与近年来我国金融市场和产品不断创新、直接融资快速发展、非银行金融机构作用明显增强、商业银行表外业务大量增加、社会融资结构发生显著变化的经济金融环境是相适应的。实证研究也表明,我国的货币政策能有效影响社会融资规模,社会融资规模也对经济增长、物价水平、投资消费等实体经济指标产生较大影响,社会融资规模是反映金融与经济关系的良好指标。编制社会融资规模指标也有利于加强金融对实体经济的支持。

关键词:社会融资规模 货币政策传导 货币观点 信用观点

一、引言

2011年,我国宏观调控引入了一个新的指标概念,这就是社会融资规模(又称社会融资总量或社会融资总规模)。2012年初召开的全国金融工作会议提出,要“保持合理的社会融资规模,坚持金融服务实体经济的本质要求”。2012年3月,温家宝总理在第十一届全国人民代表大会上所作的《政府工作报告》中再一次强调,要“保持社会融资规模合理增长” 。

社会融资规模的推出,在社会上引起了广泛关注,也引发了一些争议,其中讨论得比较多的几个问题是:传统的经济学理论一般都通过金融机构负债方的货币供应量来分析货币政策传导及其影响,而从资产方的社会融资规模去评析货币政策是否缺乏理论支撑;推出社会融资规模,是否要取代现有的货币供应量指标,来作为唯一的货币政策中间目标;关于社会融资规模与货币变量和实体经济变量关系的实证研究较少,因此是否存在着社会融资规模的货币政策传导机制 。为此,本文试图从货币政策传导机制的角度,对社会融资规模做进一步的研究。

本文分为八个部分,第二部分分析社会融资规模指标概念产生的经济金融背景,第三部分阐述社会融资规模的概念内涵及统计原则,第四部分从金融机构资产与负债两个角度对货币政策传导机制进行理论分析,进而阐明社会融资规模的理论基础,第五部分论证社会融资规模与我国目前的货币政策传导机制是相适应的,第六部分是社会融资规模与货币变量和实体经济变量关系的实证分析,第七部分提出编制社会融资规模指标有利于加强金融对实体经济的支持,最后是结论。

二、社会融资规模产生的经济金融背景

传统的金融与经济关系,一般是指银行体系通过其资产负债活动,促进经济发展和保持物价水平基本稳定,在金融机构资产方主要体现为新增贷款对实体经济的资金支持,负债方主要体现为货币创造和流动性增加。近年来,随着金融产品和融资工具不断创新,新增人民币贷款已不能完整反映金融与经济关系,也不能全面反映实体经济的融资规模。同时,货币与信贷的关系也变得日益模糊,两者越来越不相匹配 。

(一)对人民币信贷的影响

一是提供资金支持的主体发生变化。从资金融通的角度,全社会可分为家庭、非金融性公司、金融性公司、政府和非居民五大部门。传统意义上,能向实体经济提供资金支持的一般是指以银行为主体的金融性公司。近年来,随着金融市场快速发展和金融产品与工具的不断创新,SPV等“影子银行”机构,基金、证券公司、保险公司以及小额贷款公司、贷款公司等非银行金融机构,也成为向实体经济提供资金支持的重要部门。

二是融资工具多元发展,金融调控面临挑战,只盯着贷款可能造成“按下葫芦浮起瓢”的现象。较长时期以来,我国货币政策重点监测、分析的指标和调控中间变量是M2和新增人民币贷款。在某些年份,新增人民币贷款甚至比M2受到更多关注。随着我国金融快速发展,非信贷金融工具创新明显加快,贷款在全社会融资中的比例显著下降,融资工具呈现多元发展态势。据初步统计,2002年新增人民币贷款以外融资1637亿元,为同期新增人民币贷款的8.8%。2011年新增人民币贷款以外融资5.36万亿元,为同期新增人民币贷款的71.7%。因此金融宏观调控如果只盯着贷款,可能造成“按下葫芦浮起瓢”的现象,即商业银行通过表外业务绕开贷款规模。这些表外业务主要有银行承兑汇票、委托贷款、信托贷款等。

(二)对传统货币供应量的影响

一是部分金融工具的流动性发生变化,原有货币的划分和统计受到冲击。随着我国结售汇制度的改革,外币存款与人民币存款可以较为灵活地转换,外币存款因此具有较强的流动性。创新型金融工具发展迅速,对货币的替代能力显著增强。如银行承兑汇票,由银行承担到期无条件付款责任,可以贴现和转让,流动性较强。2011年末,银行承兑汇票余额6.57万亿元,与M2之比达7.7%,已成为企业间贸易的重要支付手段和结算工具。

二是货币发行部门发生变化。创新型准金融机构如货币市场基金、表外理财产品、信托投资计划等发展迅猛,对广义货币形成较大冲击。非金融性公司也为社会提供一定流动性。如一些非金融性公司签发票据或发行债券,这些票据和债券也具有较强的流动性,由此扩大了广义流动性的发行部门 。

三是货币持有部门发生变化。地方政府财政存款的影响发生变化。我国地方政府承担区域经济发展职责,负责提供基础设施与公共服务,地方财政存款具有比中央财政存款更强的流动性,还可作为地方经济建设的资本金,或为投资项目提供隐性担保,其变动对商业银行信用扩张产生较大影响。同时,非银行金融机构作用明显增强。证券公司、保险公司、住房公积金中心等机构,它们在存款性金融机构的存款虽与企业和个人存款不完全相同(存放或提取时有一定的限制条件),但也具有较强的流动性。

三、社会融资规模的内涵及其统计原则

社会融资规模是指一定时期内(每月、每季或每年)实体经济(即企业和个人)从金融体系获得的资金总额,是全面反映金融对实体经济的资金支持以及金融与经济关系的总量指标。这里的金融体系是整体金融的概念。从机构看,包括银行、证券、保险等金融机构;从市场看,包括信贷市场、债券市场、股票市场、保险市场以及中间业务市场等。社会融资规模主要由三个部分构成。一是金融机构通过资金运用直接对实体经济提供的全部资金支持,主要包括人民币各项贷款、外币各项贷款、信托贷款、委托贷款、金融机构持有的企业债券及非金融企业股票、保险公司的赔偿和投资性房地产等。二是实体经济利用规范的金融工具、在正规金融市场、通过金融机构信用或服务所获得的直接融资或信用支持,主要包括银行承兑汇票、非金融企业境内股票筹资及企业债的净发行等。三是其他融资,主要包括小额贷款公司贷款、贷款公司贷款等。

社会融资规模的统计主要有四项原则:即居民原则、金融原则、合并原则和增量统计与计值原则。

一是居民原则。社会融资规模的持有部门和发行部门均为居民部门。社会融资规模的持有部门(即借款人或债务人),是指通过自身的负债活动获得资金的实体经济部门,即家庭和非金融性公司;社会融资规模的发行部门(即贷款人或债权人),是指实体经济所获资金的境内提供者,除境内金融性公司外,还包括家庭和非金融性公司。

按照居民原则,外商直接投资、外债和外汇占款均不计入社会融资规模。第一,外商直接投资和外债的发行主体为非居民。第二,外汇占款是金融性公司收购外汇资产而相应占用的本国货币,其发行主体本质是国外部门。外汇占款体现我国金融性公司从境外经济的融资,不应该计入我国社会融资规模。同时,我国持续 “双顺差”而形成的外汇占款,与我国进出口贸易结构、我国参与国际化进程以及国外资本分享我国经济增长红利等密切相关,因此当前外汇占款增长在很大程度上是被动的,外汇占款本身不属于货币政策调控的范畴。

二是金融原则。社会融资规模是指一定时期内实体经济从金融体系获得的资金总额。按照金融原则,国债发行不计入社会融资规模,因为国债发行的主体是政府,而且国债筹集的资金相当部分用于政府的各项日常开支以及弥补财政赤字,而不直接进入实体经济生产领域。国债的发行与兑付属于财政政策的范畴。

三是合并原则。社会融资规模包括各种金融机构、金融市场通过直接或间接方式向实体经济提供的资金支持。因此,在统计社会融资规模时,要将金融机构相互间的债权和债务关系合并处理。在数据汇总方面,金融机构之间的债权和所有权关系相互轧差,不重复计算。例如,金融机构之间相互持有的股权、相互持有的债券等等,都不计入社会融资规模。

四是增量统计与计值原则。社会融资规模是增量概念,为期末、期初余额的差额,也可以是当期发行或发生额扣除当期兑付或偿还额的差额。社会融资规模各项指标统计,均采用发行价或账面价值进行计值,以避免股票、债券等金融资产的市场价格波动扭曲实体经济的真实筹资。具体计价方式如下:(1)贷款类金融资产用账面值计价;(2)银行承兑汇票用承兑时的汇票账面值计价;(3)债券和股票类资产按真实筹资金额计值;(4)外汇资产用统计时点的中间汇率转换为人民币计价 。

四、相关的货币政策传导机制理论

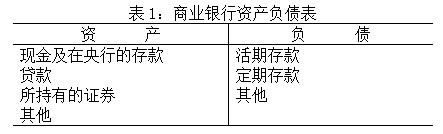

多数经济学家都认为,货币政策可以影响商业银行等金融机构资产负债表(见表1),进而影响产出和价格水平。因此,从金融机构资产和负债两个角度分析,货币政策传导机制理论大体可分为货币观点(负债方)和信用观点 (资产方)两大派。

(一)从负债方论述货币政策传导机制——货币观点

最初的货币观点以IS-LM模型为基础,将金融资产分为两类:货币及债券(或证券)。当实施一定的货币政策,比如紧缩政策时,中央银行可在公开市场上出售证券。为吸引企业和居民用手中的活期或定期存款(货币余额)来购买这些证券,央行必须提供较高的收益率。当企业和居民购买证券的行为结束后,银行存款余额下降,银行准备金减少。为满足法定准备金要求,银行就得出售证券或减少贷款。在这一过程中,货币供给随着存款下降而相应减少,于是利息率上升。利率上升使得对利率敏感的支出(比如投资和耐用品消费)下降,从而总支出下降 ,经济下行。

在央行收缩基础货币、银行准备金减少、货币供应量下降、总支出下降的过程中,商业银行有两种活动会使货币减少,一是收缩贷款,二是向企业、居民等非金融部门卖出证券。但货币观点强调商业银行等金融机构资产负债表中负债一方(如活期和定期存款)的变化,认为货币变动无论是由减少贷款发放,还是由卖出证券引起,都会对实体经济产生同样的影响,也就是说,引起货币供给变化的原因并不重要,因此可以忽略资产一方。其次,货币作为银行部门的负债,对应着企业、家庭等部门的资产,是实体经济部门拥有的购买力,同时,货币也构成了整个经济体系中的流动性。无论是购买力还是流动性,均反映了社会的总需求。而这与凯恩斯以来,主流经济学更强调总需求管理,而相对忽视供给管理,是一致的。可见,货币观点认为货币更能够反映金融与实体经济的关系。第三,货币观点指出,银行发放贷款,货币就得到创造,银行减少贷款,货币供给就下降,银行贷款与货币总量之间的相关度非常高,因此忽略贷款(资产方),而只关注货币供应量(负债方),也是可行的。此外,中央银行可以通过公开市场操作、基准利率变动等多种手段调节货币供应量,而且这种调控比控制资产方的贷款更直接、更有效。总之,货币观点更重视货币,而不是信贷。同时这一理论将贷款、债券和其他债务工具均归为“债券”,就使得银行体系的负债方处于货币政策传导的核心位置,而资产方则被忽略了 。

早期的货币观点认为货币对经济的影响是间接的,即需通过利率变动来影响总产出,因而是凯恩斯学派的。之后货币学派的货币观点则认为货币需求函数是相对稳定的,货币需求的利率弹性较低,但货币需求受收入影响较大,因此货币供给变动对利率的影响较小,而对支出水平影响较大。所以,货币对经济的影响更直接,也更强烈。无论是凯恩斯学派的货币观点还是货币学派的货币观点,都认为货币(负债)一方的变化,就足以反映货币政策的传导及其对实体经济的影响,只不过前者强调货币的价格途径,后者强调货币的数量途径 。

货币观点成立需要一些前提条件,尽管一般教科书并不强调这些条件 。一是市场是完全的,信息是充分的。货币观点认为只关注银行体系资产负债表的负债方就足以明察货币政策传导的整个过程,因此可以忽略资产方。这一观点的假设前提是,从资金供给到资金需求的信用创造是稳定的,企业的投资意愿仅由投资的实际收益和实际利率水平所决定,企业的金融环境(如货币条件)也不会影响投资决策,因而信用创造过程,甚至整个金融体系的运行都可以被忽略。这与传统的经济学理论以充分信息为前提,逻辑上是一致的 。二是所有的非货币金融资产都可以完全替代。货币观点将所有非货币金融资产均归入债券,其实就是假定各种非货币金融资产之间可以相互替代。这也意味着,财富持有者对货币和非货币金融资产的选择比较敏感,但对债券、股票等非货币金融资产之间的选择并不敏感,企业也不会很关心其负债的类型(比如是内部或外部融资)。简言之,信用工具的类型一般不影响实体经济 。

(二)货币观点的主要缺陷

货币观点是目前西方经济学占主流地位的货币政策传导机制理论,但对这一理论也有不少争议,这些争议多与该理论的前提条件有关。

一是市场通常不完善,信息通常不完全。货币观点的前提条件之一是市场机制健全、信息充分和对称、金融市场发达,但现实往往是信息并不完全,买卖双方信息并不对称 ,市场结构并不完善。而如果引入不完全信息理论,则传统的以完全市场假设为基础的经济分析结论,都可能被推翻 。

二是各种非货币金融资产之间并不能完全替代。货币观点简单地将金融资产划分为货币和债券两种类型是不全面的,甚至是错误的。事实上,非货币金融资产(比如政府债券、商业票据、股票、银行贷款、消费者信用)之间的差异是明显的,并不能完全替代。这些资产的变化对经济的影响也不完全相同。

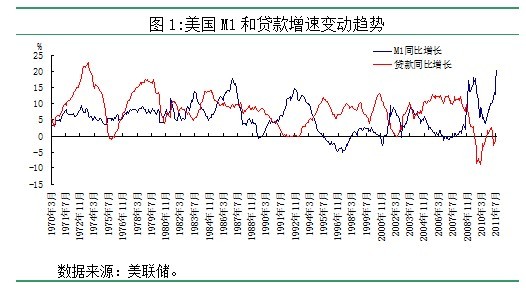

三是贷款增长与货币增长经常背离。以美国为例,从1970年代开始,银行贷款增速和货币供应量增长经常不一致。比如1985年1月至1987年1月,M1同比增速从5.8%上升至17.6%,而贷款增速从14.1%下降至9.5%;1993年4月至1995年9月,M1增速从10.9%下降至-0.7%,但贷款增速从-0.3%上升至11.4%;2000年12月至2002年2月,M1增速从-3.2%上升至8.1%,同期贷款增速则从10.5%下降至0.6%;2007年5月至2009年8月,M1增速从-0.5%上升至17.9%,但贷款增速从10.7%下降至-1.5%(见图1)。我国也经常出现货币偏宽松,但贷款增长较慢,或相反的例子。这表明从商业银行的负债方(货币)和资产方(贷款)分别观察货币政策传导,结论可能不一样 。

四是货币创造的途径不同,对实体经济的影响也不同。货币观点认为,不管货币创造是由银行购买证券引起,还是由银行发放贷款引起,两者对实体经济的影响是一样的。但事实上,尽管银行贷款增加和等量的银行证券购买对货币供应量的影响基本相同,但银行贷款对总支出的刺激可能更大,因为比起向银行出售证券,从银行获得贷款的个人和企业更愿意将这部分资金用于购买商品和劳务。

(三)从资产方论述货币政策传导机制——信用观点

由于货币观点存在上述一系列缺陷,从上世纪50年代开始,不少经济学家陆续提出并最终形成了货币政策传导的信用观点。根据信用观点,以货币为代表的负债方并不能全面反映货币政策的传导过程及其影响,贷款等资产方的主要项目,也能反映货币政策对实体经济的影响。需要指出的是,经济学家们提出信用观点,不是为了完全否定和取代货币观点,而是试图对货币观点予以补充和完善 。

信用观点认为在经济运行中,市场竞争并不完全,信息并不充分,信用创造的过程远非完善,有些情况下可能很糟糕甚至濒临崩溃(比如金融危机期间),信用创造的波动也将影响产出、就业、投资等实体经济变量,而且非货币金融资产之间并不能完全替代 。

信用观点指出,当中央银行实施一定的货币政策,比如通过公开市场操作收缩基础货币,企业和居民为购买央行卖出的证券,需要动用存款,这导致商业银行存款量(负债方)下降。而商业银行为保持资产负债表平衡,则要相应减少贷款或证券持有量(资产方)。由于信用观点认为证券和贷款之间不能完全替代,因此,商业银行在存款减少的情况下,一般会同时减少贷款和证券两种资产 。随着贷款减少,贷款利率也会上升,而这些都会影响那些依赖贷款的企业和居民,致使其支出水平下降,进而使实体经济下行 。信用观点还认为,信息不充分会降低金融体系效率,引发企业外部融资利差 ,增加企业融资成本。当央行实施一定的货币政策,比如加息,这通常会提高外部融资利差(因为外部融资利差与基准利率同方向变动),于是企业融资成本上升,借贷减少,支出萎缩,最终总产出水平下降 。

信用观点有两个前提条件。一是货币政策能够影响银行贷款数量,二是银行贷款数量会影响企业和居民的支出水平。由于信用观点假定非货币金融资产之间不能完全替代,商业银行为应对货币紧缩,不仅要减少证券持有量,而且要降低贷款量。因此,货币政策能够影响银行贷款。而当银行贷款下降时,企业不能通过其他渠道来完全弥补资金缺口,因此,贷款下降也会降低企业和居民支出水平 。

信用观点获得了一些实证研究的支持。比如Bernanke和Blinder(1992)的研究表明,货币政策收紧将导致信贷减少,进而使支出下降 。Gertler和Gilchrist (1994)研究发现,小企业贷款数量在货币紧缩之后急剧下降,并在随后的两年内销售和存货投资增长下滑 。Nakamura和Lang (1992)指出,商业银行在货币紧缩时,削减小微企业的贷款要甚于大中型企业 。Friedman和Kuttner (1992) ,以及Stock和Watson (1989) 均认为,票据-国债利差在货币政策紧缩时将增大 。但也有一部分实证研究对信用观点表示了怀疑。比如King (1986)、Romer和Romer (1990)的研究表明,货币供应量在预测经济变动方面要优于银行贷款 。Ramey研究发现,信贷对经济变量有预测作用,但一旦在模型中引入M2作为解释变量,信贷就变得不显著 。Bernanke也认为,信贷变量可能难以提供比货币变量更多的信息 。

(四)传统信用观点的发展

传统的信用观点强调,货币政策通过影响商业银行的资产负债表,来影响贷款数量,最终使总支出发生变动。上世纪七八十年代以后,信用观点获得了进一步的发展。根据这些新理论,货币政策还可通过影响企业、居民和其他金融机构的资产负债表,来使银行贷款发生变动并最终影响总支出。一是消费者资产负债渠道。这种观点指出,影响消费的因素不仅有人们当前的收入,还应包括未来收入,以及债券、股票、不动产等财富。货币政策通过利率变动,可以影响股票、债券和住房价格,使得以股票、债券和住房为代表的个人财富发生变化,进而影响居民借款和消费行为,最终影响总支出水平 。二是企业资产负债渠道。假定货币供应量增加,这可以引起利率下降和股票价格上升,进而使企业资产净值增加。与此同时,货币扩张引起物价上涨,企业债务缩水,也导致企业资产净值增加。较高的资产净值意味着企业拥有更多的抵押物,银行也更愿意贷款。而较高的净值也提高了企业的违约成本,降低了企业的道德风险 ,银行贷款意愿增强,企业借款和投资增加,总支出上升。三是金融机构资产负债渠道。货币扩张可以引起股票、不动产等资产价格上升,使得银行等金融机构贷款损失减少、资本增加。更充足的资本允许银行等金融机构发放更多的贷款,进而总支出上升 。

除了资产负债表渠道,货币政策还可以通过资产流动性渠道,影响银行贷款并最终影响总支出。以货币扩张为例,货币、债券、股票,以及耐用消费品、房屋、土地等资产的流动性,通常会不同程度地提高。企业和居民在资产流动性较高时,发生财务困难的可能性较小,对未来信心较强,更有可能借入资金,以扩大投资或增加消费,从而推动总支出水平上升。

信用观点的进一步发展还表明,货币政策除影响银行贷款外,还可以引起债券融资、股票融资等其他的资产方的变动,进而影响总支出水平 。比如托宾就指出,当货币政策扩张时,利率下降,股票价格上升,企业的股票市值增加(对于上市公司而言)。当企业股票市值超过资本重置成本(即企业重新购置机器设备、厂房等需要付出的费用)时,企业发行新股票就有利可图,于是企业股票融资额增加,投资扩大,总支出水平上升 。这就是著名的托宾Q理论。

五、社会融资规模与我国货币政策传导

(一)应从负债方和资产方同时考察货币政策的传导

一是理论和实践都表明,应同时关注资产方和负债方。根据前述货币政策传导机制理论和实证分析,货币渠道和信用渠道在货币政策传导中都不同程度地发挥着作用。从我国的实际情况看,由于货币乘数和货币流通速度波动幅度较大 ,因此,货币供应量只在一定程度上有效影响实体经济,货币观点也只能部分地解释货币政策传导机制。在货币渠道起作用的同时,我国也具备信用观点的前提条件。首先,在我国收紧货币时,企业获得银行贷款的难度会增加,小企业感受尤为强烈,通过发行债券和股票融资则更难。因此在我国,银行贷款、债券股票融资的变化能够影响企业的投资水平。其次,人民银行可以通过各种货币政策工具来影响商业银行贷款数量,也可以通过利率变动来改变债券和股票融资额,货币政策能够影响贷款等资产方的变动 。因此,我们在关注负债方货币供应量的同时,也要从资产方,对包括贷款等在内的社会融资规模进行统计和监测分析。

二是负债方的货币统计和资产方的贷款统计出现背离。近年来,我国货币供应量增速与国内贷款增长经常出现背离,且差距趋于扩大(见图2)。这表明仅从负债方的货币或资产方的贷款,来评估货币政策传导效果将有失偏颇。货币供应量与人民币贷款差异逐渐扩大,与外汇占款快速增长等有关。

三是不少实证研究证明,我国货币政策存在货币和贷款二元传导机制。比如,盛松成、吴培新(2008)运用VAR模型对我国1998年1月至2006年6月的经济金融月度数据进行了分析,发现广义货币供应量M2是货币政策的重要指标,M2对工业增加值和CPI 作出系统性反应;同时,银行贷款也是货币政策的传导渠道,信贷规模是事实上的中介目标 。蒋瑛琨、刘艳武、赵振全(2005)对1992-2004年货币政策传导机制的实证分析显示,20世纪90年代以后,贷款和货币供应量均对物价和产出有显著影响。这表明信用渠道是我国货币政策传导的方式之一 。

(二)资产方的统计范围应扩大到包括股票、债券融资等在内的整个社会融资规模

近年来的理论和实践经验表明,有必要从更广泛的资产方统计社会融资规模。

一是信用观点的进一步发展。如前文所述,货币政策从资产方进行传导,除了改变贷款数量,还可以通过影响债券、股票和不动产价格,改变企业和居民的债券、股票等融资行为,进而影响需求和总产出水平。因此,资产方的统计,既要包括银行贷款,还应包括债券、股票融资等。

二是货币供给理论中的“新观点” 。 所谓“新观点”(the New View)是指西方国家20世纪50年代后出现的不同于传统货币供给分析的理论观点,比如英国《拉德克利夫报告》提出的“整体流动性”理论。该理论认为,对经济真正有影响的不仅是传统意义上的货币供给,而且是包括这一货币供给在内的整个社会的流动性;决定货币供给的不仅是商业银行,而是包括商业银行和非银行金融机构在内的整个金融系统 。格利和肖指出,金融中介机构不仅包括商业银行,还应包括各种非银行金融机构;商业银行和其他金融机构在信用创造过程中的作用类似,货币和其他金融资产之间具有一定的替代性;货币当局不仅应该控制货币和商业银行,还应高度关注非银行金融机构和非货币金融资产 。

三是国际金融危机后的理论总结。Thomas M.Hoeing(2008)认为,存款性公司资产负债表并不能完全反映信用创造的过程,信用过程更多发生在银行体系之外,即在一个更为广阔的全球金融市场中 。英国金融服务局(UK FSA)在2009年指出,不仅传统的商业银行可以实现资产负债的期限转化,“影子银行”等也具有这一功能,比如结构投资工具(SIVs)、管道工具(Conduits)、投资银行和共同基金,就承担了大量传统商业银行的期限转化职能。巴塞尔银行监管委员会在2010年提出了广义信用的概念 ,认为信用总量不仅包括国内外银行以及非银行金融机构发放的贷款,也包括为家庭和其他非金融私人部门融资而发行的债务性证券。

(三)统计社会融资规模的目的,不是为了取代货币供应量,而是与货币供应量相互补充

有一种误解,以为社会融资规模要取代货币供应量,来作为唯一的货币政策中间目标。需要指出的是,货币观点依然是西方货币政策传导机制理论的主流,信用观点仍居于从属地位,即使Bernanke这样的信用观点支持者,也承认货币变量对经济的解释力一般强于信贷变量 。从我国情况看,尽管人民币贷款占比下降,但依然是社会融资规模最重要的组成部分。与货币供应量和人民币贷款相比,社会融资规模的主要不同之处在于:一是社会融资规模从金融机构资产方进行统计,而货币供应量从负债方进行统计;二是社会融资规模统计的是整个金融机构,而货币供应量仅从存款性金融机构进行统计;三是社会融资规模涵盖的资产方范围更广,除了金融机构的贷款,还包括金融机构的表外信用及金融市场的债券、股票融资等,因而它能够更全面地从信用角度和金融机构资产方反映货币政策的传导,因此可以将社会融资规模作为货币供应量指标的有益补充。社会融资规模与货币供应量统计相互补充,互相弥补,从两个方面共同反映货币政策的实施效果。

六、 社会融资规模与货币政策传导的实证检验

(一)社会融资规模的描述性统计

总量上看,从2002年到2011年,我国社会融资规模年均增长22.9%,比同期人民币各项贷款年均增速高5.7个百分点。2011年社会融资规模与GDP之比为27.2%,比2002年提高10.5个百分点 (见图3)。

结构上看,人民币贷款占比呈下降趋势,人民币贷款外的其他方式融资数量和占比明显上升。2011年,新增人民币贷款占同期社会融资规模的58.2%,比2002年下降33.7个百分点。2011年除人民币贷款外的其他方式融资占同期社会融资规模的41.8%,比2002年上升33.7个百分点。2012年1季度,新增人民币贷款占同期社会融资规模的63.5%。

(二)数量方法测算结果

研究社会融资规模的货币政策传导,主要采用两种实证方法,一是对时间序列的统计和计量分析方法,二是一般均衡建模分析。

1、统计与计量方法测算结果

基于2002-2010年的月度和季度数据,对社会融资规模、新增人民币贷款与主要经济指标分别进行统计分析,结果表明,货币政策能有效影响社会融资规模,同时,与新增人民币贷款相比,社会融资规模与主要经济指标相互关系更紧密。社会融资规模与GDP、消费、投资、CPI等主要经济指标的相关系数均在0.8以上,平均比新增人民币贷款与主要经济指标的相关系数高0.1左右。

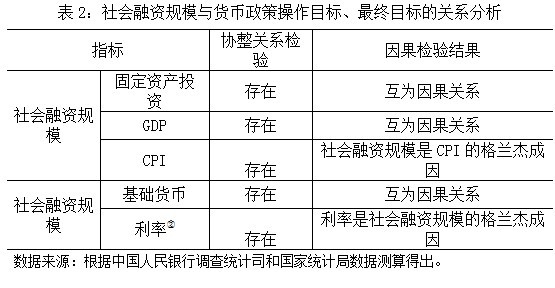

同时,协整和格兰杰因果检验分析表明:社会融资规模与基础货币、利率之间存在长期稳定的协整关系,且基础货币和利率变动是引起社会融资规模变动的格兰杰原因。同时,社会融资规模与固定资产投资、GDP和CPI等实体经济变量之间也存在长期稳定的协整关系,社会融资规模与固定资产投资、GDP和CPI之间存在显著的因果关系(见表2)。

2、DSGE模型测算结果

DSGE模型是一种与计量经济学建模并行的应用工具,目前广泛用于货币政策模拟建模。与计量经济学模型不同,DSGE模型不是先验地假定数据生成机制以及指标之间的传导关系,也不依赖于统计数据,而是设定模型中各主体(如企业、居民、央行等)的行为,基于行为主体效用最大化,优化求解得到相应的关系方程式。由于DSGE模型在一般均衡稳态的基础上进行求解和分析,因此其研究结果更为稳定,也具有更坚实的经济理论基础。

(1)模型结构与前提条件

本文的DSGE模型包括家庭、厂商、金融部门和货币当局四个经济主体,采用张嘉为等(2012年)建立的模型结构。模型有三个前提条件:一是假定社会融资规模包括银行信贷(间接融资)和直接融资两部分。货币政策可以通过贷款利率影响间接融资,也可以通过影响市场资金供求关系来改变市场收益率,进而影响直接融资。二是以利率政策作为货币政策的表现形式,不仅考虑信贷利率,还考虑直接融资市场收益率。三是引入信贷摩擦系数。用该系数来反映信贷额度控制、窗口指导等非利率货币政策的紧缩或扩张程度,以分析这些政策对银行信贷和直接融资的影响。

(2)参数估计

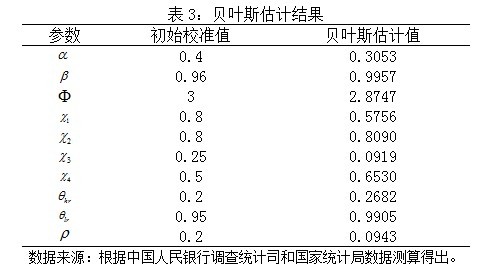

参数确定是DSGE建模中的重要步骤,一般先使用校准方法给出参数的初始值,再基于主要指标的时序数据,运用贝叶斯估计方法进行参数估计。本文采用张嘉为等(2012年)中的参数校准结果作为初始值,并对总产出(GDP)、总资本(全社会固定资产投资)、价格水平(GDP平减指数)、货币供应量和社会融资规模数据进行贝叶斯极大似然估计,数据区间为2002年1季度至2012年1季度。相关参数贝叶斯估计结果见表3。

(3)结论

基于上述DSGE模型,我们从三方面分析了社会融资规模在货币政策传导中的作用。首先分析货币政策工具对银行信贷、直接融资、社会融资规模的影响;其次分析社会融资规模变动对实体经济变量的作用;最后引入金融市场的摩擦冲击,考察信息不对称对不同资金来源的影响。

DSGE模型的模拟结果表明:一是社会融资规模与利率、产出相关。根据优化求解得到的均衡模型生成模拟数据,计算模型中变量的相关性可以看出,社会融资规模与利率、产出的相关性较高。二是利率政策能够有效调节社会融资规模。若信贷摩擦系数较小,利率的正向冲击,将导致银行信贷和直接融资规模均下降,从而社会融资规模下降;若信贷摩擦系数逐渐变大,部分银行信贷将向直接融资转移。因此,社会融资规模的变动更全面地反映了货币政策的效果。三是社会融资规模的变动能够显著影响实体经济。对于社会融资规模的正向冲击,产出、消费、资本等宏观经济变量均上升;与银行信贷的正向冲击对宏观经济变量产生的影响相比,社会融资规模的正向冲击产生的影响更大。

(三)社会融资规模符合利率市场化调控方向,体现了数量调控和价格调控相结合的原则

近年来,我国央行积极推进利率市场化,并在2007年初推出了上海银行间同业拆借利率(简称Shibor)。 Shibor在货币市场利率体系中的基准地位逐步确立,在金融产品定价中发挥着重要作用。目前以Shibor为基础确定利率的金融产品越来越多,包括利率互换、远期利率协议、同业借款、转贴现、债券买卖、金融理财产品、货币互存业务等,部分商业银行还将内部转移资金价格以及绩效考核办法与Shibor挂钩。社会融资规模中的银行承兑汇票、企业债券等已参照Shibor进行市场化定价。

目前社会融资规模中人民币贷款实施基准利率及其浮动管理,而其他类型的融资市场化定价程度更高,市场化调控特征更明显。从社会融资规模与市场化调控工具Shibor的关系看,实证结果表明,Shibor与 M2、人民币贷款、社会融资规模的相关系数分别为-0.47、-0.53和-0.57, Shibor与社会融资规模的相关性较强。

我国目前已经形成了基准利率和市场利率并存的利率体系,同时初步实现了数量调控和价格调控相结合。对于票据贴现、债券、股票融资等按市场化方式定价的融资,主要使用利率价格型工具进行调控;对于贷款等市场化定价程度相对较低的融资,则使用公开市场操作、存款准备金率等数量型工具和利率价格型工具进行调控。社会融资规模作为货币政策的中间变量,是我国金融宏观调控的有益探索和创新。它将数量调控和价格调控结合起来,将进一步促进金融宏观调控向市场化方向转变,进一步推进利率市场化。

七、编制社会融资规模指标有利于加强金融对实体经济的支持

2011年中央经济工作会议指出,要牢牢把握发展实体经济这一坚实基础。全国金融工作会议也强调,要坚持金融服务实体经济的本质要求。可以说,从存款性金融机构负债方统计的货币,是金融体系对实体经济提供的流动性和购买力,反映了整个经济的需求。而主要从金融机构资产方统计的社会融资规模,则从全社会资金供给的角度反映了金融对实体经济的支持。在我国,编制社会融资规模指标,对于促进金融支持实体经济,具有重要的意义。

一是经济学理论的演变表明有必要编制社会融资规模。早在18世纪末19世纪初,古典经济学的代表人物之一、法国经济学家萨伊就非常强调经济的供给方。他提出,产品生产本身能创造自己的需求,由于市场经济的自我调节,遍及国民经济所有部门的普遍生产过剩不可能发生。上世纪70年代以后,由于凯恩斯主义无法解释滞涨现象,拉弗、万尼斯基、肯普等人创立了供给学派。他们指出:1929-1933年的世界经济危机不是由于有效需求不足,凯恩斯主义是错误的,而萨伊定律是正确的;供给是需求得以维持的唯一源泉,政府不应当刺激需求,而应刺激供给;在生产要素中,资本至关重要,资本积累的速度决定着生产增长的速度。供给学派还强调,经济发展的标志是供给的水平和能力,经济学的主要任务是研究如何促进生产、增加供给,仅仅在需求和分配上做文章是远远不够的。

当然,在目前的西方经济理论体系中,供给学派并非主流,占主导地位的仍然是凯恩斯的需求管理理论。这与西方国家市场经济高度发达,从需求到供给的传导总体上比较畅通有关。

二是我国特定的货币政策传导决定了需同时关注社会融资规模。货币政策传导机制的理论分析表明,货币观点以市场经济完善、信息充分、金融体系发达为假设前提,而信用观点则建立在市场竞争不完全、信息不充分、信用创造过程不完善的基础之上。与西方国家相比,我国市场经济远非完善,金融市场还不发达,信息往往既不充分也不对称,信用观点的前提假定更符合我国实际。因此,在西方国家,某种意义上确实可以只关注需求方和货币,而忽略供给方。但在我国,货币政策对实体经济的影响很大程度上是通过信用渠道实现的,所以仅仅关注货币是不够的,还需要同时关注社会融资规模。

三是经济增长的理论和实践强调资本积累的作用。西方经济增长理论和实践表明,经济增长源于资本存量的积累和生产技术的改进。比如亚当•斯密从分工和劳动解释经济增长的原因,大卫•李嘉图强调资本的作用,马歇尔认为资本积累和企业家精神可以推动经济增长,熊皮特提出创新是经济增长的源泉,库茨涅茨从资本投入比率、技术改进和知识积累三个角度描述了经济增长的来源,索洛和斯旺提出经济增长的动力得益于资本和劳动投入,哈罗德-多马模型和新剑桥模型均强调储蓄的作用。根据这些理论,供给方和资本积累在经济增长中起主要作用。与货币相比,社会融资规模能从供给角度,更清晰地反映资本积累的程度以及资金对实体经济的支持。

四是我国具有计划和政府色彩较浓的经济传统。建国后的很长一段时期,我国实行的是计划经济,包括对土地、人力、资金等生产要素的计划,对生产什么产品、生产多少的计划。在这种体制下,更强调生产和供给。改革开放以来,我国逐步走向市场经济。但与西方国家不同,我国各级政府都担负着较强的社会经济职能。比如,政府拥有大量的国有企业,这些企业在石油、电信、铁道、金融等重要行业中甚至处于垄断和支配地位。政府对主要生产要素和基础原材料拥有支配和定价的权利,包括支配土地和资金流向,决定或影响着水、电、气和煤、油、运等的价格。此外,各级政府还通过发展农业、办教育、支持中小企业发展、进行基础设施建设等方式直接参与经济建设。而社会融资规模从资金供给的角度进行统计,也可以分类计算诸如三农贷款、中小企业贷款、教育贷款、政府融资平台贷款等内容,能够从供给方反映金融对实体经济的支持,这与我国政府色彩较浓的经济特点相一致。

五是我国经济结构差异显著。目前,我国经济发展仍不平衡,城乡之间、地区之间、行业之间、部门之间的差异仍然较大。同时,实体经济部门资金来源广泛。以固定资产投资为例,据国家统计局2011年数据,城镇固定资产投资资金来源中自筹资金占65.9%,国内银行贷款占13.5%,国家预算内资金占4.3%,利用外资占1.5%,其他资金占14.7%。而货币作为一个总量指标,难以反映金融对不同实体经济部门的支持力度差异。社会融资规模则可以从多个角度进行分类统计,比如分地区、分行业、分部门、分来源等等。在对分地区社会融资规模的初步测算中,我们发现,尽管社会融资规模目前仍主要集中于东部地区,但集中度已有所下降;中、西部地区社会融资规模增速明显快于东部,占比有所上升。这表明,金融对中、西部地区的支持力度进一步加强。

六是应汲取国际金融危机的教训。2008年国际金融危机以来,西方国家采取了超低利率和多轮的量化宽松政策,向金融和经济体系注入流动性。但三年多过去了,美欧国家失业率依然高企,政府和私营部门债务危机重重,经济复苏乏力。这表明,流动性问题不是危机的根源,根本的问题在于:西方国家长期实行需求扩张政策,国民过度举债,超前消费,“寅吃卯粮”,透支未来购买力,导致银行、企业、个人乃至政府的偿付能力不足,资产负债表全面恶化。因此,这次国际金融危机的本质就是西方国家长期推行凯恩斯主义,无限制扩大全社会需求,致使产出无法满足“过度需求”而酿成的恶果。

因此,中央经济工作会议提出要着力发展实体经济,是对国际金融危机根源的深刻洞见。重视社会融资规模指标,有利于从供给方加强金融对实体经济的支持力度,有利于避免重蹈西方国家片面强调需求管理而忽视产出和供给因素的覆辙。

八、结论

最近几十年来,我国的货币政策及其传导机制始终在不断探索和完善的过程中,统计社会融资规模,研究货币供应量、社会融资规模与货币政策传导的关系,也是实践的过程,不断完善的过程。

据说在上世纪八九十年代,理论界也曾讨论过关于社会融资规模的类似问题,但并未得到令人满意的结果,有人据此否认社会融资规模的概念。但是时过境迁,当年人民币贷款占了金融机构资产方的绝大部分,已相当全面地反映了金融对实体经济的支持,确实没有必要统计社会融资规模。而现在环境完全变了,金融市场和产品不断创新,社会融资结构发生显著变化,直接融资快速发展,非银行金融机构作用明显增强,商业银行表外业务大量增加,而且这些新情况新变化还在进一步发展,金融调控面临新的环境和要求,迫切需要确定更为合适的统计监测指标和宏观调控中间目标。这也是为什么西方国家近几十年来,不断有人提出货币政策传导的信用观点的原因。

社会融资规模指标的推出,与我国当前的经济金融环境和货币政策传导机制是相适应的。实证研究也表明,我国的货币政策能有效影响和调控社会融资规模,社会融资规模也对经济增长、物价水平、投资消费等实体经济指标产生较大影响,社会融资规模是反映金融和经济关系的良好指标。编制社会融资规模指标也有利于加强金融对实体经济的支持。

AFRE and Monetary Policy Transmission

Abstract:

A new concept was introduced into macro-economic management in China this year, which is Aggregate Financing to the Real Economy (AFRE). AFRE describes the total financing from the financial system to the real economy during a certain period. It is an aggregated indicator comprehensively depicting the financial support from the financial sector to the real economy, as well as the interaction between the financial sector and the real economy. AFRE collects information from the asset side of financial institutions’ balance sheet, and this is different from money supply, which is a traditional indicator with information from the liability side. Theoretical support for AFRE comes from the credit view of monetary policy transmission mechanism. The introduction of AFRE is deeply rooted in developments in Chinese economic and financial environment, including the ongoing innovations in financial markets and products, rapid expansion in direct financing, the enhanced role played by non-bank financial institutions and the increase in off-balance-sheet items in commercial banks. Empirical study using Chinese data also indicates that monetary policy can affect and manage AFRE effectively, and AFRE, in turn, can influence real economic indicators, such as economic growth, price level, as well as investment and consumption. AFRE is a useful indicator revealing the interaction between the financial sector and the real economy, and it helps to strengthen the link between both sides.

Key words: AFRE monetary policy transmission monetary view credit view

Author: SHENG Songcheng, the Dept. of Statistics & Analysis, the People’s Bank of China (Beijing, 100800)

(盛松成,中国人民银行调查统计司。感谢陈浩、朱微亮、郑桂环等在本文写作过程中给予的帮助,当然文责自负。)

参考文献:

【1】温家宝:《政府工作报告—2012年3月5日在第十一届全国人民代表大会第五次会议上》,北京:人民出版社,2012年,第15页。

【2】参见殷剑峰:《反思宏观金融政策的重构——评央行社会融资总量》,中国社会科学院金融研究所金融论坛,2011年第15期。

【3】参见盛松成:《社会融资总量的内涵及实践意义》,《金融时报》,2011年2月18日。

【4】统计原则参见国际货币基金组织:《货币与金融统计手册》,Washington:International Monetary Fund Publication Services,2001年。下同。

【5】参见盛松成:《社会融资规模是符合金融宏观调控市场化方向的中间目标》,《金融时报》,2011年3月8日。

【6】参见盛松成:《社会融资总量的内涵及实践意义》,《金融时报》,2011年2月18日。

【7】也有一些文献将从资产方分析货币政策传导机制的理论称为信贷观点。比如,陆前进、卢庆杰:《中国货币政策传导机制研究》,上海:立信会计出版社,2006年,第219页;李安勇、白钦先:《货币政策传导的信贷渠道研究》,北京:中国金融出版社,2006年,第65-70页。

【8】在货币观点的表述中,利率上升,除了通过影响总支出(总需求),导致产出下降外,还可通过引起总供给下降导致产出下滑(比如Christiano和Eichenbaum (1992) 的模型分析)。但不管是总需求分析,还是总供给分析,货币政策的传导均通过银行资产负债表的负债方。

【9】Ben S. Bernanke and Alan S. Blinder,The Federal Funds Rate and the Channels of Monetary Transmission, American Economic Review, 1992,September, pp. 50-70。

【10】参见陆前进、卢庆杰:《中国货币政策传导机制研究》,上海:立信会计出版社,2006年,第218-231页。

【11】Ben S. Bernanke,Credit in the Macroeconomy,FRBNY Quarterly Review/Spring 1992-93.pp50-75。

【12】不少研究也表明,如果市场完全、信息充分,忽略资产方而只关注负债方的货币是可行的。比如Franco Modigliani和 Merton miller(1958)的研究表明,在信息充分的完全市场假设条件下,企业对资产的选择并无重大的经济学意义,真实的经济变量仅取决于消费者口味、技术水平和投入。Fama(1980)则将Franco Modigliani 和Merton miller的分析扩展到整个银行体系。Fama认为,在完全市场假设下,无论公众拥有股票还是银行存款,都只影响所有权归属,而不会影响实际产出,实际产出仅取决于消费者偏好、技术水平和资源。简言之,金融体系只是一层面纱。参见:Franco Modigliani and Merton H. Miller,The Cost of Capital, Corporation Finance and the Theory of Investment,The American Economic Review, Vol. 48, No. 3. (Jun., 1958), pp. 261-297,以及Eugene F. Fama, Banking in the Theory of Finance,Journal of Monetary Economics, 1980, 6(1), pp. 39-57。

【13】参见劳埃德 B•托马斯:《货币、银行与金融市场》,北京:机械工业出版社,1999年,第451-455页。

【14】事实上,信用创造的过程也就是信息收集和输送的过程。银行及其他信用中介机构之所以能够存在,就是因为这些机构凭借其专业背景,能够分辨贷款者的信用和还款能力,从而解决信息不对称问题。

【15】比如George A.. Akerlof(1970)的研究举了一个二手市场的例子(柠檬市场)。Akerlof指出,在二手市场中,买卖双方信息不对称,买方通常会将卖方的降价行为视同商品质量的下降,因此,在二手市场中,降价往往不能增加需求,能使市场出清的所谓均衡价格也可能并不存在。参见:George A.. Akerlof, The market for “lemons”: Quality uncertainly and the market mechanism, 1970.Quarterly journal economics of 84,pp488-500.。

【16】Ben S. Bernanke and Alan S. Blinder,The Federal Funds Rate and the Channels of Monetary Transmission, American Economic Review, 1992,September, pp. 901-921。

【17】Ben S. Bernanke,Credit in the Macroeconomy,FRBNY Quarterly Review/Spring 1992-93,pp50-75。

【18】Ben S. Bernanke and Alan S. Blinder,The Federal Funds Rate and the Channels of Monetary Transmission, American Economic Review, 1992,September, pp. 901-921。

【19】这方面早期的文献认为金融资产和实物资产之间并非完全可替代(比如Tobin(1970),Brunner 和 Meltzer (1972))。在他们的模型中,引入了多种资产市场,并分析了资产市场之间的相互作用对货币政策传导的影响。近期的文献则重点研究了各种金融资产之间并不完全可替代。比如Bernanke 和Blinder(1988)以传统的IS-LM模型为基础,而增加了一个假设,即除了货币、债券两种资产外,还有银行贷款这第三种资产,并且这第三种资产与前两种资产不能完全替代。Bernanke 和 Blinder同时指出,这种不可替代源于金融市场不完美,金融市场不完美又源于资金提供者和资金使用者之间的信息不对称。具体参见:Brunner, K. and A.H. Meltzer. 1972,Money, debt and economic activity: An alternative approach,Journal of Political Economy 80: pp951—77.,以及Bernanke, Ben S., and Alan S. Blinder,The Federal Funds Rate and the Channels of Monetary Transmission, American Economic Review, 1992,September, pp. 901-921。

【21】如果商业银行持有的证券和贷款之间能够完全相互替代(即货币观点的假定前提成立),那么商业银行为应对货币政策紧缩引起的存款下降和准备金减少,就可以只减少证券和贷款中的一种,比如商业银行只减少证券持有量,而贷款量不变。在这种情况下,我们仅观察负债方的货币(存款)变化,就可以考察紧缩货币政策的影响,而不必跟踪资产方的贷款变化(因为贷款量不变)。

【22】由于大企业资金来源渠道相对较多,获得资金难度相对较小,因此信用观点认为,紧缩的货币政策对大企业资金和投资状况的影响程度,要小于对小企业的影响。

【23】外部融资利差是指企业外部融资(比如通过贷款、发行股票或债券等方式融资)的成本,与内部融资(如通过留存收益来融资)成本之差。外部融资利差的产生,与资金供给方和需求方之间的信息不对称有关。以商业银行和企业之间的借贷为例,由于商业银行对企业不可能充分了解,因此,商业银行在贷款的过程中,必定要调查走访企业,了解企业经营状况和还款能力,评估贷款风险,确定贷款利率,这一过程所引发的成本就构成了外部融资利差。参见陆前进、卢庆杰:《中国货币政策传导机制研究》,上海:立信会计出版社,2006年,第223-225页。

【24】Bernanke和Blinder(1992)也描述了信用观点的货币政策传导过程:美联储提高法定准备金率,银行贷款下降,那些依赖银行贷款的企业和消费者支出下降,总需求下降。

【25】参见劳埃德 B•托马斯:《货币、银行与金融市场》,北京:机械工业出版社,1999年,第465-468页。

【26】Ben S. Bernanke and Alan S. Blinder,The Federal Funds Rate and the Channels of Monetary Transmission, American Economic Review, 1992,September, pp. 901-921。

【27】Gertler Mark and Simon Gilchrist. Monetary Policy, Business Cycles, and the Behavior of Small Manufacturing Firms, Quarterly Journal of Economics, May, 1994. pp. 309-340。

【28】货币紧缩对大、小企业的影响程度存在差异,这支持了信用观点。因为根据货币观点,货币紧缩主要通过投资成本(即利率)的变动影响企业行为,因此货币紧缩对大、小企业的影响应该差别不大。

【29】Benjamin M. Friedman and Kenneth N. Kuttner, Money, Income, Prices, and Interest Rates, 1992. Page 472 of 472-492。

【30】James H. Stock and Mark W. Watson, Business Cycle Properties of Selected U.S. Economic , Time Series, 1959-1988。

【31】信用观点表明,当货币紧缩导致信贷供给减少时,资金需求方只能通过其他市场(比如票据市场)来获得资金。由于票据市场的流动性通常并不充足,因此,需求增加就容易引起票据市场利率上升,进而导致票据-国债利差增大。

【32】Christina D. Romer and David H. Romer, New Evidence on the Monetary Transmission Mechanism, Brookings Papers on Economic Activity, no. 1.1990, pp. 149-213。

【33】Valerie. Ramey, How Important Is the Credit Channel in Monetary Policy?, Carnegie-Rochester Conference Series on Public Policy, no. 39, 1993.December, pp. 1-45。

【34】Ben S. Bernanke,Credit in the Macroeconomy,FRBNY Quarterly Review/Spring 1992-93.pp50-75。

【35】Joseph E. Stiglitz and Andrew Weiss, Credit Rationing in Markets with Imperfect Information, American Economic Review, June, 1981.pp. 393-410.

【36】莫迪利亚尼的财富观点也有类似的阐述。

【37】比如降低了企业用银行贷款去开发高风险项目的可能性。

【38】参见李安勇、白钦先:《货币政策传导的信贷渠道研究》,北京:中国金融出版社,2006年,第65-82页。

【39】参见詹姆斯•托宾、斯蒂芬•S•戈卢布:《货币、信贷与资本》,大连:东北财经大学出版社,2000年,第154-173页。

【40】托宾定义Q为:Q = 企业的市场价值 / 资本重置成本。其中,企业的市场价值指该企业的股票市值,资本的重置成本指该企业重新购置机器设备、厂房等需要付出的费用。如果Q值上升并大于1,则表明与重新购置机器设备、厂房等需要付出的成本相比,企业发行新股票就可以获益。这种情况下,企业的投资水平将会上升。反之,当Q值下降并小于1,企业则不愿意发行新股票融资,投资水平会相应下降。货币政策可以通过利率变动,使股票价格发生改变,以影响投资决策,进而影响总产出水平。

【41】参见周骏、张中华、郭茂佳:《2002年中国金融与投资发展报告:货币政策与资本市场》,北京:中国金融出版社,第4-12页。

【42】货币观点的货币政策传导机制能够发挥作用有两个关键环节,一是央行调整基础货币,能够较稳定地影响货币供应量;二是货币供应量的变动通过银行和非银行部门之间的互动,能够较稳定地影响总产出水平。这两方面简言之,就是货币乘数和货币流通速度能够保持相对稳定。在2001-2010十年间,我国的货币乘数和货币流通速度最大波动幅度分别达到0.37和0.38,而美国的货币乘数在1960-2000的四十年间变动幅度仅为1。因此,我国的货币乘数和货币流通速度仍存在一定程度的波动(此处的货币乘数和货币流通速度均是针对狭义货币M1的测算结果)。

【43】参见戴根有:《中国货币政策传导机制研究》,北京:经济科学出版社,2001年,第21-60页。

【44】参见金琦:《中国货币政策传导机制》,北京:中国金融出版社,2004年,第4-30页。

【45】参见盛松成,吴培新:《中国货币政策的二元传导机制——“两中介目标,两调控对象”模式研究》,《经济研究》2008年第10期。

【46】参见蒋瑛琨、刘艳武、赵振全:《货币渠道与信贷渠道传导机制有效性的实证分析——兼论货币政策中介目标的选择》,《金融研究》2005年第5期。

【47】参见:盛松成:《社会融资规模概念的理论基础与国际经验》,《中国金融》2011年第8期;以及盛松成:《现代货币供给理论与实践》,北京:中国金融出版社,1993年,第162-202页。

【48】20世纪50年代中期,英国“货币系统运行研究委员会”对英国货币和信用系统的运行情况进行了广泛深入的调研,形成了《拉德克利夫报告》。该报告指出,大量的非银行金融机构是流动性的重要来源,它们大大增加了整个社会的可贷资金供给,因此流动性“不仅包括银行的存款负债,而且包括范围广泛的其他金融中介机构的短期负债”。

【49】格利(John. G. Gurley)和肖(Eduard S. Shaw)将金融中介分为货币系统和非货币中介机构,即银行和非银行金融中介机构。这些非银行金融中介机构包括贴现公司、保险公司、退休金基金会、邮政储金局、建房贷款公司、投资信托公司等等。他们认为,银行和非银行金融机构在信用创造方面的区别,并不在于一方创造了而另一方没创造,而在于双方各自创造了独特形式的债务。也就是,两者都创造着某种形式的债权凭证,都发挥着信用创造的作用,因而没有本质区别。非银行金融机构创造的金融债权凭证与货币之间具有此消彼长的替代性。

【50】Thomas M. Hoeing, Maintaining stability in a changing financial system: some lessons relearned again?, New Finance 2008 (1)。

【51】广义信用指对家庭和其他非金融私人实体提供的所有信用,而无论这些信用以何种形式提供,或由谁来提供。

【52】Ben S. Bernanke,Credit in the Macroeconomy,FRBNY Quarterly Review/Spring 1992-93,pp50-75。

【53】主要包括可计算一般均衡建模(CGE)技术和动态随机一般均衡建模(DSGE)技术。

【54】此处利用相关性、格兰杰因果检验、协整及计量模型等方法,根据2002-2010年的月度和季度数据进行测算。对于测算使用的数据,根据统计与计量方法的要求,在测算过程中需要做相应的处理,例如取对数、取差分、求平稳等。这里不再详述数据处理过程。

【55】考虑到成交量、连续性和代表性,采用5年期国债到期收益率作为金融市场利率指标。

【56】参见张嘉为、赵琳、郑桂环:《基于DSGE模型的社会融资规模与货币政策传导研究》,《金融与财务》2012年第1期。