摘要:金融危机后,加强宏观审慎监管成为国际金融监管改革的重要主题。政策制定者和学术界普遍认识到必须加强宏观审慎监管,以防范系统性金融风险,维护金融体系稳定。本文从宏观审慎监管的政策目标、实施标准和操作方式、宏观审慎监管政策工具体系和宏观审慎监管政策有效性等角度,对本次金融危机以来国际上对宏观审慎监管的研究进行了梳理,指出未来宏观审慎监管应从完善理论体系、协调政策工具、提高政策有效性、澄清金融体系和实体经济联系四个方面进一步推进,以期为宏观审慎监管的政策制定提供更有意义、更富价值的参考,同时结合我国实际,探讨了国际上宏观审慎监管理论研究对我国监管当局的借鉴意义。

关键词:宏观审慎监管,跨业维度,时间维度

由2007年美国次贷危机引发的全球金融危机,暴露出全球缺乏有效的政策框架来预测和管理金融体系的失衡状态。而一旦这种失衡恶化到一定程度,泡沫就会破灭,并可能对实体经济产生严重的负面影响。反思金融危机,我们对系统性风险的认识太过肤浅(Catte et al, 2010)。在宏观经济繁荣及低利率的环境下,金融机构激进的风险承担行为使其资产规模和杠杆急速扩张。事实表明,过度自信会使金融机构低估杠杆被放大的风险,从而进一步加剧信贷规模的扩张和资产价格的上涨(尤其是房地产部门);而对金融创新、金融监管及其相互关系的认识不充分,则会进一步推动泡沫形成。一旦资产价格急转直下,就会对实体经济产生巨大的负面冲击。

此次金融危机不仅让人们认识到以巴塞尔Ⅱ为代表的微观审慎监管存在不足,而且也使监管者、学术界和政策制定者开始从宏观审慎的视角去反思现有金融监管制度框架的缺陷。目前,国际社会对宏观审慎监管的必要性已达成共识。英国金融服务局主席Adair Turner在2010年指出,“我们需要有宏观审慎政策工具来有效控制信贷,原因在于信贷和资产价格的周期会造成宏观经济的波动和金融体系动荡”。Herve Hannoun(2010)也指出,“在微观审慎工具的基础上,监管者应采取宏观审慎政策来管理系统性风险”。

本文是对本轮金融危机以来宏观审慎监管政策工具最新研究成果的分析和梳理,分为以下六个部分:第一部分是对宏观审慎监管的政策目标、实施标准和操作方式的论述,第二部分对宏观审慎政策工具以及宏观审慎政策与货币政策之间的关系进行了综述;第三部分是对跨业维度政策选择的综述,第四部分对时间维度的政策选择进行综述,第五部分对宏观审慎政策的有效性进行综述,第六部分为总结与政策建议。

一、宏观审慎监管的政策目标、实施标准与操作方式

对宏观审慎监管的政策目标,国际上还没有形成共识。一般而言,宏观审慎监管的政策目标就是维持金融体系的稳定。然而什么是金融体系的稳定,并没有统一定义(Gabriele Galati and Richhild Moessne,2011)。宏观审慎监管政策的直接目标是降低系统性危机爆发的概率及所带来的成本。Brunnermeier et al(2009)认为,宏观审慎监管的一个重要目标是使金融机构在经济繁荣期提高对风险的评估,在经济下行期不高估风险。

Hanson et al(2010)提出了宏观审慎监管的目标。他们指出,微观审慎监管专注于银行内部控制和消化损失,从而保护存款人以及降低道德风险;而宏观审慎监管应当控制由于金融体系去杠杆化,资产大幅缩水所带来的社会成本。他们认为,信贷紧缩以及资产抛售是金融体系资产大幅减少所造成的社会成本的主要表现形式,因此主张宏观审慎监管的半径不应局限于银行。

一些学者从金融体系与实体经济的关系角度界定宏观审慎监管的目标。Landau Jean Pierre(2009)认为,在衡量宏观审慎监管目标是否实现时,灵活自如、发展良好的金融体系并非唯一标准,还应重点考察实体经济受到的影响。英格兰央行(2009)认为,宏观审慎监管的目标是保证金融体系对实体经济所提供的金融中介服务功能(支付、信贷中介以及保险服务)保持稳定,使金融危机对信贷供给的影响降到最低限度。宏观审慎监管不应以防止泡沫和金融失衡为目标,因为这些不只是由银行信贷引发的。然而,Landau Jean Pierre(2009)却认为,防止泡沫应该是宏观审慎监管的政策目标,而且应该立法。Borio and Drehmann(2009a)认为,宏观审慎监管的政策目标是降低金融危机的成本,最大限度地避免金融危机对宏观经济产生影响。Perotti and Suarez(2009)则认为,宏观审慎监管的目标是降低银行采取能够产生系统性风险的经营策略的动机,以控制负外部性。Caruana(2010)认为,宏观审慎监管应通过关注金融机构之间的关联度、共同的风险敞口以及金融体系的顺周期性来管理系统性风险。

关于政策的实施标准,英格兰银行(2009)认为,宏观审慎监管制度的有效实施必须符合以下标准:这一制度必须简明易懂、易于实施,并且能很好地抵御不确定性与结构性变化;政策必须达到可信、可预测和透明度高的标准,政策制定者需要对他们行动产生的后果负责。此外,宏观审慎工具的设定不能完全依赖固定的规则,政策制定者还需要权衡所有能够获得的信息,并根据外界变化和政策工具对人们行为的影响,不断进行调整。但是需要注意的是,在整个过程中,宏观审慎监管制度都要确保透明度,提高问责性。而要达到这一要求,需要宏观审慎监管政策的目标、决策框架、责任分配以及政策机制本身足够清晰明确。符合上述要求的宏观审慎监管制度可以被称为“有约束的相机抉择”。这与英国当前的宏观经济政策框架有很多相似之处。Paul Tucker(2009)认为,理想的宏观审慎监管应该做到以下几点:(1)广泛而又持续地收集银行体系内部或银行体系与外部各行业相关的信息和数据,尤其是与非银行金融行业的关联信息;(2)宏观审慎监管部门需要对其决策的结果、目标、基础和依据做出公开解释;(3)监管部门要在事前对整个金融体系有深入全面的了解;(4)宏观审慎监管工具的不断完善需要推进国际合作交流,这一点对于那些试图防范跨境风险的母国与东道国的监管者来说更加重要。

与其他公共政策一样,监管部门实施宏观金融监管也需要在规则与相机抉择之中进行选择。Landau Jean Pierre(2009)等学者认为,以上两种选择并非互不相容,应该在宏观审慎监管制度中将两种方法结合起来相互补充。基于规则的宏观监管方法可以通过经济系统中的自动稳定器来实现。这一自动稳定器能够约束金融机构整体的行为,但可能不考虑单个机构自身所面临的风险而造成的损失。相机抉择的政策方法包括政府部门从上而下的监管干预,负责审慎监管的部门只要认为经济失衡正在形成,就能够迅速介入并对金融机构施加(或放松)约束。Paul Tucker(2009)也认为,不能完全依赖固定的规则来确保政策的实施。单纯依赖固定规则的政策实施会使政策制定者面临极大的不确定性,难以作出正确决策。因此,必须将规则与相机抉择相结合。

二、宏观审慎监管的政策工具

在研究宏观审慎监管的政策工具时,应该首先区分宏观审慎政策工具(基于宏观视角的审慎工具)和其他支持金融体系稳定的宏观经济调控工具(Borio,2009)。后者包括财政政策(Blanchard et al,2010)和资本控制工具(Ostry et al,2010)等内容。Caruana(2010)认为,虽然金融监管很重要,但鉴于系统性风险的复杂程度,仅仅依靠金融监管并不能解决系统性风险问题。

(一)有关宏观审慎监管工具的研究

有关宏观审慎监管工具的研究主要基于如下视角:基于规则还是相机抉择、数量控制还是价格控制、预防性还是反应性。围绕上述问题,学者们对于如何增加资本计提进行了很多研究(Brunnermeier et al,2009;BIS,2009;Bank of England,2009;Aikman et al,2009;Adrian and Brunnermeier,2008;Tarashev et al,2009;Acharya et al,2009;Squam Lake,2009)。有学者从逆周期资本计提以及保险视角进行了研究(Kashyap et al,2008;Goodhart and Persaud,2008),另一些学者则从会计和贷款准备金提取的角度进行了研究(Angklomkliew et al,2009;Saurina,2009a,b)。同时,Borio(2009)对准备金监管的问题进行了探讨。

除了从资本充足率的角度进行研究外,学者们还从流动性需求的角度(Perotti and Suárez,2009;Brunnermeier et al,2009;BIS,2008a;Bank of England,2008)和融资的角度(Goodhart,2008;BIS,2008b;FSB,2009)进行了探讨。其中Morris and Shin(2008)的研究成果支持运用流动性需求限制银行资产的扩张,他们还分析了运用杠杆比率,而非仅通过资本缓冲来加强金融体系稳定性的可能。

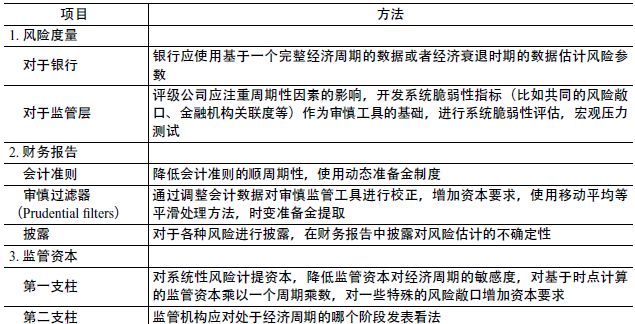

一些研究指出,发展中国家的宏观审慎监管工具还应包括防止货币错配风险的政策工具,如对以外币计价的负债和外币资产实施限额管理(Turner,2009),建立基于市场的监管框架以应对资本的流入流出(Ghosh et al,2008)等。但Ostry et al(2010)认为,控制资本流入不能视为宏观审慎监管的政策工具,只能是支持审慎监管的工具。BIS(2008b)提出的宏观审慎监管工具如下表1:

(二)宏观审慎监管工具与货币政策工具之间的关系

由于维持宏观经济稳定既是宏观审慎监管政策的最终目标,同时也是货币政策的最终目标,所以在设计宏观审慎机构政策框架时,明确其与货币政策的关系就成为一个关键问题。宏观审慎监管政策与货币政策的相互作用取决于金融失衡是否纳入货币政策框架。在本轮金融危机爆发前,监管者一致认为,维持物价稳定应是货币政策的唯一目标。如果存在双重货币政策目标,应限定在一定期限以内,如美联储追求持续性就业最大化限定在两年之内。Borio and Drehmann(2009a)虽然也强调用货币政策应对金融失衡,但同时认为,仅仅依靠宏观审慎监管政策维持金融稳定是不够的。

表1:BIS(2008b)提出的宏观审慎监管工具

宏观审慎监管工具与货币政策工具之间关系的研究主要可归纳为四大类。第一类研究中,Curdia and Woodford(2009),Gertler and Karadi(2009),Cohen-cole and Martinez Garaia(2008),Meh and Moran(2008),Christiano et al(2008),Dellas et al(2010)等结合金融中介DSGE模型研究货币政策。然而,这种模型还处于研究初期,其有效性受到了质疑。但最近的研究显示,模型要比预想的富有弹性。在De Walque et al(2008,2009)的研究中建立了宏观经济模型与银行间同业拆借市场的联系。

第二类研究以Brunnermeier and Sannikov(2009)为代表。他们运用动态均衡模型所进行的分析表明,金融部门并没有将所有与风险过度承担相关的成本内部化,由此导致了过度的杠杆化和期限错配。虽然证券化能够分散金融部门的部分风险,但同时也会导致金融机构过度的风险承担。

第三类研究主要针对银行资本在货币政策传导机制中的作用。Borio and Zhu(2008)回顾了这方面的理论与实证研究。这些研究都强调了“风险承担渠道”(risk taking channel)的作用。风险承担渠道被定义为货币政策决策对风险感知或风险容忍度的影响,并且风险感知或风险容忍度同时影响了资产组合的风险。在Borio and Zhu(2008)研究的基础上,Covas and Fujita(2009)运用一般均衡模型量化了银行资本要求的经济周期效应。他们的研究集中在企业道德风险与银行流动性供给间的相互作用上。研究表明,在顺周期的资本监管要求下,产出的波动性更大,居民的福利更低。

在该类研究中,还有学者强调低成本资金流动性的作用。(Brunnermeier and Pedersen,2009),Adrian and Shin(2008)研究了融资条件与市场主导型金融中介机构的杠杆波动的关系。他们认为,市场主导型金融中介机构的资产负债表规模是货币政策中必须考虑的重要宏观经济状态变量。Freixas et al(2009),Freixas and Jorge(2008)and Ongena and Popov(2009)进一步研究了当银行间市场突然遭受流动性短缺时,货币政策与同业拆借市场间的关系。

Loisely et al(2009)运用一般均衡模型,研究在产出具有不确定性的新技术上投资时的羊群效应可能导致的资产价格泡沫,分析货币政策与资产价格间的相互作用。在这个模型中,货币政策可以影响企业获取资源的成本和公司的投资,并且,当且仅当公司收到有利的私人信号时,才进行新技术下的投资。在这种情况下,政策制定者可以通过揭露这个信号来阻止羊群效应和资产价格泡沫的形成。他们的研究表明,在上述条件下,货币政策的干预是合乎社会需求的。

第四类研究主要检验了货币政策和宏观审慎监管政策间的相互作用。其中,Agur and Demertzis(2009)将最优货币政策和内生的银行风险进行了模型化处理。他们认为,银行风险较高的项目具有较低的流动性,从而增加了违约的可能性。如果货币政策当局将防止违约作为重要目标,则会导致V形的政策:当经济下行时,短期内相比泰勒法则的条件,利率会急剧下降;而在经济繁荣时期,为限制过度的风险承担,利率则会大幅上升。N'Diaye(2009)认为,建立逆周期审慎监管可以降低产出的波动和金融不稳定的风险。特别是,逆周期资本充足性规则允许货币当局以更低的利率实现稳定产出和通货膨胀的目标,以及降低资产价格波动和金融加速过程的幅度。Angeloni and Faia(2009)将银行纳入DSGE模型框架中,以检验冲击传导过程中银行的作用以及当银行面临挤兑时货币政策的效果和货币政策与资本充足率的相互作用关系。他们的研究表明,紧缩的货币政策会降低银行的杠杆和风险。在其模型中,最优产出是通过“温和的反周期”资本比率和货币政策共同实现的。Kannan et al(2009)的研究表明,宏观审慎工具同样可以抑制信贷周期。他们同时发现刚性的政策反应会提升政策失误的风险,并降低宏观经济的稳定性。