三、实证分析

本文的实证分析分为4个部分:首先介绍变量定义、数据来源、模型设定与估计方法;其次考察数据特性;第三对实证研究结果进行分析;第四进行稳健性检验。

(一)变量定义、数据来源、模型设定与估计方法

本研究根据数据可获得性,选取1976-2009年间的年度数据,从实证上考察了日本的外汇储备规模对日元国际化程度的影响,具体指标的定义和数据来源如下:

日元国际化SHARE:一国货币国际化程度的高低,可以用该种货币在国际贸易或国际金融交易中作为计价货币或交易媒介的情况来衡量,也可以用各国货币当局所持有的外汇储备在多大程度上由该种货币标价来衡量。IMF历年的年报(IMF Annual Report)提供了官方外汇储备的货币构成(Currency Composition of Official Foreign Exchange Reserves)情况,为我们衡量日元国际化程度提供了重要的数据支持。按照通常的做法(如Chinn and Frankel,2006,2008),我们用《IMF年报》中日元计价的外汇储备占所有已分配币种的外汇储备的比重来衡量日元国际化的程度。(11)

经济实力GSHARE:一国的经济实力对于该国推动本币国际化有重要的积极影响。对于经济实力,通常选取该国的GDP占世界GDP总量的比重来衡量,本文采用此种定义。其中,世界GDP数据来自IMF的数据库WORLD ECONOMIC OUTLOOK DATABASE(WEO),日本的GDP数据来自IMF的数据库International Financial Statistics(IFS),并使用其中的市场汇率把日元面值转换成美元价值。(12)我们预期该变量符号为正。

金融市场发展指标STOCKT:金融市场的发展为储备货币的持有者提供了重要的投资场所,提高了该种货币标价的金融资产的流动性,从而对货币国际化产生积极的影响。我们根据通常的定义和数据的可获得性,选取东京股票交易所的股票交易值(TOKYO SE STOCK VALUE TRADED)来代理日本金融市场的发达程度,数据来自GLOBAL FINANCIAL DATABASE。具体指标构造如下:STOCKT等于STOCK VALUE TRADED/GDP。GDP数据来自IFS,并经作者转换成美元价值。我们预期上述变量符号为正。

日元升值FOREX:货币升值会给该种货币及其标价资产的持有人带来货币升值的收益,从而有利于该种货币的国际化。考虑到样本期内日元对美元处于升值通道之中,我们直接对日元兑美元的市场汇率取对数来代理日元升值情况,并且预期其符号为正。(13)

通货膨胀INFDIF:通货膨胀会使得货币购买力下降,会对货币及其标价的资产持有人造成损失,从而不利于该种货币的国际化。我们使用样本期内CPI衡量的日本通胀率与发达经济体通胀率之差来代理通货膨胀情况,上述两个通胀率的数据均取自IFS。我们预期其符号为负。

货币惯性SHARE(-1):长期以来使用某种货币作为储备货币,会存在路径依赖,各货币当局在很长时间内仍将会继续持有该种货币,所以国际储备货币的使用具有某种“惯性”(inertia),我们遵从Chinn & Frankel(2008)的做法,使用依赖变量的一阶滞后项来代理日元作为储备货币的惯性。预期其符号为正。

外汇储备规模FOREXR:如前所述,长期以来,畸高的外汇储备占比是日本国际储备的最大特征,这基本上等于把外汇储备基本功能的发挥建立在另外一种处于严重贬值压力下的占主导地位的主权信用货币之上,从而不利于日元的国际化进程。我们预期外汇储备规模的符号为负,具体构造如下:FOREXR等于Foreign Exchange Reserve/Total Reserves。(14)其中,Total Reserves包括了GOLD Reserve,数据均来自IFS。GOLD Reserve根据IFS中的伦敦黄金价格(Line 11276KRZZF)把黄金储量(Fine Troy Ounces)转换成了美元价值。

国际金融危机虚拟变量DUM:2007年肇始于美国次贷危机的国际金融危机使美国元气大伤,从货币竞争的角度来看,为日元国际化提供了一个百年一遇的机会。从这个意义上来讲,当前的金融危机应该对日元国际化具有正面影响。不过,由于日本的国际储备结构严重失衡,主要表现为以美元为主的外汇储备占比畸高,在美元存在严重潜在贬值风险的情况下,日本的外汇储备面临大幅缩水的风险,所以,金融危机对日元国际化的影响难以确定,其符号待定。具体赋值如下:2007年之前取0,否则取1。

此外,汇率波动性VOLATIL对日元国际化也会产生影响。从理论上来看,汇率波动性大,意味着汇率风险较大,不利于货币持有人,在一定程度上会阻碍日元的国际化进程。不过,长期以来,由于日元对美元处于升值之中,战略性持有日元及其标价的资产可以获得货币升值收益,这在一定程度上抵消了汇率波动的负效应,甚至还可以利用汇率波动的特性进行高抛低吸,做波段操作,从波动中获益。作为战略投资者,中央银行等往往会选择持有升值中的货币及其标价资产,这又有利于日元国际化,所以,汇率波动性对日元国际化的影响难以判断,符号待定。变量构造如下:日元兑美元市场汇率年度数据取对数后进行一阶差分求得,(15)数据来自IFS。

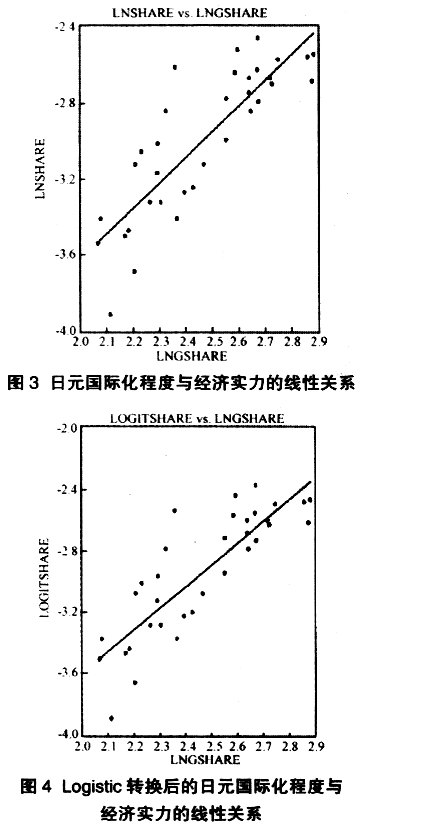

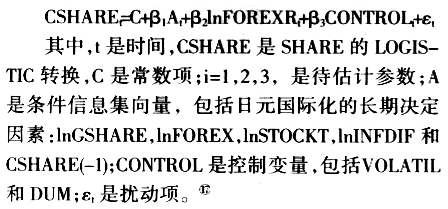

Chinn & Frankel(2006,2008)发现,货币国际化程度SHARE的数据介于0-1之间,与经济实力GSHARE的关系不太可能是线性的,建议对其进行LOGISTIC转换(16)。我们对SHARE取对数和对其进行LOGISTIC转换后,分别与GSHARE的对数画出散点图,发现两者的线性关系没有实质性区别(参看图3和图4)。为了与现有文献保持一致,我们采用经过LOGISTIC转换后的形式来设定估计模型。基于以上分析,我们设定计量估计模型如下:

由于外汇储备规模与本币国际化程度之间可能存在双向因果关系,即本币国际化程度过低,使得央行不得不持有较多外汇储备,而持有过多处于严重贬值压力下的外汇储备,在长期上又不利于本币国际化。这种可能的双向因果关系加上本研究中的金融发展、经济实力等变量也都有可能与扰动项相关,从而形成估计中的“内生性”(endogeneity)问题。(18)因此,在存在内生性的情况下,OLS估计量将会不一致,需要采用工具变量法来克服。当不存在球型扰动项的较强假设时,GMM估计量比2SLS方法更有效率,而且在观测值超过30个(即大样本)的情况下,可以使用GMM估计量。由于本研究有34个观测值,也没有作球型扰动项的假设,所以我们采用GMM估计量,选取解释变量和被解释变量及它们的1-3阶滞后项作为工具变量(包括常数项)来克服潜在的内生性问题,并用Newey & West(1987)的方法设定带宽来获得异方差自相关稳健的标准误。此外,我们还根据Eviews5.0报出的J-statistic计算出Sargan统计量及其P值来检验工具变量的有效性,最终估计出日本的外汇储备规模对日元国际化的数量影响。(19)

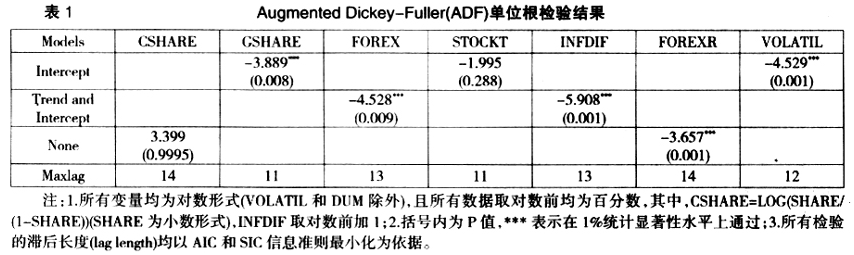

(二)数据特性考察(20)

在估计前,为了确保所考察的变量是平稳的时间序列,我们首先采用Augmented Dickey-Fuller检验法对所考察的变量进行单位根检验(选择AIC)。结果表明:在所考察的7个变量中,只有CSHARE和STOCKT两个变量不平稳,而其他变量都是平稳序列(结果见表1)。两个或两个以上不平稳时间序列的线性组合可能是平稳的,再加上其他一些平稳变量形成的线性组合也可能是平稳的。这意味着,我们不需要把上述两个不平稳序列变成平稳序列就可以进行回归。(21)

(三)实证结果分析

为了估计日本畸高的外汇储备占比对日元国际化的数量影响,我们首先使用条件信息集中日元国际化的长期决定因素设定基准回归模型,然后在基准模型的基础上引入外汇储备占比指标,考察其对日元国际化程度的影响;之后,先后引入控制变量汇率波动性VOLATIL和国际金融危机虚拟变量DUM,继续对外汇储备规模对日元国际化的影响进行考察,得出稳健的回归结果。详细内容汇报如下:

表2(见下页)给出了日本的外汇储备规模FOREXR对日元国际化影响的所有相关实证研究结果。回归1报告了基准模型中各重要变量对日元国际化的影响。我们发现,日本的经济实力指标GSHARE对日元国际化具有较大的积极影响,估计系数为1.003(对数值(22)),是基准模型中影响最大的变量,并且在1%统计水平上显著通过。日元对美元升值指标FOREX极大地促进了日元的国际化,估计系数为0.585,也是在1%统计水平上显著。在日元国际化进程中,货币惯性的作用也非常显著(1%),CSHARE(-1)的估计系数为0.278,金融市场发展指标虽然估计系数较小(0.102),但也是在1%水平上有显著的积极影响。通货膨胀对日元国际化也具有显著的负面影响,估计系数为-0.238。此外,检验工具变量过度识别约束的Sargan统计量非常显著(P值为0.991),说明所选取的工具变量是有效的,而且调整的R2很高(0.904),表明拟合度也很好。还有,检验残差序列相关性的Q统计量很显著,支持了残差序列没有自相关的原假设,而回归残差在1%水平上显著地通过平稳性检验,说明该回归不存在“伪回归”问题。(23)上述回归结果与我们的预期高度一致,各项统计指标也表明基准回归模型的设定较好,能够充分地反映出日元国际化的各种长期决定因素的重要影响。

接下来,我们在上述基准回归模型中引入外汇储备规模指标FOREXR,考察其对日元国际化的影响。回归2报出FOREXR对日元国际化的边际影响。回归结果表明,影响货币国际化的各项重要指标的符号均与基准回归模型的结果完全一致。在给定上述条件信息集的情况下,日本的外汇储备占比(即规模)指标FOREXR对日元国际化具有显著的负面影响,其估计系数为-1.048,并且在1%的统计水平上显著。其含义为,假定其他不变的情况下,外汇储备占国际储备的比重每上升1%,日元国际化程度将会下降1.048%(LOGISTIC转换值),转换为水平值即为0.260%。(24)这一估计结果与我们前面的预期完全一致,反映出来的是外汇储备积累过多,导致日元的主权信用严重依赖以美元为主的储备货币及其标价资产的支持,面临汇率贬值和通货膨胀的双重风险,削弱了市场对日元的信心。所以,在长期内,外汇储备占比的提高非但没有促进日元国际化,反而不利于日元国际化进程的推进。

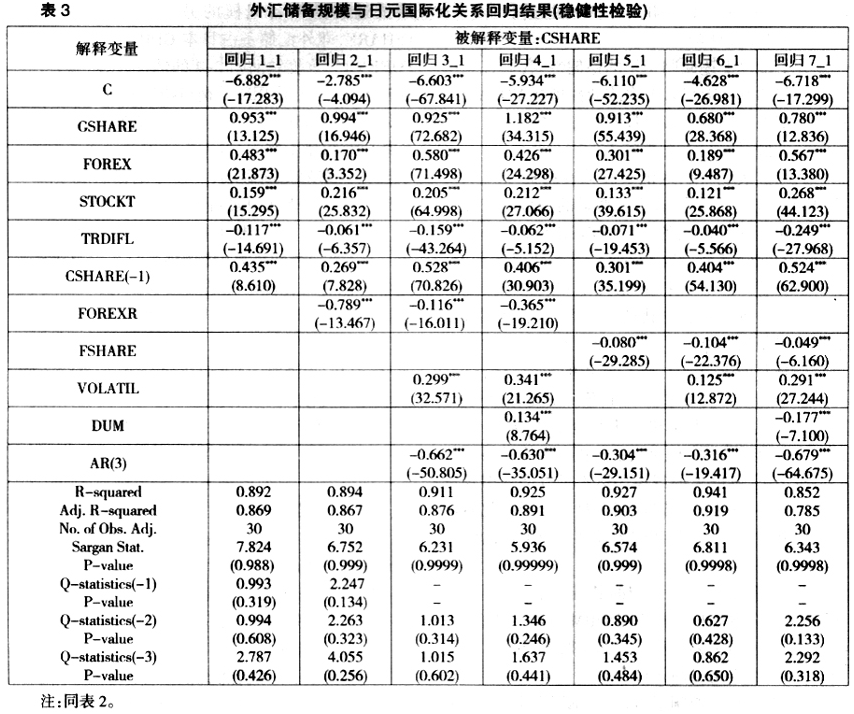

(四)稳健性检验

为了考察上述回归结果的稳健性,我们首先在上述回归的基础上引入汇率波动性指标VOLATIL,接着考察外汇储备规模对日元国际化的影响。相关回归结果参看回归3。

回归3表明,引入汇率波动性指标VOLATIL后,基准回归模型中原有重要变量的符号没有发生任何变化,而外汇储备占比FOREXR在符号上也与前面的回归完全一致,并且估计系数仍然在1%水平上显著。数量上来看,估计系数的大小发生了一些变化。外汇储备占比的估计系数为-0.788,转换为水平值后是0.313。与没有引入汇率波动性变量时的估计结果比较,外汇储备的负效应略有上升。这反映出,在考虑了日元汇率波动性后,外汇储备规模虽然巨大,日本央行干预外汇市场,稳定日元汇率的能力较强,但是,由于主要储备货币处于贬值压力下,其巨大的规模仍然不足以增强市场对日元的信心,从而在一定程度上对日元国际化的负面影响略有上升。这与我们的预期以及前面的回归结果保持一致。

其次,我们在上述回归的基础上引入“百年一遇”的国际金融危机虚拟变量DUM以增加信息量,继续考察外汇储备占比FOREXR对日元国际化的影响,回归结果由回归4报出。

回归4表明,控制了“百年一遇”国际金融危机的冲击后,基准回归模型中原有重要变量的符号没有发生任何变化,而外汇储备占比指标在符号上也与前面的回归完全一致,且估计系数在1%水平上显著。数量上来看,估计系数大小又发生了一点变化。具体来讲,外汇储备占比的估计系数为-0.402,转换为水平值后为0.401。与没有考虑国际金融危机影响时的估计结果比较,外汇储备规模的负面影响又有所上升。对于这种变化,我们的解释是,在“百年一遇”国际金融危机的严重冲击下,由于美国量化宽松货币政策的实施以及财政赤字创历史最高水平,美元对黄金大幅度贬值,其标价资产也严重缩水,同时还面临着严重的、潜在的通货膨胀风险,持有巨额外汇储备的严重弊端暴露无遗,降低了市场对日元的信心,进而对日元国际化程度的负面影响进一步被强化。

第三,为了得到更加稳健的估计结果,我们使用描述外汇储备规模的另一个常见测度变量FSHARE,即外汇储备占日本GDP的比重,来替代FOREXR(25),重复做回归2-4的估计,结果参看回归5-7。我们发现,使用新的衡量指标并没有改变畸高的外汇储备占比对日元国际化的负效应,而且这种负效应在数量上来看,变得更大了。即使考虑到日本超低利率的负面影响,上述结论仍然成立(详细结果参看下页表3中回归1_1至回归7_1)。(26)

综上所述,在控制了日元的汇率波动性和“百年一遇”国际金融危机的影响后,日本畸高的外汇储备占比对日元国际化的负效应没有出现任何实质性的变化,即使使用了传统的外汇储备规模测度指标以及考虑到日本超低利率的影响后,结论仍然成立。这说明,本研究的估计结果是稳健和可靠的,从而也就具有较强的现实解释力。

(未完待续)