四、长期模型的检验

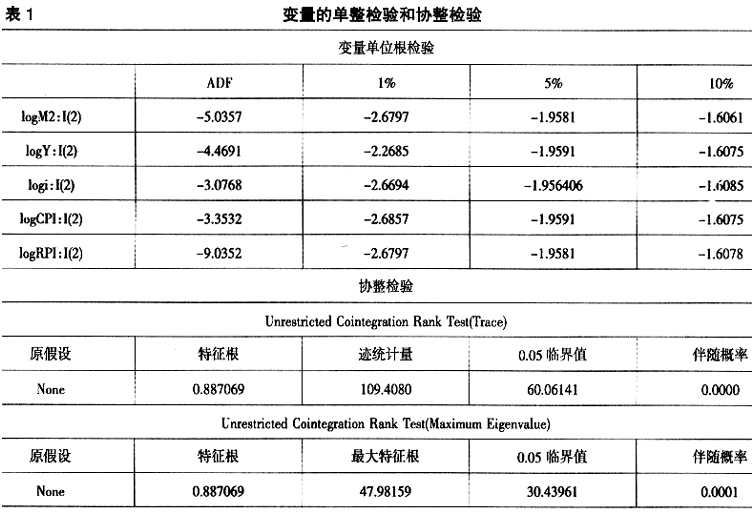

为了避免“虚假回归”问题,应对参数进行单位根检验,只有说明参数是平稳序列后,才能利用时间序列数据进行检验,从而说明变量之间可能存在长期均衡关系。本文对方程3中的各个变量分别进行了单位根检验,单位根检验的结果说明这些年度变量在一阶时都是非平稳的,在二阶时是平稳序列。表1列示了lnM2,lnY等几个待检变量的单位根检验结果。从表中可以看出lnM2、lnY、lni、lnCPI和lnRPI的2阶ADF值均小于5%和1%的临界值标准,说明这些变量均为2阶单整。

在上述变量存在单整关系基础上,可以考察变量之间的协整关系。当变量之间存在协整关系时,可以用经典回归说明变量之间的长期均衡关系。应明确的是,当统计变量具有协整关系时,变量之间的长期均衡关系只是可能存在,而非一定存在。许多错误的协整分析常常把协整关系不加分析地用来确定长期均衡模型,这也会带来模型的谬误。

由于本文的理论模型是多变量单方程,并且货币量和收入等变量是二阶单整,因此,需要通过EG两步法建立中国货币需求的长期和短期方程。

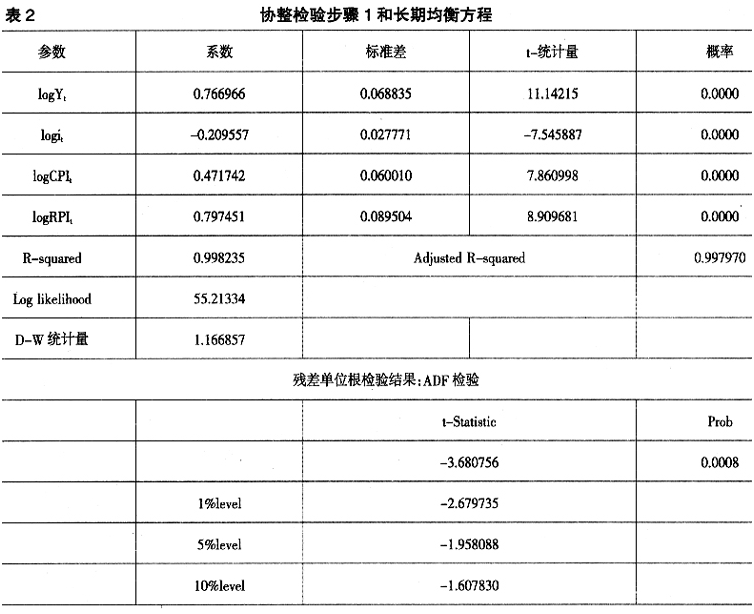

首先,第一步,在进行了单位根和协整检验后,可以得到如下关于中国货币需求的长期方程:

其次,第二步,根据回归结果,获得上述货币需求模型的残差序列,并对残差序列进行ADF单位根检验。所得的结果说明:t统计量大于在显著性水平为1%情况下的临界值,拒绝残差序列存在单位根的假设,说明残差项时间序列是平稳的,也说明协整回归方程可以存在长期稳定的趋势。计量回归方程的统计结果以及残差的单位根检验结果在表2中列示。

从表2可以看出,方程5中的各个解释变量的t统计量都大于显著性检验的临界值,说明参数可以通过显著性检验。EG两步法分析说明方程4中的解释变量和货币需求之间在计量统计上存在长期稳定的关系。但这个方程是否可以表示货币需求,仍需考察该方程是否符合理论方程。从方程4中的系数来看,中国货币需求的实际收入弹性约为0.7670,是一个可接受的收入弹性。该弹性较大程度地小于“1”,说明中国实际货币需求存在Baumol和Tobin理论预期的“货币需求的规模经济”。其结果说明当中国实际GDP提高1%时,在99%的置信度下,货币需求增长的比率在0.7%~0.82%。货币需求的增长低于实际收入的增长。

方程4中的利率弹性为“-0.2096”,利率参数的t统计量也较高,说明该变量通过了显著性检验。从利率弹性看,它符合理论模型的预期,也和国际上许多其他国家的检验结果相近。这说明利率水平在中国仍对货币需求有重要影响,利率水平提高时货币需求将下降。长期以来国内许多人认为中国的利率弹性相对较小或接近于“零”(王莉,2005),这种观点也影响了货币政策对利率工具的重视程度,一直以来中国实际利率水平较低甚至接近负值,利率工具在抑制经济过热和通胀时往往运用不充分。但即便是在这种情况下,中国利率的弹性系数仍是一个接近正常弹性范围内的数值。许多国家检验的结果说明利率的长期弹性大约为-0.20到-0.5之间的数值。中国利率弹性略低的事实不能说明利率对货币需求影响小,更不能说明用利率调节货币数量不重要。相反,检验结果正说明:在中国利率仍应是影响货币数量的重要工具。可以预期,如果真实利率保持长期正利率的水平,利率的长期弹性应高于目前检验的结果。

方程4中的消费价格指数的弹性为“0.4717”,这个数值较大程度地小于“1”,说明价格水平具有粘性,当名义货币数量较多时,消费物价指数并没有很快调整,消费物价水平具有较大程度的滞后反应的特点。这种滞后反应给“盯住通货膨胀”规则的货币政策提出了挑战:如果使用利率政策抑制通货膨胀,在物价水平较低时,货币数量的扩张并不能够反映货币数量过多的状况,而累计的货币数量的增长,最终将导致物价水平在未来有较大幅度的提高;如果用管理货币数量的方式管理通货膨胀,货币当局需要了解当期的货币数量和目前通胀以及未来通胀之间的关系,应避免货币数量过多和过大。

值得注意的是“房地产价格指数(RPI)”在方程中有较大的系数,这是本文一个重要发现。RPI指数的系数为“0.7975”,这说明当中国的商品房价格指数提高1%,在99%的置信区间内,货币数量将大约提高0.7975%左右,这是方程4中最大的系数值。它说明中国的名义货币需求和房地产价格之间有着重要的关系。房地产价格上涨将导致货币数量较大幅度的上升。其经济机制可能由如下原因导致:第一,当进入“房地产市场”需要较高的“门槛”(如积累一部分购房首付资金)时,货币持有量或流动性较高的资产(如货币市场基金)持有量将提高(Zhu and Wallace,2007);第二,当居民看到住房价格水平不断提高,或住房价格水平提高的预期已经形成时,将支付“首付”购买住房,住房按揭贷款需求也将大量提高,使得货币数量提高自我实现。RPI给货币数量带来重大影响的情况下,货币当局管理货币数量将面临着更大的挑战,中央银行是否应关注资产价格的变化以及是否应对资产价格的变化进行反应,就成为重要的理论和实践问题。

五、短期均衡:误差修正模型

在分析了中国货币需求的长期均衡方程后,需要对短期方程进行进一步分析。短期均衡分析提供了经济变量如何向长期均衡调整的信息。在现实经济中,长期均衡关系常常面临短期的非均衡冲击,分析短期均衡除了可以分析和说明变量短期之间的关系,还可以更好地说明在面临冲击时经济体是如何实现长期均衡的。本文将用Engle and Granger(1987)误差修正模型说明中国货币需求在面临前期的非均衡时将如何在短期进行修正进而实现长期均衡。

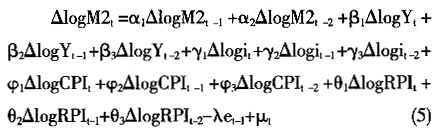

首先,用Engle and Granger(1987)的方法建立待检验的误差修正模型(方程5)。在方程6中, 是根据长期均衡方程(方程4)所获得的中国货币需求在t-1期的非均衡误差。该误差项说明了短期失衡的状况。如果t-1期货币数量的实际值大于长期均衡值,在短期内(当期t)新增货币需求量将减少,使得货币数量向长期均衡趋近。相反,如果t-1期货币数量的实际值小于长期均衡值,新增货币需求量将增加,货币数量也向长期均衡趋近。误差项前的系数λ值的高低表示了短期非均衡向长期均衡调整的力度。

是根据长期均衡方程(方程4)所获得的中国货币需求在t-1期的非均衡误差。该误差项说明了短期失衡的状况。如果t-1期货币数量的实际值大于长期均衡值,在短期内(当期t)新增货币需求量将减少,使得货币数量向长期均衡趋近。相反,如果t-1期货币数量的实际值小于长期均衡值,新增货币需求量将增加,货币数量也向长期均衡趋近。误差项前的系数λ值的高低表示了短期非均衡向长期均衡调整的力度。

方程5除了表示向长期均衡调整的过程,还表示了短期货币需求变化的影响因素。它可以说明短期收入水平变化、利率变化、资产价格(房地产价格)水平和消费价格水平变化将如何影响货币数量。方程5先验性地将滞后期数定为滞后2期,方程的具体形式,以及哪些因素是短期内关键的影响因素,则取决于计量分析的结果。

经过反复筛选,最终确定了短期方程的形式,其计量结果列示在表3中。除了 的t检验值略低,该短期方程是唯一一个其它变量的t值和方程的D. W.值都可以通过检验的方程。方程中随机误差项(

的t检验值略低,该短期方程是唯一一个其它变量的t值和方程的D. W.值都可以通过检验的方程。方程中随机误差项( )的系数为-0.2491,符合误差修正模型的基本假设。方程的D. W.值为2.0429,说明该方程不存在序列相关,是一个合适的表达短期关系的方程。

)的系数为-0.2491,符合误差修正模型的基本假设。方程的D. W.值为2.0429,说明该方程不存在序列相关,是一个合适的表达短期关系的方程。

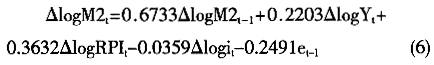

根据计量结果,短期方程的具体形式可以表示如下:

方程6表明对当期货币数量变化影响最大的因素是上一期的货币数量变化的水平。t-1期货币数量的变化对当期货币数量的变化有较强的正的影响,其影响系数高达“0.6733”,说明货币数量的变化保持有2年左右的惯性。这个结果也说明中央银行以控制货币数量为主的抑制通货膨胀的政策效果通常要在2年左右的时间才能见效,同时也说明以货币数量增加为主刺激经济的政策效力也是2年的时间。

在方程6中,住房价格指数是对M2变化有较大影响的重要因素。这是将该价格指数纳入到货币需求模型后得到的另一个重要的发现。RPI在长期方程中有最高的系数值,在短期方程中也达到“0.3632”,这说明在样本期住房价格水平的变化对中国货币数量有着重大的影响,是货币数量快速增长的重要因素。这个检验结果和Belke,Orth and Setzer(2010)等人对OECD国家的研究结果有很大相似之处。这种结果说明关注货币数量的货币政策必须对资产价格特别是房地产价格水平进行关注。住房价格的短期上涨就将引起货币数量较大规模的增加。

值得关注的是在短期方程中,短期CPI的变化不能纳入到方程中。这也是和以往中国货币需求检验模型的一个重大不同。但是这个结果正说明了,货币数量在长期和物价水平正相关,在短期两者缺乏关联度。短期CPI和货币数量缺乏关联,同时短期RPI对货币数量有重大影响的状况,给货币政策中介指标的确定提出了重大的挑战。关于这个问题将在本文“政策涵义”部分予以阐述。

在方程6中,短期实际收入变化的系数为0.2203,说明短期实际收入水平的变化导致货币需求数量变化的规模不大。在方程6中,利率变量可以通过统计检验,但该变量的系数很小,为“-0.03591”,这说明短期利率变化对货币数量的影响很小。在长期方程中,利率的作用是一个不可忽视的因素,但在短期其作用很低,这说明在短期中国利率水平并非是一个有效的进行货币数量短期管理的工具。这种情况的出现也可能和利率水平受到管制、实际利率水平较低有关。

方程6除了近似地表示了货币需求增长率和其他影响货币需求的关键变量的短期关系,也说明了在短期非均衡产生时,货币数量向长期均衡调整的过程。随机误差项( )前的系数表明了当出现偏离长期均衡的情况时,将以系数-0.2491向长期均衡调整,这个系数值也是一个较低的数值,它也说明了中国货币数量变化有较长的惯性,对货币数量进行纠正是一个较长时间里才能完成的任务。

)前的系数表明了当出现偏离长期均衡的情况时,将以系数-0.2491向长期均衡调整,这个系数值也是一个较低的数值,它也说明了中国货币数量变化有较长的惯性,对货币数量进行纠正是一个较长时间里才能完成的任务。

从总体上看,误差修正模型表达了中国货币数量变化的影响因素,同时,它也表达了非均衡产生时货币数量向长期均衡调整的过程。该模型说明货币数量前期的变化、住房价格水平的变化、实际收入水平的变化、利率的变化以及前期的非均衡状况都是影响短期货币数量变化的关键因素。

(未完待续)