《中国碳排放权交易报告(2017)》对各试点碳市场启动以来历年碳配额的成交量、成交额、成交价格、履约情况进行了梳理;从试点碳市场的覆盖范围、配额总量的确定、配额结构、配额分配方式以及配额确定方法等五个方面总结了中国各试点碳市场配额分配的经验和教训;对中国能源消耗特征、碳排放特征进行研究,并对比分析了发达国家、金砖国家碳排放重点行业的碳减排潜力、碳成本和贸易密集度情况,演示了主体责任的确定;在考虑行业减排潜力、减排成本、市场竞争力和历史排放量的基础上,测算了湖北省行业的控排系数,作为行业配额调整应用的案例;基于公平、效率和历史原则的视角,研究了中国区域碳排放配额的分配问题;最后总结了欧盟碳市场配额分配的经验和各阶段应对“碳泄漏”问题的政策及变化,并根据中国统一碳市场建设的进展,针对性地提出了政策建议。

我国碳交易市场履约呈现五大特点

(1)一次履约率不断提高

履约率是评价试点碳市场制度设计与实施运行情况的一面镜子。从表1-4和图1-6中各试点的履约情况来看,整体接近99%的履约率,而且每年的按期履约率都明显好于前一年,反映出无论是以地方人大立法还是政府规章为基础的碳交易制度保障,都对控排企业形成了一定的政策约束力。经过三至四年的运行,各试点认真评估总结履约年积累的经验和教训,并进一步完善试点相关制度设计和实施运行,更加注重前期培训和履约管理,使得试点企业更加熟悉碳市场的履约机制、市场行情、系统操作等,试点企业的主动履约意识逐渐增强。试点积累的经验教训,将为全国统一碳市场的建设提供重要借鉴。

图1-6 中国碳排放权交易试点2013-2016年度履约情况总结

(2)履约期间量价齐升现象明显

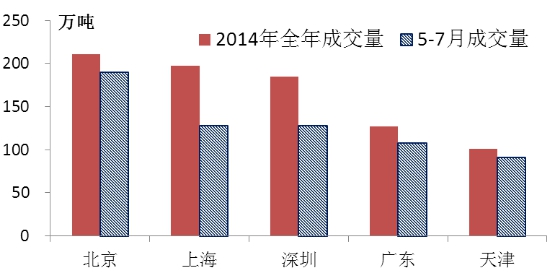

虽然大部分重点排放单位对碳交易的认识程度和重视程度逐渐提高,但是根据课题组的调查,很多控排企业并没有成立专门的配额管理部门或指定专门人员进行配额交易操作,另外大部分企业主要还是为了履约才进行的碳交易,因此直到履约期临近才开始进行自身配额的计算与交易。2014年—2016年,试点地区碳交易市场履约期最明显的共同特征就是市场成交量激增、交易价格出现不同程度的上涨,并伴随较大的波动。以2014年为例,首次履约的深圳、上海、广东三地在5—7月的成交量分别占各自区域全年成交量的69%、65%和85%,北京和天津的这一比例甚至达到了90%,上海、深圳两地市场履约月份的成交量环比分别增长了672%和516%。

图1-7 2014年试点碳市场履约期和全年成交量对比图

配额短缺的控排企业会接近履约期时才购买配额,其中一个原因是中国碳市场主要为现货市场,没有太多低成本的对冲工具。另一个更重要的原因是中国控排企业对碳交易的认识不足,也对碳交易持着被动的态度。

可见,试点地区交易市场表现出非常强的履约驱动特点,非履约期的成交量相对较少,这种履约期过度的量价齐升现象扭曲了减排成本的传递。此外,非履约阶段的流动性欠缺还会导致有价无市的情况出现,而在履约阶段也可能出现因配额总体富余从而集中抛售导致碳价急剧下跌的现象。这种在履约阶段和非履约阶段严重不对等的交易量不利于创造碳市场的流动性和发现真实的碳价格。

从各地公开交易价格的走势也可以发现,大部分试点在履约期到来前后都在价格上有较大波动,说明虽然各地碳市场已经运行3-4年的时间,但是碳交易的活跃度仍然比较低,仍表现出较强的履约驱动的特点,控排企业参与碳市场的动机仍然以履约为主,在非履约期内的参与度比较低,以投资或投机为目的交易仍占少数。

在七个碳交易试点当中,有些试点的碳价出现了季节性的波动。在上海、北京、广东、深圳和天津的第一个履约期时(2014年5-7月)的碳配额价格都出现了上涨的现象,履约期过后,碳配额价格便立即回落,主要是因为控排企业在履约期时的配额需求大量增加,导致碳价上升。但是到了第二个履约期,这些试点的碳价格都出现了回落。第三个履约期时,除了北京、上海之外,各试点价格波动都有走低的趋势。

(3)推迟完成履约现象普遍

正是由于我国碳市场履约驱动的特点,大部分重点排放单位都选择在履约期到来才开始筹备相关工作,甚至面临处罚时才不得不开始准备配额,导致试点地区履约整体推迟,特别是近两年来我国经济增速放缓,企业的免费获得的碳配额较为充裕,这使得企业失去了提前通过碳市场交易购买碳配额而履约的动机,交易期更加集中。作为碳市场最重要的参与方,如果排放单位不能切实地作为利益相关者积极地参与碳市场交易,不仅造成市场流动性和换手率较低,而且进一步导致市场发现价格的功能失灵。

另外,虽然碳市场成立的时间还比较短,但是各个试点纷纷扩大碳市场覆盖行业、降低控排企业的纳入门槛,控排企业的数量越来越多,四川、福建碳市场正式开始运行,另有一些省市已经开始对重点行业的企业进行碳核查,为全国碳市场成立做准备。但是另一方面,我国具备资质的核查机构与核查员数量有限,而各个碳交易试点的两千余家控排企业的核查工作都集中在4—5月份,导致大量核查工作难以在规定的核查周期内完成,从而推迟了企业的履约周期。2013年度的履约期,五个开市的试点地区中,上海是唯一一个准时完成所有履约的试点,北京、天津、广东、深圳四个地区推迟半月到一个半月才完成履约。2014年度的履约期,七个试点地区中,北京、天津、上海、深圳按时履约,湖北、广东、重庆均出现了履约推迟现象,湖北推迟了近两个月才全部完成履约。2015年度的履约期,湖北和重庆再度推迟履约。2016年度,除了天津和广东,其他试点均出现了不同程度的推迟履约行为。

(4)均允许使用CCER进行抵消

北京早在2014年9月率先出台了碳排放权抵消管理办法,在2014年度的履约工作中,有10家单位使用了林业碳汇项目碳减排量,抵消量为6.4万吨二氧化碳当量;有9家单位使用了CCER,抵消量为6万吨二氧化碳当量,抵消机制在今年的履约工作中得到充分实践。

上海使用CCER履约的抵消规则限制条件较少,规则出台较早,因此吸引了不少CCER进入上海市场,2015年在目前全国已签发的四批次共计74个项目中,符合上海抵消条件的减排量约为140万吨,其中约36%的CCER由上海的试点企业购买,并用于履约清缴。

湖北2015年4月出台CCER抵减条件,可使用远期CCER履约。截至2015年7月8日,湖北控排企业共使用了近10万吨CCER履约。

(5)对未履约企业均设有惩罚机制

对于不能按时履约或者未能履约的企业,各试点都制定了相应的惩罚措施,包括罚款、扣除配额、计入失信记录、取消优惠政策等,如深圳未履约企业将受到失信惩罚和取消财政资助处罚,责令限期仍未补缴的,发改委将从其注册登记簿账户中强制扣除与其超额排放量相等的配额,不足部分从其下一年度配额中直接扣除,并对其处以超额排放量乘以当年1月至6月碳市场配额平均价格三倍的罚款。而广东省对于未完成履约的控排企业,将向社会公布企业名单、记入征信系统,同时会在下一年度配额中扣除未足额清缴部分2倍配额,并处5万元罚款。对于履约情况良好的企业,将在财政资金、低碳基金、项目审批等各个方面给予优先支持。天津的处罚制度相对于北京、深圳、广东3个试点来说相当保守,力度不足,天津的惩罚力较弱,未与征信系统连接,企业违约不影响其信用度,也没有资金处罚。

(参见《中国碳排放权交易报告(2017)》p23-24,社会科学文献出版社2017年9月)