3月6日,因俄罗斯拒绝OPEC提出进一步减产提议,沙特宣布4月起大幅增加其原油产量,同时下调其原油售价20%左右。沙特与俄罗斯之间的“石油战”启动,导致次日国际原油价格暴跌。本次价格战已经使参与讨论原油限产的国家从OPEC+俄罗斯扩展到了巴西、加拿大、墨西哥、美国等主要产油国,并且成为G20能源部长会议专门讨论的话题。与以前沙特启动的“石油战”不同,本次“石油战”由于叠加了疫情蔓延对全球经济的抑制,其对原油价格“杀伤力”更大,而且影响更为深远。

一、全球原油生产和贸易格局变化对OPEC的冲击引发“石油战”

除了本次“石油战”,进入21世纪以来,沙特在2014-2016年间还发动过一次“石油战”。本次“石油战”是2014-2016年“石油战”的延续和深化。两次“石油战”的共同背景是美国页岩油气革命对世界原油生产与贸易格局的冲击,而国际原油治理体系不能适应这一变化。

1.美国页岩油气革命打破全球原油生产与贸易既有格局

2008年以来,美国由于页岩气油气革命的成功极大冲击了全球原油既有的生产与贸易格局,主要表现在:

(1)美国已从全球最大的原油进口国转变为全球第一大原油生产国,同时也是全球第五大原油出口国。从原油产量看,美国原油大量自2008年以来大幅增加,从每天678万桶增加到2018年1313万桶,增加了125.7%;并且在2014年原油产量超过沙特位居全球第一。从原油贸易看,2020年1月美国进口原油平均每天66万桶,仍是全球第二大进口国;同时每天出口原油302万桶,出口量居全球第五位。

(2)沙特和俄罗斯在欧洲、亚洲和北美三大主要原油消费区域面临的美国油的替代竞争压力日益增加。首先,美国页岩油产量的大幅增加使美国进口原油从2008年的日均995万桶减少到2020年1月662万桶,进口量减少33.5%,其中从沙特进口的原油从日均153万桶下降到42万桶,其占美国进口总量也从2008年的15.4%减少到目前的6.3%。俄罗斯由于美国对其实施制裁,2020年1月俄罗斯对美国出口原油仅有9.9万桶/日。其次,美国出口原油与沙特和俄罗斯争夺欧洲和亚的市场。仅2018年到2019年一季度,欧盟28国进口的原油中美国的份额从4.8%大幅增加到7.1%;同期俄罗斯的份额从27.3%下降到26.8%,沙特的份额基本保持不变。在中国原油进口中,沙特和俄罗斯的份额在每月大致在15-16%之间波动,大致保持平衡。但可以预期的是,随着中美贸易谈判第一阶段协议的落实,中国将按照承诺进口相当数量的美国原油,必然会挤出沙特和俄罗斯的现有份额。

(3)美国页岩油产量和出口量大幅增加严重损害了沙特和俄罗斯的原油出口收入。2011年以来,随着美国页岩油产量大幅增加,沙特和俄罗斯都面临原油市场份额受压和价格下跌双重压力,其原油收入大幅下跌。其中,沙特原油出口收入从2012年的3537亿美元减少到2018年的2374亿美元,俄罗斯原油出口收入从2012年的1809亿美元下降到2019年的1214亿美元,下降幅度均为32.8%。

2.美国页岩油削弱了OPEC的“限产保价”机制的调控能力

长期以来,以沙特为主导的OPEC(石油输出国组织)通过增加或减少成员国原油产量来影响全球原油价格,以实现原油收入长期稳定增长。然而,尽管OPEC的产量仍占世界原油产量的42%,但由于已经成为全球最大产油国的美国游离在OPEC的产量调控机制之外,极大削弱了OPEC产量调控机制效力。具体地说,就是OPEC增产打压油价立竿见影,但减产抬升油价效果有限。因为美国页岩油生产商的逻辑与沙特正好相反:只要国际原油价格反弹到一个合适位置,就主动增加产量;原油价格跌倒生产难以维继,就(被动)减产。而且美国页岩油井的产量调整远快于常规油井。

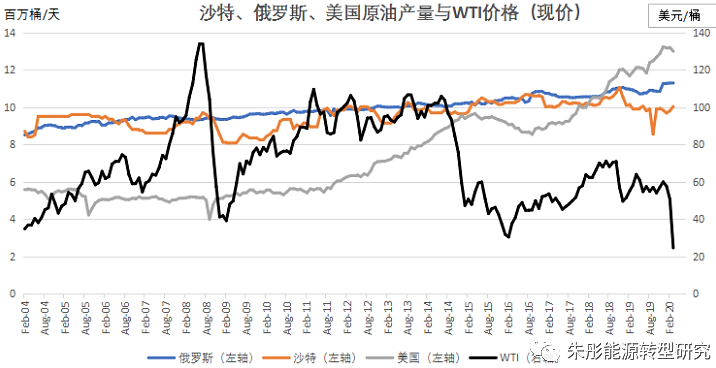

2011年以来美国和沙特原油产量与国际油价变化正好验证了这一逻辑。

一是2011年4月到2014年6月期间,WTI原油价格在82.3-109.5美元之间震荡,美国原油产量从556万桶/日快速增加到875万桶/日,增长了57.4%,而同期沙特原油产量在914-1024万桶/日之间波动,并且产量变化与油价变化呈反向关系。这表明沙特力图主动通过产量变化调节价格,而其减产带来的油价反弹的好处被美国原油生产商通过不断增加的产量而获得。

二是2014年11月到2016年9月,OPEC为将美国页岩油挤出市场,采取增产打压价格的策略,国际油价从75.8美元下跌至最低30.3美元,下跌了60%,但最后没有使美国页岩油退出市场。实际上,在OPEC采取增产措施之前,即2014年6月,国际原油价格因供给过剩已经见顶下跌,至2014年11月OPEC增产之前国际原油价格已经下跌了28.3%,但美国原油产量在油价见顶10个月后(2015年4月)才见顶回落,并且到2016年2月产量见底之前仅减少了112万桶/日(减少11.2%),并在2016年9月OPEC从增产转向减产时快速恢复,直到2019年12月。

二、沙特发动“石油战”的实质是要重建全球原油产量协调机制

由于OPEC无法协调目前作为世界最大的产油国的美国的原油产量,2014年OPEC增产打压油价对美国页岩油影响有限,而限产提升油价的相当一部分利益却被美国页岩油生产商获得。要打破这一不利循环,必须要使包括美国在内的全球主要石油生产和出口国共同进行原油产量协调。

沙特发动本次力度空前:不仅两次全部大幅上调极限原油产量到1300万桶,而且好大幅下调5月出口原油价格20%左右。这种堪称“自杀式”的“石油战”,绝不仅仅是为了争夺眼前的市场份额,而是试图重构一个相对有效的全球原油产量协调机制。为此,沙特吸取了2014年“石油战”失败的教训,以一种把全球原油市场推向“崩盘”的方式来激发主要产油国(特别是美国)的重视,共同解决当前国际原油市场当前问题。

目前看,沙特的这一策略走出了成功的第一步。国际原油价格连续暴跌后,首先是特朗普改变了“油价低对美国有利”的看法,主动出面劝说沙特和俄罗斯;接着加拿大、巴西等主要产油国也纷纷表态愿意参与原油减产协商,G20能源部长会议也发表声明要稳定国际原油市场。在美国的协调下,OPEC与主要非OPEC产油国在北京时间4月13日凌晨最终达成历史上最大规模的减产协议:自2020年5月1日起进行为期两个月的首轮减产,减产额度为970万桶/日;2020年7月至12月底的6个月中,减产770万桶/日;2021年1月至2022年4月的16个月中,减产580万桶/日。

不过,这一减产协议的内在缺陷决定了其效果有限:一是减产规模远远低于市场的期望。二是美国坚持其市场(被动)减产,不承诺主动减产;三是各国自主承诺减产,且没有有效的减产核查机制,无法解决协议国私下超产问题。因此,这一模式对油价的提振作用有限。

三、全球原油产量协调机制的可能走向

沙特发动石油战的根本目的是建立一个相对有效的全球原油产量协调机制。目前已经达成了减产协议并没有解决沙特要解决的问题,因而只是一个阶段性应对方案。原油产量协调机制未来走向和可能选项主要取决于全球经济和原油市场后续发展,以及主要产油国,特别是美国、沙特和俄罗斯将采取何种应对措施。

1.4月13日减产协议达成的后续演进

减产协议达成后的第二天,即4月14日,沙特将5月销往中国等亚洲客户的轻质原油下调了4.2美元/桶,销往欧洲的轻质原油价格维持不变,销往美国的轻质原油价格则上调了3美元/桶(这应该是为了减轻美国的压力)。这表明沙特实际上很清楚减产协议效果有限,因而在5月1日减产正式生效前抓紧争夺亚洲和欧洲市场份额。

4月20日,由于严重供大于求因素持续发酵、原油库存容量有限、以及最后一个交易日强制平仓等因素的综合影响,WTI的5月期货合约跌至破记录的-37.63美元/桶,引发市场恐慌,导致WTI的6月期货当日交易价格从最高22.58美元/桶跌到最低6.5美元/桶,收于13.09美元/桶。

4月22日晚,特朗普发推特表示已指示美国海军炮击报告摧毁任何试图骚扰美国军舰的伊朗炮击艇,WTI的6月期货合约盘中反弹40%。特朗普通过“制造”地缘政治事件“托”油价只能起到一时的作用,因为伊朗的原油出口量基本可以忽略不计。

2.原油价格与各国经济重启的时间是影响产量协调机制走向的关键因素

这次“石油战”美国愿意出面协调、最后达成“历史性”的减产协议,主要原因是包括美国在内的原油生产国在新冠疫情导致原油需求大幅下滑的背景下,难以承受原油价格低位暴跌的后果,因而纷纷改变立场,从原油市场竞争者变成共同减产的合作者。

目前,除我国基本恢复生产外,主要经济体的经济活动因新冠疫情基本上处于“冻结”状态,全球原油需求暴跌。OPEC预测4月全球原油需求日均减少2000万桶,2020年全年需求同比减少690万桶/天,IEA预测2020年需求同比下降930万桶/天。目前,原油产量大增、需求减少、库存能力不足叠加,将导致国际原油价格在20美元/桶上下震荡。未来一个月内,原油需求不会有明显增加,库存容量不可能有较大增长,如果减产额度不大幅增加,不排除WTI的6月期货价格再次跌破10美元/桶。

在近期原油需求复苏无望的情况下,能否重建有效的原油产量协调机制是关键。原油产量协调机制最终会走向何种方案,现在难以判断。可以预期的是,经济形势和原油市场越恶化,美国和沙特等主要产油国选择更激进方案的可能性越大。但国际原油市场恶化到什么程度才会激发这些国家进一步变革的动机,需要在后续具体博弈过程中观察。

3.全球原油减产协议的三个可能走向

未来原油产量协调机制是继续维持目前的减产协议方式,还是选择更为有效和激进的机制,取决于全球经济形势进一步恶化,从而原油需求进一步萎缩的程度。概况起来,大致有三种可能的走向

(1)最可能的结局基于目前减产协议进一步加大减产规模。如果全球经济衰退程度,从而国际油价没有下跌到主要产油国认为有必要在目前机制基础上进一步变革的程度,那么各国大概率维持现有自主承诺减产的模式,同时根据需求萎缩情况进一步加大全球减产规模。

不过,这一模式显然无法保障沙特最佳利益。因此,沙特不会愿意油价反弹到美国页岩油生产商舒服的位置,而是保持自己一定市场份额基础上使其油价停留在一个对美国页岩油产量形成一定压制,但也不至于全面崩溃的水平。

(2)中间的选择是组建“全球产油国联盟”来协调产量与稳定油价。OPEC和沙特是希望按照OPEC的模式与机制组建一个包括二十国集团成员在内的主要产油国组成的“全球产油国联盟”来解决目前OPEC产量协调机制“失灵”问题。

这次减产协议达成后,欧佩克秘书长穆罕默德·巴尔金多表示,本次协议的达成为组建包括二十国集团(G20)成员国的“全球产油国联盟”奠定了基础。

与主要产油国之间的临时性协议相比,“全球产油国联盟”的协调能力和执行能力显然更强。然而,“联盟”的组建同样面临诸多不易克服的障碍,其中最主要是各国石油产业体制和法律差异。从石油产业体制看,OPEC成员国基本上是通过国家石油公司管理本国石油生产和经营,而G20中的美国、英国等产油国是私有石油公司,政府不能越过法律边界干涉其生产经营。并且,私有石油公司之间的“联盟”和“产量协议”是违反本国的反垄断法的。

因此,组建一个能够真正发挥作用的“全球产油国联盟”可能性很小。即使最终组建了这样一个联盟,也只能是类似于G20一样的“议事平台”,而非具备全球原油生产协调功能的“联盟”。

(3)最激进的选择是组建“沙特+美国(+俄罗斯)”产油联盟稳定原油价格。如果经济衰退和原油价格下跌的严重程度超出预期,应对的策略也会超出想象。因此,尽管这一方案是最激进,可能性最小的结果,但并非完全不可能。为了加强稳定价格的效果,也不排除邀请俄罗斯加入,组建产油国“三寡头”联盟的可能性。而且,这一产油联盟一旦产生,对全球石油治理格局是一个根本性的变化。我国对由此引起的风险和后果,应引起足够重视。

事实上,彭博社引述美国能源部长Dan Brouillette话报道称,美国与沙特一直在讨论建立“石油协定”的可能。也就是说,沙特和美国成立一个“石油垄断组织”来协调产能,稳定油价。对沙特来说,这一方案不仅可以继续保障其在国际原油市场的利益,同时可以通过这种结盟改变目前渐行渐远的沙美关系,重新获得美国更多的安全保护。对美国来说,组建国家垄断组织毕竟与美国文化与政治传统不兼容。不过,在我们对石油市场的观念和思维一再被“刷新”的今天,或许这一产油联盟将再次“刷新”我们的认知也未为可知。