内容提要:基于高管行为整合理论,本文分析高管团队重组与高管薪酬差距的关系及其对高管薪酬差距与企业研发投入关系的调节效应,并基于CEO变更状况对以上关系进行检验。研究结果表明高管团队重组与高管薪酬差距呈负相关,且高管团队重组会削弱高管薪酬差距对企业研发投入的正向支持作用。这充分印证了当高管团队处于重组情境时,为了抑制该情境所引发的晋升斗争行为,企业会倾向于缩小高管薪酬差距以促进高管团队加速行为整合、顺利开展研发合作。此外,相对于CEO未发生变更,CEO发生变更时高管团队重组负向调节高管薪酬差距与企业研发投入关系的效应更加显著。

关键词:高管薪酬差距;研发投入;高管团队重组;CEO变更

基金项目:国家社科基金项目,项目编号:18BGL081;国家自然科学基金青年项目,项目编号:71602082;教育部人文社会科学研究基金青年项目,项目编号:16YJC630148。

负责企业研发决策、实施研发战略的高管成员有时会为了实现自身利益最大化而产生违约行为,而研发投入会加剧高管的利益短视行为,促使其将重点转移到投资周期短、回报快、风险小的模仿改良型研发项目,不利于企业的长期发展和投资者利益。为了减弱高管的违约动机,通过在高管团队内部不同层级设置薪酬差距,可形成锦标赛效应,有效地激励非核心高管成员提升研发投入、增加个人业绩产出,以实现晋升为核心高管的目标[1]。然而这种观点经常遭到质疑,部分学者认为研发投入需要高管成员相互合作,拉大高管薪酬差距容易滋生成员间的敌视情绪,反而不利于企业的研发投入[2]。而高管团队重组时直接牵涉到成员交替、关系重构,势必会对高管团队协作产生影响[3],尤其是CEO发生变更会导致更大程度上的高管团队重组。因此,有必要具体分析CEO变更时和CEO未变更时高管团队重组对上述两者的调节效应是否存在程度上的差异,即将高管薪酬差距对企业研发投入的激励效应置于高管团队重组情境之下进行探讨十分必要。从成员行为交互视角切入,本文采用高管行为整合理论对上述关系加以解释,集中关注高管团队重组对高管薪酬差距与企业研发投入关系的调节效应,试图检验高管薪酬差距在企业研发投入方面存在的激励效应,并基于CEO变更状况分组检验上述作用的调节效应。

一、研究假设的提出

(一)高管薪酬差距与企业研发投入

锦标赛理论认为扩大高管团队内部薪酬差距可激发非核心高管为了晋升到核心高管努力提高边际产出,最终有利于提升企业绩效[4]。与锦标赛理论形成鲜明对比的行为理论,主张保持较小的高管团队薪酬差距有助于改善企业绩效。一方面看,低阶层次的高管会将其薪酬水平与高阶层次的高管薪酬水平进行纵向比较,一旦存在较大的薪酬落差就可感觉出未被公平对待,驱使其做出偷懒等不良举动;从高管行为整合视角来看,较小的薪酬差距促使高管成员形成了较高凝聚力的团队,以公正的心态参与竞合,确保高效率的完成企业战略目标[5]。

高管薪酬差距对企业绩效的激励效应可拓展到其对企业研发投入产生的作用。基于锦标赛理论,核心高管与非核心高管间存在的薪酬差距相当于企业设置了比赛奖金,每个成员作为竞赛参与者,依据其边际产出贡献排名而获得相应层级的奖励薪酬,而且职位层级越高、与次高职位层级的薪酬差距越大,成员所获得的薪酬越高,由此会形成内在激励机制,受到晋升激励的高管成员会增强研发投入的力度、提高边际产出,以争取赢得竞赛。据此,本文提出假设:

假设1:高管薪酬差距与企业研发投入正相关。

(二)高管团队重组、高管薪酬差距与企业研发投入

1. 高管团队重组与高管薪酬差距

考虑到锦标赛理论和行为理论的分歧点在于高管薪酬差距是否会破坏团队合作,而高管团队重组这个自身内在情境条件涉及成员更迭、权力冲突,恰好存在影响高管团队协作需求的可能性,故将高管薪酬差距对企业研发投入的激励效应置于高管团队重组情境之下加以分析尤为必要[3]。

高管团队重组与高管团队稳定相对应,描述了整个高管团队发生成员更替、团队合并、人员冲突等非稳定状况。关于企业绩效与高管团队重组的关系,研究表明高管团队发生较大规模重组往往和企业绩效下滑有紧密的关系,较差的绩效使得投资者和董事会对现有高管团队失去信任,从而对高管团队进行重组[6]。关于影响高管团队重组的公司治理因素,徐向艺和庞金勇(2008)分析了核心高管变更、核心高管与非核心高管间的任职关联性、外部继任者的加入、董事长常规离任、高管持股比例高低等与高管团队重组的关系[7]。关于高管团队冲突,研究表明在高管团队内部关系网络重构过程中,存在人口统计学特征差异的新老成员必然会发生一定程度的冲突、斗争[8]:持积极看法的学者认为团队冲突凝聚了成员集体智慧,便于形成利于提升企业绩效的建设性决策[9];持消极看法的学者则认为团队冲突是带有个人情绪的成员其行使自由裁量权的结果,破坏了团队内部的信任和合作机制[10]。

关于高管团队重组与高管薪酬差距的关系,可用高管行为整合理论进行分析。高管行为整合理论描述了高管成员在集体思维和集体行动等方面共享资源、交流看法和解决冲突的交互过程,高管成员交互程度通常可用信息交换程度、集体决策程度和合作行为程度三个因素加以测量[11]。在行为整合的过程中,高管成员要努力避免来自人口统计学特征异质性、团队关系特征异质性和团队认知特征异质性所可能诱发的矛盾,在组织共同目标指引下解决冲突、开展合作,朝着建设高凝聚力的团队目标前进。当高管团队重组时,企业原有高管团队生产力被破坏,高管团队整体处于一个动荡的状态。考虑到新老成员在人口统计学特征、团队关系特征和团队认知特征等方面存在较大差异,必然要经历一段时间的认知磨合和情感磨合才能有效化解冲突,完成内部关系网络重建和权力重新配置。因此,高管成员难以就企业运营问题快速达成一致,在思想和行动上集体交互的数量和质量即高管团队行为整合力度处于一个偏低的水平。在此种情境下,如果扩大成员间的薪酬差距就会驱使高管为了职位晋升而开展权力斗争,放大成员间存在的异质性,加剧成员间冲突,进一步破坏高管团队行为整合进程。因此,基于高管行为整合理论,为了尽快确保企业战略层的高效运营,在高管团队重组时会倾向于较小的薪酬差距。据此,提出假设:

假设2:高管团队重组与高管薪酬差距负相关。

2. 高管团队重组对于高管薪酬差距与企业研发投入关系的调节效应

在应用锦标赛理论时,以往文献没有考虑到高管团队自身处于何种情境。在高管团队重组的情境之下,高管行为整合力度偏低,如果继续扩大高管成员间的薪酬差距,就会加剧新老成员间的权力争斗,诱发晋升权谋行为。这不仅会破坏原先成员凭借智力资本提升研发投入,以增加个人绩效产出的正当竞争机制,也不利于整个高管团队在企业研发投入方面开展高效合作。也就是说高管团队重组这一情境制约了锦标赛理论的解释效力,该情境会削弱高管薪酬差距对企业研发投入的正向关系。据此,提出假设:

假设3:高管团队重组负向调节高管薪酬差距对企业研发投入的正向支持作用。

(三)CEO变更情境下高管团队重组对高管薪酬差距与企业研发投入关系的调节效应

高管团队重组存在成员变更的多种情况,其中一种情况是核心高管和部分非核心高管均发生变更,另一种情况是核心高管未发生变更,其他部分非核心高管发生变更。考虑到CEO变更是引发高管团队重组的一个重要公司治理因素,而且以上分析假设高管薪酬差距对研发投入的正向影响会随着高管团队重组而减弱,那么该调节效应是否会随着CEO变更与否而存在程度上的差异呢?已有研究证实了CEO变更会对高管团队发生重组的程度产生影响[7]。当CEO变更时,通常伴随着更大程度上的高管团队重组,此时新任CEO及其他新任非核心高管会和原非核心高管在人口统计学特征等方面存在较多差异,引发高管团队各个成员围绕管理层权力配置展开新一轮的较量、斗争,高管团队行为整合面临较大难度。当CEO未变更时,高管团队重组大多表现为其他非核心高管成员由于健康原因、届期已满、工作调动等常规更迭;与此同时也意味着CEO其在企业中的强权地位较为稳固,在缺乏有效约束的情况下,CEO必然会对新任非核心高管的继任人选施加影响,会倾向于从内部劳动力市场选择其跟随者,以达到构筑“帝国大厦”的目的[12]。此时,原CEO和新任非核心高管通常会延续之间管理层的运营模式,就企业经营问题积极交换信息和资源,协同做出高质量的决策并付诸实施,高管行为整合难度相比于CEO发生变更时的情况要小。因此,当CEO变更时,为了缓和新老高管成员间的矛盾,加快恢复高管团队生产力,企业会尽量避免拉大高管成员间的薪酬差距,通过营造公平的氛围,激励高管成员在增加企业研发投入方面开展协作,这就会进一步增强高管团队重组对于高管薪酬差距与企业研发投入关系的调节效应。据此,提出假设:

假设4:在其他条件相同时,相对于CEO未发生变更,CEO发生变更时高管团队重组负向调节高管薪酬差距与企业研发投入关系的效应更加显著。

二、研究设计与实证分析

(一)样本选择与数据来源

选择2011-2015年沪深两市A股上市公司为研究样本:(1)剔除了ST、PT类特殊处理和金融类的样本;(2)剔除了公司治理相关数据缺失的样本;(3)剔除了财务相关数据缺失的样本;(4)剔除了一年内出现两次及两次以上CEO变更的样本;(5)剔除了高管薪酬差距为负的样本。最终,共得到2238个观测值。样本均来自国泰安数据库、上市公司年报和手工整理。

(二)变量定义

1. 高管薪酬差距PG。采用Ln(核心高管薪酬-其他高管平均薪酬)度量PG。其中,核心高管薪酬等于高管前三名薪酬总额的平均值,其他高管平均薪酬等于全部高管薪酬减去高管前三名薪酬总额的平均值。

2. 研发投入RD。选用研发支出的自然对数衡量研发投入。

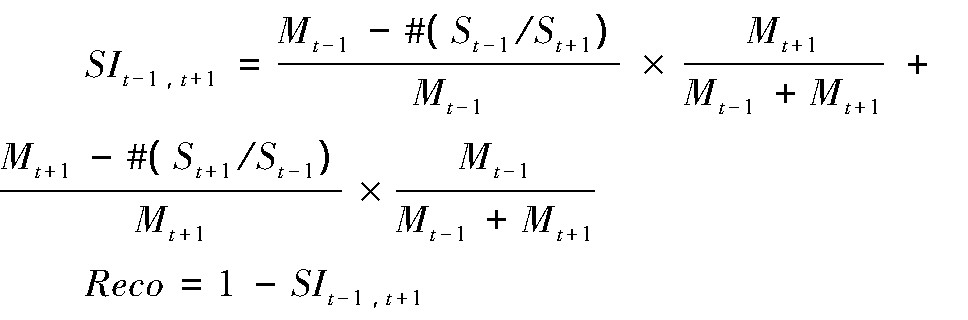

3. 高管团队重组Reco。参照Crutchley等人(2002)的做法,本文选用平稳性指数测量高管团队稳定,而高管团队重组则等于1与平稳性指数的差值[13]。平稳性指数SI计算公式如下,其中SIt-1,t+1表示的是在t-1到t+1内高管团队重组程度;Mt-1表示的是高管团队在t-1时的人数,Mt+1表示的是高管团队在t+1时的人数;#(St-1/St+1)表示的是高管团队在t-1时的成员,却不是t+1时高管团队成员的数目,#(St+1/St-1)表示的是高管团队在t+1时的成员,却不是在t-1时的高管团队成员的数目。SI值越趋近于1意味着高管团队重组程度越低,其行为整合力度越高。

4. CEO变更Turn。考虑到我国大多数上市公司未设立CEO职位,本文定义的CEO指的是在上市公司担任总经理、总裁等职位的高级管理人员。CEO发生变更时,取值为1;否则,取值为0。

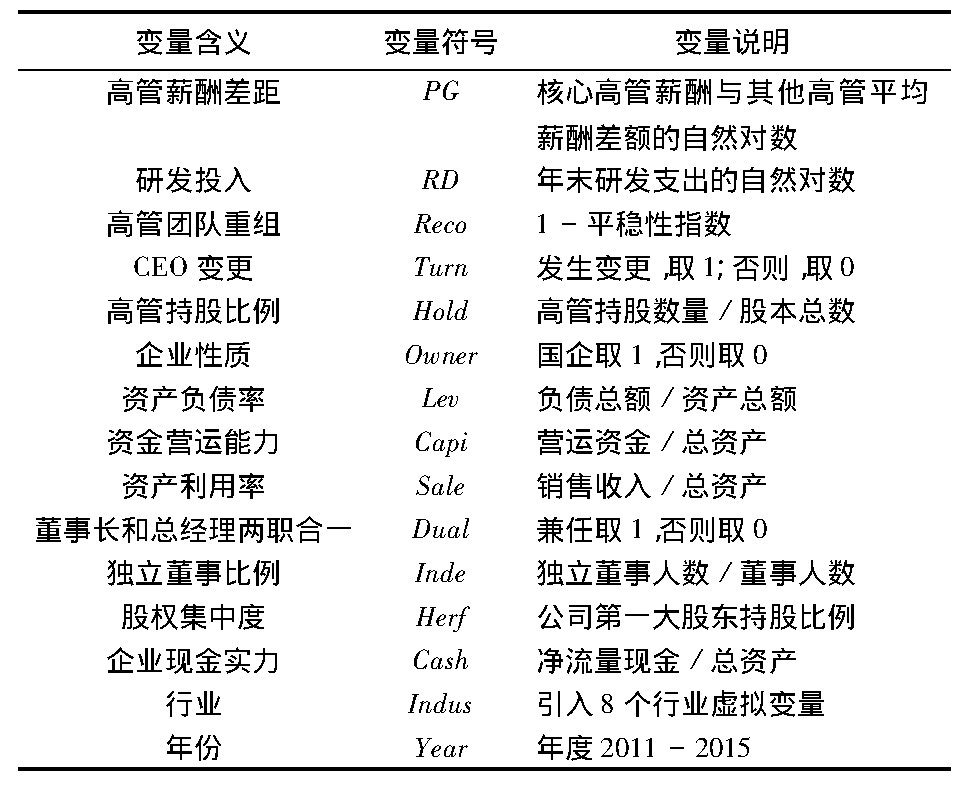

5. 模型中涉及的其他控制变量有高管持股比例(Hold)、企业性质(Owner)、资产负债率(Lev)、资金营运能力(Capi)、资产利用率(Sale)、董事长和总经理是否两职合一(Dual)、独立董事比例(Inde)、股权集中度(Herf)、企业现金实力(Cash)、行业(Indus)、年份(Year)等,详见表1。

表1 变量定义

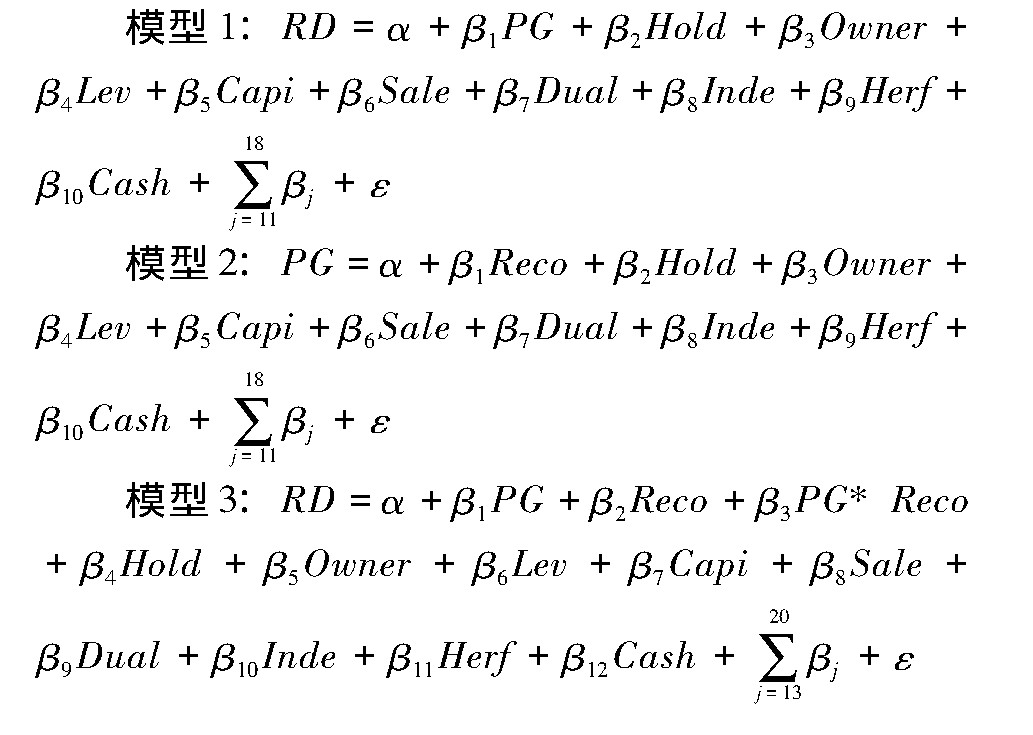

(三)模型构建

本文构建以下模型:模型1用来检验假设1,若β1显著为正,则高管薪酬差距与研发投入之间的正相关关系成立;模型2用来检验假设2,若β1显著为负,则高管团队重组与高管薪酬差距之间的负相关关系成立;模型3用来检验假设3,若β3显著为负,则高管团队重组削弱高管薪酬差距与研发投入之间的正向关系成立。此外,基于模型3,依据CEO变更与否对样本进行分组,以检验假设4。

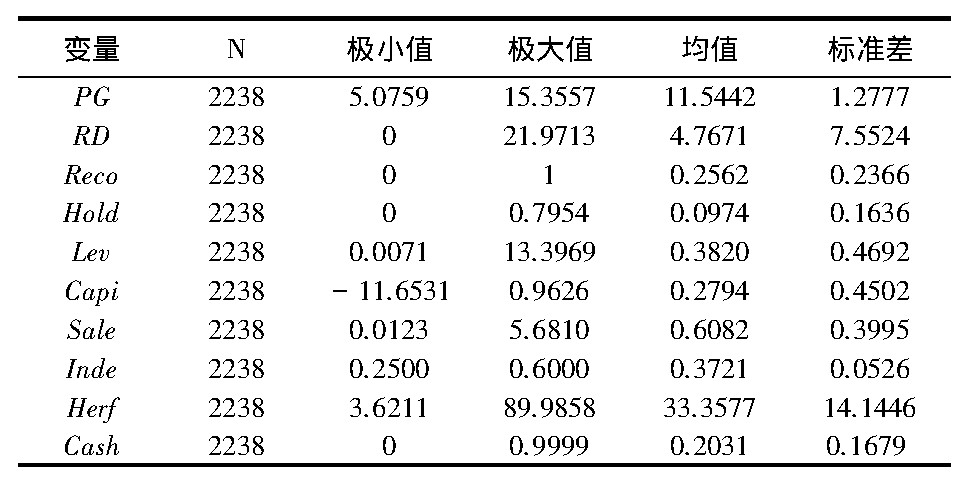

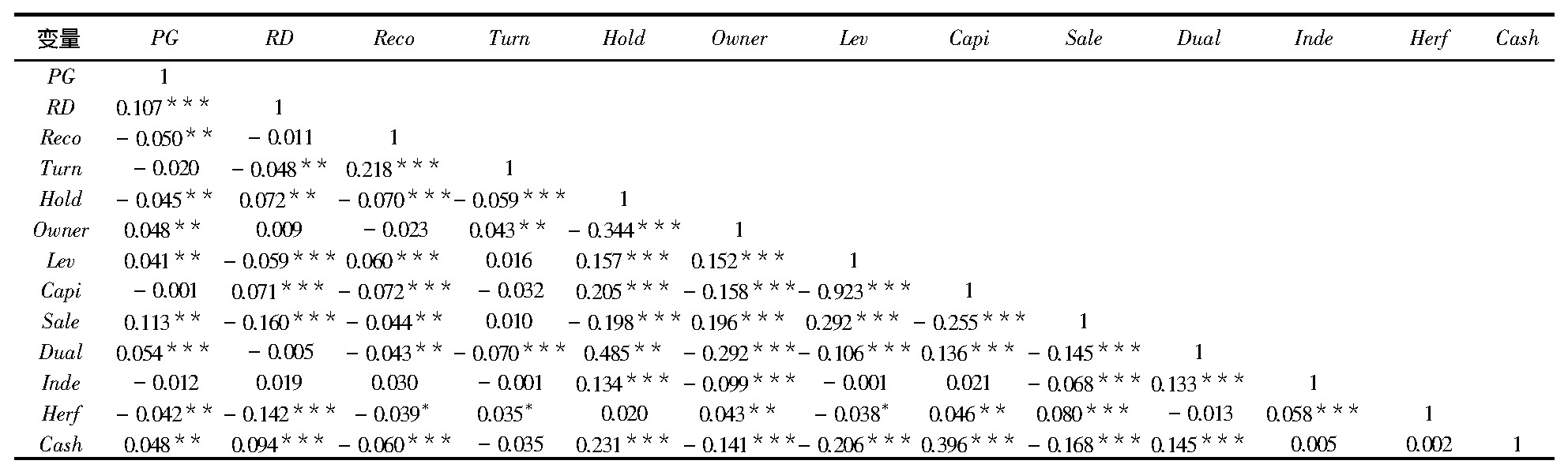

(四)描述性统计和相关系数

表2为变量的描述性统计结果,其中高管薪酬差距PG处于5.0759-15.3557之间,均值为11.5442,标准差为1.2777;研发投入RD处于0-21.9713之间,均值为4.7671,标准差为7.5524;高管团队重组Reco介于0-1之间,均值为0.2562,分布较为集中;高管持股比例Hold处于0-0.7954之间,均值为0.0974,标准差为0.1636,分布较为集中;资产负债率Lev取值处于0.0071-13.3969,均值为0.3820,标准差为0.4692;Capi处于-11.6531-0.9626之间,均值为0.2794,标准差为0.4502;资产利用率Sale处于0.0123-5.6810之间,均值为0.6082,标准差为0.3995;独立董事比例Inde介于0.2500-0.6000之间,均值为0.3721,标准差为0.0526;股权集中度Herf处于3.6211-89.9858之间,均值为33.3577,分布较为离散;企业现金实力取值介于0-0.9999之间,均值为0.2031,标准差为0.1679。表3列出了各主要变量间的相关关系,结果显示:高管薪酬差距与研发投入显著正相关(r=0.107,p<0.01),初步验证了假设1;高管团队重组与高管薪酬差距显著负相关(r=-0.050,p<0.05),初步验证了假设2。

表2 描述性统计

表3 相关系数

注:*p<0.1,**p<0.05,***p<0.01(下同)。

(五)回归分析

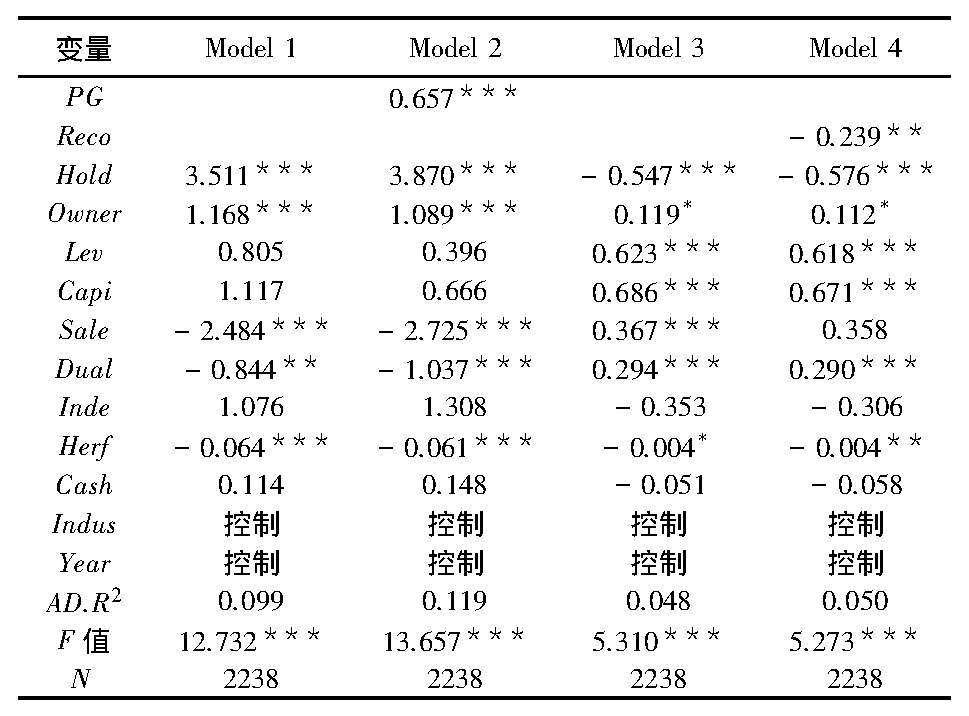

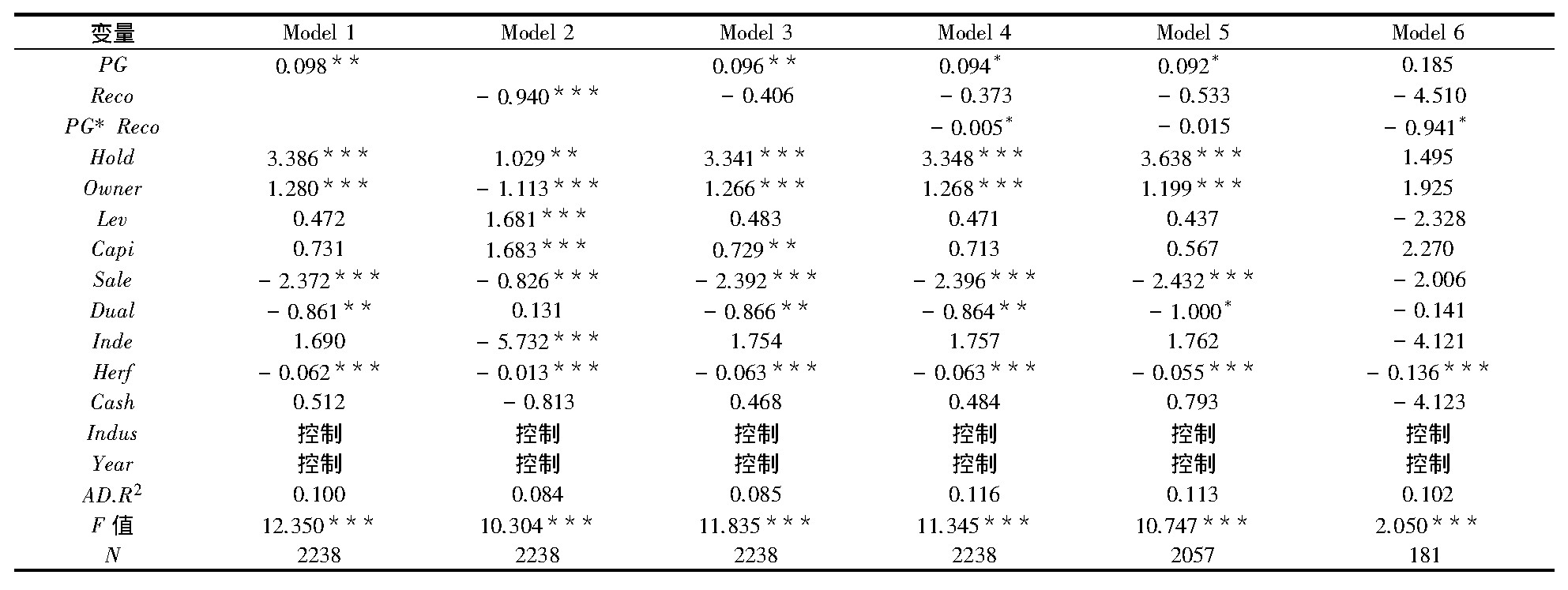

1. 高管薪酬差距与企业研发投入。表4为模型1和模型2的回归结果,其中Model 1先对模型1的控制变量进行检验,再在Model 2中引入高管薪酬差距PG,可以看出高管薪酬差距PG与企业研发投入RD在0.01水平上显著正相关,即拉大高管团队内部间的薪酬差距有利于提升企业研发投入,锦标赛效应十分显著,假设1得到验证。当拉大高管薪酬差距时,给予了非核心高管晋升为核心高管的期望,会形成一种内在激励机制,驱使非核心高管提升研发投入,增加业绩产出,争取优势排名。

2. 高管团队重组与高管薪酬差距。表4的Model 3和Model 4为模型2的回归结果,其中Model 3先对控制变量进行检验,在此基础上Model 4引入高管团队重组Reco,发现Reco与PG在0.05水平上显著负相关,即当高管团队发生重组时,企业倾向于缩小高管薪酬差距,假设2得到验证。基于高管行为整合理论,高管团队重组时恰好是新老高管成员人员交替、关系重建、权力重构的“换血”时期,新老成员围绕话语权而开展新一轮的权力斗争。此时,如果拉大高管团队间的薪酬差距就会放大新老成员间存在的人口统计学特征、团队关系特征和团队认知特征三个方面的差异,激化新老成员间的利益冲突,诱发政治阴谋和晋升斗争,反而不利于高管团队进行行为整合。

表4 模型1和模型2的回归结果

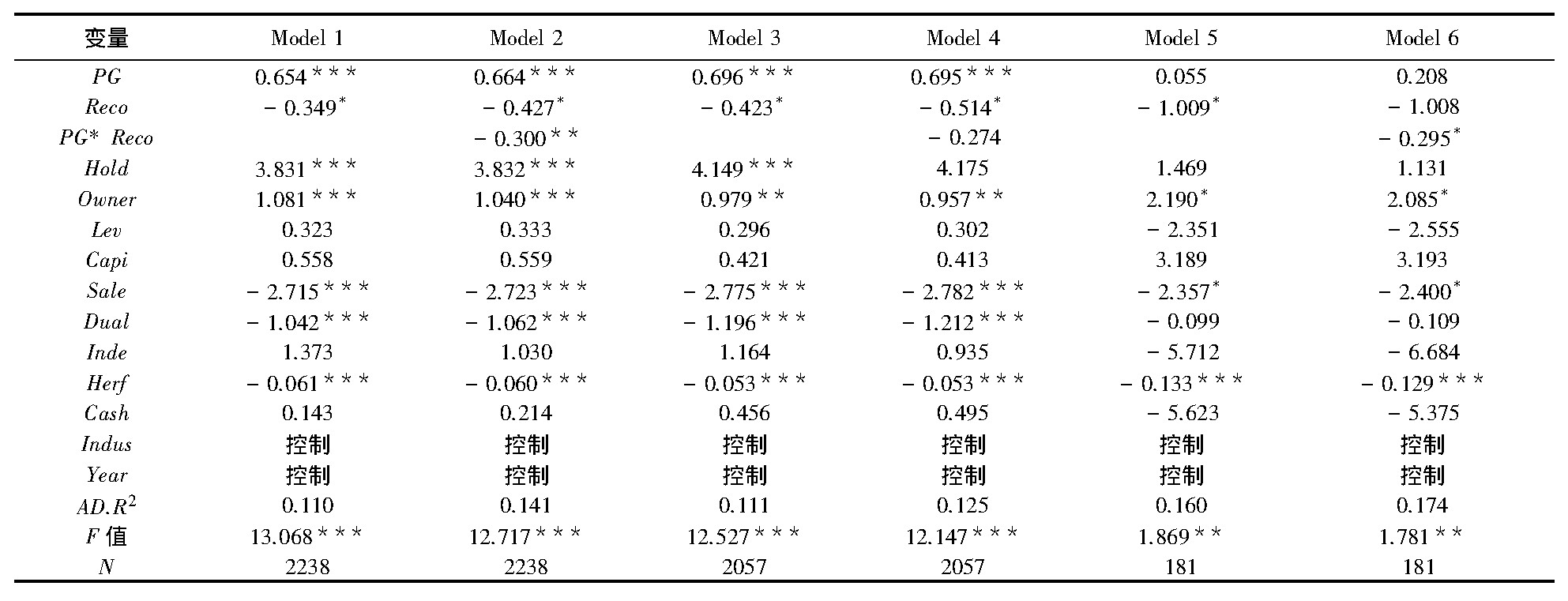

3. 高管团队重组对于高管薪酬差距与企业研发投入关系的调节效应。表5为模型3的回归结果。运用分层多元回归分析的方法,在Model 1中检验了自变量高管薪酬差距PG、调节变量高管团队重组Reco和控制变量,发现PG与RD显著正相关(p<0.01),与假设1保持一致。Model 2在Model 1的基础上引入高管薪酬差距与高管团队重组的交互项PG*Reco,发现交互项与因变量企业研发投入显著负相关(p<0.05),且高管薪酬差距PG与企业研发投入RD始终保持显著正相关关系(p<0.01),表明高管团队重组对高管薪酬差距与企业研发投入的正向支持作用具有显著的负向调节作用,高管薪酬差距对研发投入的正向影响会随着高管团队重组程度增强而减弱,假设3得到支持。高管团队重组为锦标赛效应的解释效力增设了情境约束。

表5 模型3的回归结果

基于高管行为整合理论,当高管团队发生重组时,整个高管团队面临着来自新老成员的利益冲突和权力斗争。此时若继续扩大高管团队间的薪酬差距,新老成员则会为了争夺个人业绩产出优势排名而相继开展晋升阴谋行为,破坏了锦标赛效应的作用环境,干扰了高管成员努力提升研发投入以提高边际产出的正常晋升渠道,也恶化高管团队内部的竞合氛围,忽视了围绕提升企业研发投入目标所需开展的团队协作,这些均不利于企业提升企业研发投入和顺利开展研发活动。也就是说,锦标赛理论的拉大高管团队薪酬差距可提升企业研发投入这一观点存在情境约束。

4. CEO变更情境下高管团队重组对高管薪酬差距与研发投入关系的调节效应。基于CEO是否变更而对本文样本进行分组,并运用分层多元回归分析的方法对上述调节效应做进一步解析,结果见表5中列出的Model 3-Model 6,其中Model 3-4是CEO未变更时Reco对高管薪酬差距与企业研发投入关系的调节作用检验。Model 3检验了自变量高管薪酬差距PG、调节变量高管团队重组Reco和控制变量,发现高管薪酬差距与企业研发投入显著正相关(p<0.01),与假设1保持一致。Model 4在Model 3的基础上引入高管薪酬差距与高管团队重组的交互项PG*Reco,发现交互项与因变量企业研发投入不显著负相关(p>0.1),且高管薪酬差距PG与企业研发投入RD始终保持显著正相关关系(p<0.01)。这表明当CEO未变更时,高管团队重组对高管薪酬差距与企业研发投入关系的负向调节作用不显著。Model 5-6是CEO变更时高管团队重组对高管薪酬差距与企业研发投入关系的调节作用检验。Model 5检验了自变量高管薪酬差距PG、调节变量高管团队重组Reco和控制变量,发现高管薪酬差距与企业研发投入之间虽然不显著(p>0.1),但是仍保持方向上的正向相关关系。Model 6在Model 5的基础上引入高管薪酬差距与高管团队重组的交互项PG*Reco,发现交互项与因变量企业研发投入显著负相关(p<0.1)。这表明当CEO变更时,高管团队重组会显著负向调节高管薪酬差距与企业研发投入间的正向关系。综上,相对于CEO未发生变更,CEO发生变更时高管团队重组负向调节高管薪酬差距与企业研发投入关系的效应更加显著,假设4得到验证。

三、稳健性检验

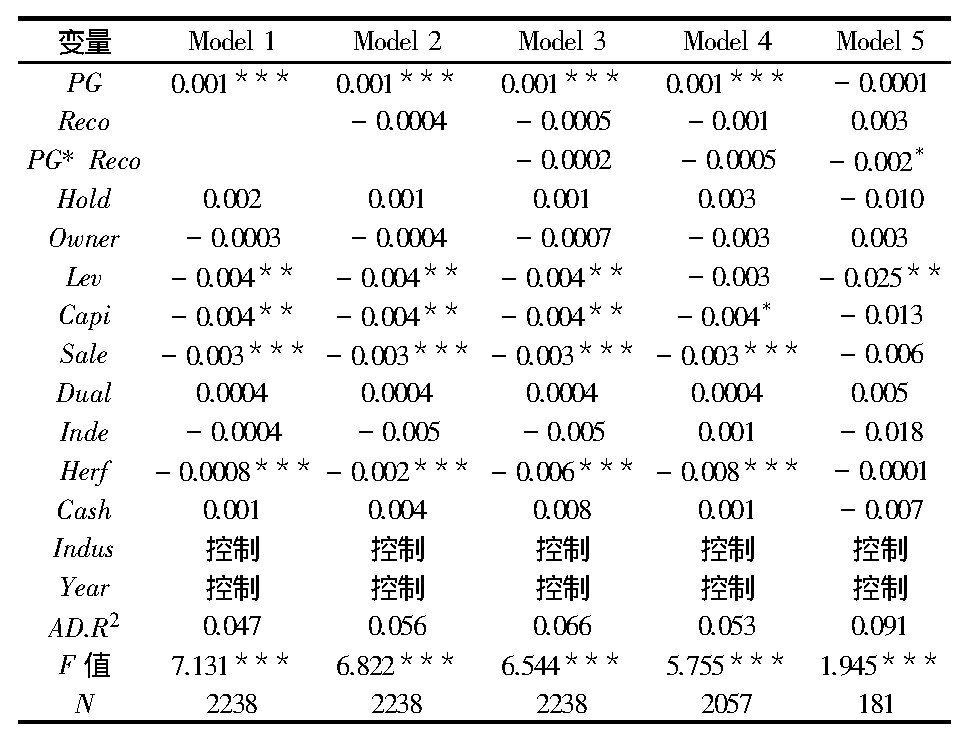

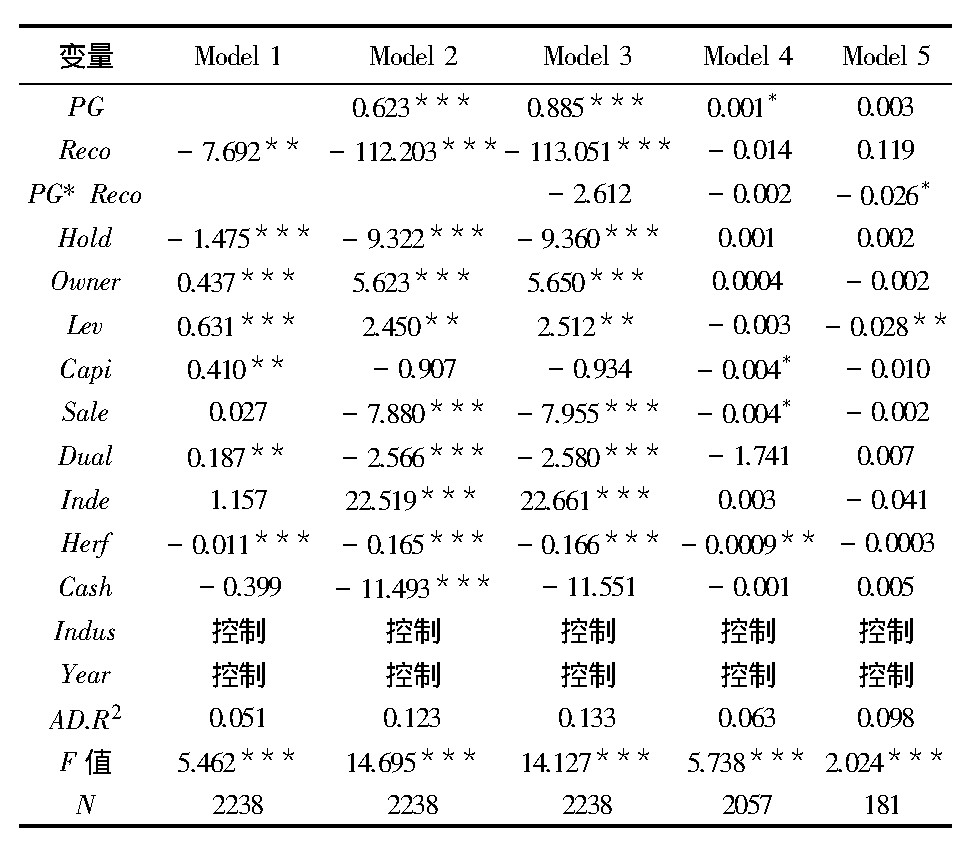

为了保证相关结论的稳健,本文选用研发投入与总资产的比值替代研发投入的自然对数对上述假设进行验证(见表6),其中Model 1是对模型1进行回归检验,并发现高管薪酬差距与企业研发投入显著正相关(p<0.01),与之前结论一致;Model 2-3是对模型2进行回归检验,发现高管团队重组虽然对高管薪酬差距与企业研发投入关系的调节作用不显著p>0. 1),但仍与之前结论保持方向上的一致。Model 4-5 是基于CEO是否变更进行分组对模型 3 进行回归检验,在Model 4 中, 当CEO未变更时,高管团队重组对高管薪酬差距与企业研发投入的关系不具有显著的负向调节作用(p > 0. 1); 在Model 5 中,当CEO 变更时,高管团队重组会显著负向调节高管薪酬差距与企业研发投入间的正向关系(p < 0. 1),原结论并没有发生变化。因此,研发投入无内生性问题。

本文还采用董事前三名薪酬总额的均值替代高管前三名薪酬总额的平均值作为核心高管薪酬,其他高管平均薪酬等于全部高管薪酬减去董事前三名薪酬总额的平均值,即PG=Ln[董事前三名薪酬总额/3-(高管团队薪酬总额-董事前三名薪酬总额/3)/(高管人数-1)],并对以上模型进行重新检验,见表7。Model 1重新检验了模型1,发现高管薪酬差距与企业研发投入显著正相关(p<0.05),结论未变化。Model 2重新检验了模型2,发现高管团队重组与高管薪酬差距显著负相关(p<0.01),与原结论一致。Model 3-4重新检验了模型3,发现高管团队重组对高管薪酬差距与企业研发投入的正向性存在显著的负向调节作用(p<0.1),结论未发生变化。Model 5-6是基于CEO是否变更进行分组对模型3进行检验,在Model 5中,当CEO未变更时,高管团队重组对高管薪酬差距与企业研发投入的关系不具有显著的负向调节作用(p>0.1);在Model 6中,当CEO变更时,高管团队重组会显著负向调节高管薪酬差距与企业研发投入间的正向性(p<0.1),原结论并没有变化。因此,高管薪酬差距无内生性问题。

表6 稳健性检验1

表7 稳健性检验2

为了对高管团队重组的内生性进行检验,采用高管是否持股Stock作为工具变量。我国上市公司对高管实施股权激励起步较晚,且许多公司高管团队持股比例偏低,甚至未达到股权激励点。故设置高管持股比例哑变量,即当高管持股比例大于等于0.1%时,Stock取值为1;否则Stock取值为0。其中,Stock与高管团队重组Reco在0.05水平上高度相关,与高管薪酬差距PG不相关。对Stock进行两阶段最小二乘法估计,以Reco作为因变量,Stock作为自变量,和模型2中的其他变量进行回归,得到如下方程:Reco=-0.093*Hold-0.035*Owner+0.023*Lev-0.007*Capi-0.049*Sale-0.015*Dual+0.189*Inde-0.001*Herf-0.104*Cash-0.020*Stock(行业和年份加以控制)。此方程可计算高管团队重组的回归拟合值,并将此作为自变量对模型2重新检验,见表8的Model 1,发现高管团队重组与高管薪酬差距显著负相关,原结论保持不变;对模型3重新检验,见表8的Model 2-3,发现高管团队重组虽然对高管薪酬差距与企业研发投入关系的调节作用不显著(p>0.1),但仍与之前结论保持方向上的一致。Model 4-5是基于CEO是否变更进行分组并采用高管团队拟合值作为自变量对模型3进行回归检验,在Model 4中,当CEO未变更时,高管团队重组对高管薪酬差距与企业研发投入关系的负向调节作用并不显著(p>0.1);在Model 5中,当CEO变更时,高管团队重组对高管薪酬差距与企业研发投入的正向关系具有显著的负向调节作用(p<0.1),原结论并没有变化。因此,高管团队重组无内生性问题。

表8 稳健性检验3

四、研究结论的实践意义

本文验证了上市公司高管团队重组对高管薪酬差距与企业研发投入关系存在的调节效应,并基于CEO变更与否分组检验了上述调节效应,得到以下结论:第一,高管薪酬差距与企业研发投入呈正相关,支持锦标赛理论。拉大高管团队间的薪酬差距可增强激励力度,促使高管成员努力提升研发投入,赢得竞赛奖金。第二,高管团队重组与高管薪酬差距负相关,这就印证了当高管团队处于非稳定状态时,营造公平薪酬环境对企业战略层恢复运营的重要性。第三,高管团队重组削弱了高管薪酬差距对企业研发投入的正向支持作用,这表明高管薪酬差距与企业研发投入所存在的锦标赛效应具有应用情境局限。在高管团队发生重组之际,不适宜继续扩大高管薪酬差距,避免诱发晋升权谋行为的同时促进高管团队在研发投入方面展开协作。第四,相对于CEO未发生变更,CEO发生变更时高管团队重组负向调节高管薪酬差距与企业研发投入关系的效应更加显著。这就印证当CEO变更时,企业面临的高管团队重组问题相对较为严重。为了确保高管团队快速在企业研发投入方面开展集体行动,企业会倾向于形成较小的薪酬差距。

管理实践意义:(1)高管团队重组是个特殊阶段,企业在设计高管薪酬体系时应充分考虑高管团队重组这一情境。在高管团队重组期间,企业应形成一个相对公平的薪酬分配方案,可有效缓和成员间的利益冲突,防止有些高管由于分配不公等原因采取权力斗争和晋升阴谋行为,促进高管成员加快进行行为整合、开展高质量合作。(2)锦标赛效应存在情境限制,企业应正确看待其在变量企业研发投入方面的应用,根据高管团队是否重组合理调整高管团队间的薪酬差距。当高管团队处于稳定状态时,企业应适当扩大高管薪酬差距,激励非核心高管通过提升企业研发投入,增加个人边际产出,朝着晋升为核心高管的目标努力;当高管团队处于非稳定状态时,尤其是CEO发生变更时,企业应当适时缩小高管薪酬差距,在团队内部营造公平、和谐的合作氛围,将拉大高管薪酬差距可能引发的晋升阴谋负面影响降到最低,促使高管团队围绕企业研发高效开展合作。(3)CEO未变更时,高管团队重组通常表现为其他非核心成员发生常规更迭,高管行为整合力度和难度较小,且拥有强权的CEO会干涉新继任的高管人选,这就为其谋取利益最大化创造了便利。此种情形下,股东应侧重于从内外劳动力市场中引入与CEO存在部分人口统计学特征异质性的高管成员,谨防CEO利用其强权地位对部分非核心高管继任人选加以干涉,避免CEO与其所挑选的跟随继任者组成管理层堑壕损害投资者的利益。

参考文献

[1]巩娜,刘清源.CEO还是TMT——民营上市公司高管薪酬差距对于企业研发的影响[J].南方经济,2015,33(1):85-103.

[2]吕巍,张书恺.高管薪酬差距对企业研发强度的影响——基于锦标赛理论的视角[J].软科学,2015(1):1-5.

[3]邵剑兵,朱芳芳.CEO继任来源、高管团队重组与薪酬差距的激励效应[J].广东财经大学学报,2017,32(4):82-91.

[4]胡玲,黄速建.中美上市公司高管薪酬差距与公司绩效的比较研究[J].经济管理,2012,34(7):93-102.

[5]巫强.薪酬差距、企业绩效与晋升机制——高管薪酬锦标赛的再检验[J].世界经济文汇,2011(5):94-105.

[6]Boyne G A,James O,John P,et al. Top management turnover and organizational performance:A test of a contingency model[J]. Public Administration Review, 2011,71(4):572-581.

[7]徐向艺,庞金勇.上市公司主要高管变更后的团队稳定性[J].经济管理,2008(13):42-47.

[8]Shen W,Cannella A A. Power dynamics within top management and their impacts on CEO dismissal followed by inside succession[J].Academy of Management Journal,2002,45(6):1195-1206.

[9]陈晓红,赵可.团队冲突、冲突管理与绩效关系的实证研究[J].南开管理评论,2010,13(5):31-35.

[10]Camelo-Ordaz C,García-Cruz J,Sousa-Ginel E. Antecedents of relationship conflict in top management teams[J]. International Journal of Conflict Management,2014,25(2):124-147.

[11]刘松博,周红艳.高管团队行为整合在中西方的理论发展与展望[J].现代管理科学,2013(1):35-37+41.

[12]邵剑兵,段艳霞,张金玉,等.基于权力视角的高管团队薪酬差距形成原因及其激励效应[J].软科学,2014,28(9):87-90.

[13]Crutchley C E,Garner J L,Marshall B B. An Examination of Board Stability and the Long-Term Performance of Initial Public Offerings[J]. Financial Management,2002,31(3):63-90.

朱芳芳,中国社会科学院研究生院博士研究生,研究方向:管理创新;

李海舰,中国社会科学院工业经济研究所副所长、研究员,博士生导师,经济学博士,研究方向:创新发展。