内容提要:在国民收入的初次分配和再分配环节,以市场为主导的税前要素收入分配和以政府为主导的税后要素收入分配,分别体现的是效率原则和公平原则,因此,科学准确估算我国要素收入分配状况对研究诸多宏观经济问题具有重要意义。本文提出测算我国税前和税后要素收入分配方法,并利用最新测算的历史年份的“资金流量表”和相关数据进行实证研究。测算结果表明:从全国整体情况看,自1983年后,税前和税后劳动分配份额呈长期下降趋势;自1983年至1994年分税制改革前,税前和税后资本分配份额呈长期上升趋势,之后上升趋势变缓;无论是劳动要素还是资本要素,税后分配份额一直低于税前分配份额。

关键词:资金流量表/要素收入分配/分税制作者简介:吕冰洋,郭庆旺,中国人民大学中国财政金融政策研究中心,中国人民大学财政金融学院,电子信箱:lby@ruc.edu.cn(北京 100872)。

一、引言

经济学研究的收入分配有两个角度:一是要素收入分配或功能收入分配,是指收入在生产要素之间的分配;二是居民收入分配或规模收入分配,是指收入在居民个人之间的分配。长期以来,国内学者和社会各界关注的焦点,主要集中于居民收入分配,对要素收入分配问题的研究和讨论相对较少。进入2000年后,国内学者发现中国要素收入分配发生了不利于劳动分配的变化,研究焦点开始集中在劳动分配份额变化问题上(李稻葵等,2009;罗长远、张军,2009;白重恩、钱震杰,2009a)。也许是因为劳动要素分配比资本要素分配更与民生问题息息相关,因此对资本分配份额的研究文献相对较少(白重恩、钱震杰,2009b)。研究要素收入分配问题的前提是要准确估算要素收入分配状况,这涉及测算方法的界定和基础数据的调整问题,而这一点为许多研究所忽视。

我们认为,在当前的中国,科学准确地估算要素收入分配状况,深入系统研究要素收入分配规律,具有重大的理论和现实意义。

首先有助于深入研究国民收入部门分配格局的变动规律。国民收入部门分配格局指的是政府、企业、住户三大部门收入在国民收入中的分配。自20世纪90年代中期以来,我国国民收入部门分配格局发生很大的变动,住户部门分配比重迅速下降,而政府和企业部门分配比重上升,这引起了社会各界的广泛关注,“国强民不富”的议论不绝于耳。在我国目前住户部门收入主要来自劳动收入的前提下,要素收入分配格局的变化,势必对国民收入部门分配格局产生深刻影响。因此,准确测算要素收入分配有助于我们研究国民收入部门分配格局变动的根源及其解决途径。

其次有助于更加科学地分析居民收入分配状况。Atkinson(2000)指出,个人收入来源于财产收入和劳动收入,对处于收入分布中较高位置的个体而言,其收入来源主要是财产收入,收入分布中处于较低位置的个体,收入来源主要是劳动收入。因此,在国民收入分配中,当劳动份额上升时,一般会改善居民收入分配状况。这样,我们可以从研究改善要素收入分配入手,研究改善居民收入分配的对策。

再次有助于更加深刻地分析经济运行的机理。除了对居民收入分配和部门收入分配产生影响外,要素收入分配与一系列宏观经济问题具有密切联系,如通货膨胀、就业、垄断、技术进步、金融发展、经济周期等问题。例如,Batini et al.(2000)研究发现,英国劳动分配份额表现出周期性规律,并能很好地预期通货膨胀率。因此,分析要素收入分配有助于深入研究这些宏观经济问题。

就既有的关于要素收入分配的研究文献来看,主要存在两方面问题待进一步拓展:一是所关注的要素收入分配大多是在国民收入的初次分配环节,而我们知道,在国民收入再分配环节,政府通过征收所得税和社会保险支付,对要素收入分配格局进行了很大调整,而且要素所有者在配置资源时,最关心的是加入财政因素后的要素收入分配结果,因为它能反映出真实的要素收入水平;二是测算要素收入分配的基本数据中,往往同时包含资本和劳动要素收入,特别在税收数据中比较多见,需要认真将两者剥离出来,而这往往为研究者所忽视。本项研究的价值也正在于解决这两方面问题,从全国及区域两个角度详细测算要素收入分配状况,由此建立我国要素收入分配状况的基础数据库。

二、测算要素收入分配的三个相关问题

(一)要素收入分配是否需要考虑财政因素

传统研究要素收入分配的文献,一般是考虑在国民收入的初次分配环节,国民收入在劳动、资本和政府间的分配问题(是否需要计算政府部门分配份额是另一重要问题,下节我们会详细分析)。图1描述了要素收入分配的流程。企业创造的价值可分为三大部分:第一部分是资本要素收入,来源有企业的经营利润、生产过程中补充的资本折旧、资本出租或出售得到的财产性收入以及政府给予企业的生产性补贴;第二部分是政府收入,来源是“政府对生产单位从事生产、销售和经营活动以及因从事这些活动使用某些生产要素所征收的各种税、附加费和规费”,简称生产税(国家统计局,2007),从性质看主要是能够发生税收转嫁的间接税;第三部分是劳动要素收入,来源是劳动者工资性收入和单位社会保险付款。之所以将单位社会保险付款视作劳动要素收入,是因为它是政府以职工工资为基数计算出的返还性很强的收费(税),社会保险制度的对象是居民,不论社会保险付款是企业缴纳还是居民缴纳,均可以视作是对劳动要素征税(Haufler et al., 2009)。

图1要素收入分配的流程

但是,该环节的要素收入分配并不是要素所有者获得的真正要素收入,在国民收入的再分配环节,政府通过直接税和转移支付对要素收入分配格局进行调整。具体来说,劳动要素收入调整是在税前分配基础上,减去劳动者交纳的收入税和社会保险缴款,加上政府对劳动者的社会保险支付,劳动者交纳的收入税主要是指针对劳动者来自劳动要素收入的征税部分。社会保险支付之所以能归属为劳动要素收入,是因为社会保险税(费)的计税依据就是工薪这样的劳动要素收入,并通过社会保险支出方式返还给参保人员,因此它可以视作是劳动要素收入(Jesse, 1953)。①资本要素收入调整则是在税前分配基础上,扣除针对资本要素征收的收入税。

实际上,有不少文献注意到了这个问题。Jesse(1953)认为不包含税收和社会保险收入不足以反映要素收入状况,该文的处理方法是在将公司所得税作为资本要素收入减项之后所形成的要素收入分配称为“基本收入分配”(primary distribution of income),而在此基础上,将转移支付视作劳动要素的收入权利(income claims)并测算扩展概念后的要素收入分配状况。Johnson(1954)、Poterba(1997)、Haufler et al.(2009)均考虑了财政因素后的要素收入分配。鉴于未考虑财政因素的要素收入分配不能准确反映要素所有者取得的真实收入状况,因此有研究者将经过直接税和转移支付调整之后的要素收入分配称为二次分配(Van, 2000; Alexei and John, 2011)。

总而言之,传统意义的要素收入分配主要是由市场决定的产出在生产要素之间的分配,其分配原则是根据生产要素对产品生产所作贡献的大小来分配,它的主导者是市场,体现的是效率原则。政府通过征收企业所得税和个人所得税,以及进行社会保险支出会在很大程度上改变要素收入分配格局,它的主导者是政府,体现的是公平原则。为区分这两种形式的要素收入分配结果,本文将前者称为“税前要素收入分配”,后者称为“税后要素收入分配”。

(二)关于是否需要计算政府部门分配份额问题

在测算要素收入分配的文献中,通常的做法是不计算政府部门在国民收入(GNI)中所占的份额,测算方法有两种。一是要素成本增加值法(value-added at factor cost),将间接税不视作企业的收入,在计算要素收入份额时,将剔除间接税,其计算公式为:

可以看出,无论哪种方法,得出的资本分配份额与劳动分配份额之和总等于1,这也是绝大多数文献的做法。然而,Gomme & Rupert(2004)对传统测算要素收入分配的方法提出了两个尖锐的问题:“我们是否应把政府部门排除在要素收入分配之外,或是把政府收入视作是资本收入?”“间接税是否应算作资本收入或劳动收入?”为克服传统测算方法存在的问题,本文采用将国民收入归属资本、劳动和政府三者的做法,税前要素收入分配公式为:

政府在税前和税后(即国民收入的初次分配和再分配阶段)的分配份额即是资本和劳动分配份额之外的部分。本文采用这样做法的理由有如下三点:

第一,不考虑政府部门分配状况,就难以确定间接税的归属问题。关于间接税的税基性质问题,文献中是存在大量争议的。一种观点认为,间接税是企业生产“成本—价格”的一部分,可以视为对资本存量(作为中间产品)征的资本税(Engel et al., 1999),这显然是一种简单做法。间接税的税基是由资本和消费组成,间接税不能仅视作是对资本征税(Mendoza et al., 1994; OECD, 2000; Fiorito and Padrini, 2001)。如果考虑政府部门分配状况,就可以直接将全部间接税收入视作政府部门分配收入,从而合理地回避了关于间接税归属问题的争论。

第二,本文的测算方法更能反映要素所有者真实收入水平。要素所有者最为关注的是要素真实分配到的收入,而不是要素创造的收入。那么,要素的真实分配收入如何衡量呢?应该是在资本和劳动取得税前收入后,扣除政府征税部分并加上政府对要素所有者的转移支付部分。显然,在这种情况下,必然要测算政府部门在国民收入中的分配份额。

第三,不考虑政府部门分配状况无法观察政府在要素收入分配中的作用。政府通过直接税、间接税、转移支付等手段,会通过要素收入效应和要素替代效应影响到要素收入分配,测算政府部门分配状况,有助于我们观察政府在税前和税后要素收入分配中的作用程度。

实际上,根据本文提出的方法得出的要素收入分配结果,可以很方便地转换为根据传统方法的测算结果,例如,将政府部门分配份额加上资本要素分配份额,就是毛增加值法下得出的资本要素分配份额;用100%减去政府部门分配份额作分母,用劳动分配份额作分子,就可得出要素成本增加值法下的劳动分配份额。而在传统的方法测算下,是无法推算出另一种方法的测算结果的。

(三)关于基础数据问题

白重恩、钱震杰(2009a)总结道,测算要素收入分配的数据来源主要有三个:一是国民经济核算的“资金流量表(实物部分)”;二是按收入法核算的省际GDP,它可以分解为劳动者报酬、固定资产折旧、营业盈余和生产税四项;三是投入产出表的使用表。官方公布资金流量表是从1992年开始,官方公布按省际收入法GDP是从1996年开始,Hsueh & Li(1999)报告了他们对1978—1995年省际收入法GDP的估算结果。投入产出表逢二、七年份编制,官方公布最早的投入产出表是1987年数据。因为投入产出表无法提供连续数据,因此我们测算要素收入分配的数据基础是前两者。

资金流量表根据SNA账户设置的顺序,将交易项目划分为三个主要环节:收入初次分配环节、收入再分配环节和净金融投资形成环节,其中,净出口和增加值反映各机构部门的初始资金来源。劳动者报酬、生产税净额、财产收入属于初次分配环节,其分配结果形成初次分配总收入。经常转移是二次分配(再分配)环节,其分配结果形成可支配总收入。目前《中国统计年鉴》公布了从1992年到2008年17张资金流量表,这是测算全国整体要素收入分配的数据基础。在资金流量表中,“生产税净额”主要指的是政府征收的间接税和规费,因此相当于政府在初次分配中的收入,“劳动者报酬”大体相当于税前劳动要素收入,剩余部分为税前资本要素分配收入。

测算分省要素收入分配的数据基础是历年《中国统计年鉴》中对各省收入法GDP的分解结果。一般认为,地方核算数据的质量逊于国家层面的数据核算质量,不过省际收入法GDP数据可提供省际数据信息,仍有详细测算的必要。我国是从1997年开始公布上年度收入法GDP分解结果,Hsueh & Li(1999)虽提供了1978—1995年省际收入法GDP的估算结果,但白重恩、钱震杰(2009a)根据该数据测算出的中国1978—1995年劳动分配份额变化不大,这与下文利用资金流量表测算的结果不符,也似乎不符合中国20世纪80年代减税让利改革为背景的经济发展实际,问题可能在于该数据质量存在较大争议。为保持数据来源的连贯性,本文测算省际要素收入分配的起始点为1996年。

三、全国整体要素收入分配的测算

(一)税前要素收入分配

1.数据测算

“资金流量表”是研究国民收入分配的重要数据基础,但是我国官方尚未公布1978—1991年资金流量表。在我们与国家统计局的一项合作课题研究中,研究人员经过大量的数据测算,编制了该时期资金流量表。考虑测算过程复杂,本文篇幅所限,不可能表述全部测算过程,并且国家统计局未来将公布该时期资金流量表资料,因此这里我们仅就与要素收入分配有关数据统计方法作简单说明。

资金流量表与要素收入分配密切相关的变量主要是劳动者报酬、生产税净额、财产收入、经常转移四项,每一项又包括若干子目。劳动者报酬指在核算期内单位按劳动者在生产活动中的贡献支付的各种形式的报酬,包括工资、奖金、福利费、各种补贴、津贴、实物报酬、劳动者应付的任何社会缴款、所得税以及单位为劳动者缴纳的社会保险费等。在推算劳动者报酬“运用方”数据时,非金融部门、金融部门、政府部门的劳动者报酬以1992年数据为基数,分别运用非金融行业、金融保险业、政府部门的职工工资增速推算出以前年度的各部门劳动者报酬。住户部门劳动者报酬国内“来源方”数据以上年度住户部门劳动者报酬国内来源方数据为基数,运用城镇居民可支配收入和农村居民纯收入中与劳动者报酬密切相关的工资性收入和经营性收入的增长速度进行外推得到。

生产税净额是生产税减生产补贴的差额。生产税是政府征收的间接税和规费,生产补贴通常被看作是负的生产税。生产税净额国内合计可根据财政决算资料推算得出。

财产收入是金融投资或将土地等有形非生产资产提供给其他机构单位使用而获得的收入,包括利息、红利、土地租金等。利息收入可根据国债利息和金融机构存贷款信息测算得出。红利测算原则上应根据公司分配方案测算,但是1991年前国内股票市场尚未形成,因此红利测算的方法利用国际收支平衡表经常项目下的投资收益贷方数据,测算常住者从非常住者获得的红利。土地租金因资料不足,暂不进行核算。

经常转移来自财政统计的收入税、社会保险缴款、社会保险福利、社会补助和其他经常转移资料,该部分历史资料相对完整。需说明的是,1983年国有企业实行“利改税”之前,国有企业不缴纳企业所得税,因此上缴利润作为收入税处理。

在资金流量表的基础上,我们可以推算历年的税前要素收入分配状况,其中税前劳动要素收入等于劳动者报酬,税前政府部门收入等于生产税净额,税前资本要素分配收入等于初次分配总收入与前两者之差。

2.测算结果

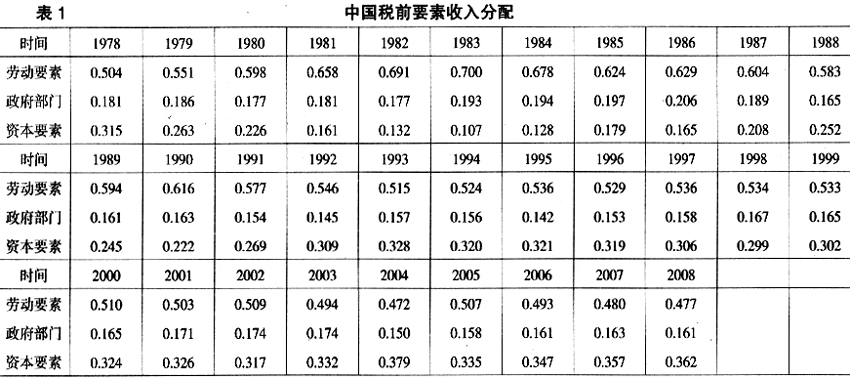

根据上述测算公式,我们测算了1978—2008年税前要素收入分配情况,见表1。为做比较,我们用图2和图3分别显示在毛增加值法和要素成本增加值法下的测算结果。

总体来看,税前劳动分配份额在1983年达到0.700顶峰后,开始呈现长期逐渐下滑趋势,到2008年下降到0.477。而与之相对应,税前资本分配份额在1983年达到0.107的谷底后,开始呈现迅速上升趋势,到2008年上升至顶点0.362。税前政府分配份额在1994年分税制改革前后明显出现相反的趋势,自20世纪80年代中期之后处于不断下滑趋势,1995年后开始缓慢上升。利用毛增加值法和要素成本增加值法得出要素收入分配趋势与此基本相同。

3.结果分析

我们结合中国改革开放以来经济历程,简要分析税前要素收入分配的变动原因。

第一,税前政府部门分配变化原因。图2显示,税前政府部门分配份额变化可以以1994年为分界线,前期自1986年后不断下滑,后期稳步上升。税前政府部门分配份额之所以能够在1994年分税制改革后出现逆转,其根本原因在于间接税在分税制改革前后的作用差异巨大。分税制改革之前,我国的间接税种主要是增值税和产品税,核定计税依据时采用的是账簿法而非发票法,这使得税收监控能力较弱。并且增值税征税范围比现行增值税要窄很多,导致政府在国民收入初次分配中的份额下降。1994年分税制改革之后,我国增值税和营业税征税范围覆盖大部分商品和服务,生产型增值税内部、增值税和营业税之间、增值税和消费税之间存在严重的重复征税,同时,增值税通过发票抵扣方法来征税,这使得政府对间接税的管理明显加强,导致间接税迅速增长。

图2税前要素收入分配(毛增加值法)

图3税前要素收入分配(要素成本增加值法)

第二,税前劳动分配份额变化的原因。图2显示,税前劳动分配份额变化可以以1983年为分界线,之前处于迅速上升阶段,之后持续下降。据我们分析,1983年之前税前劳动分配份额的迅速上升,与当时中国经济体制改革进程密切相关:一是“包产到户”的农村改革大大提高农民收入,二是在“减税让利”背景下大幅度提高职工工资。这两者均促使劳动要素收入增加。之后随着城市国有企业承包制实行、利改税改革、民营经济的迅速发展等,资本的活力逐渐激发出来,税前资本分配份额随之上升。1983年后税前资本分配份额与税前劳动分配份额呈逆向变化,这期间可能部分存在“利润挤占工资”的现象。

第三,税前资本分配份额的变化。图2显示,税前资本分配份额的变化大体分为三个阶段:1978—1983年,税前资本分配份额迅速下降;1984—1992年,税前资本分配份额迅速上升;1993—2008年,税前资本分配份额有所波动,但是总体上处于缓慢增长状态。改革开放初期的税前资本分配份额的下降,与此时农村改革、提高职工工资等带来的劳动力报酬的迅速上升有关。之后税前资本分配份额的变化,我们认为与三个重要因素有关:人口红利、经济结构、间接税。一是人口红利的影响,人口红利带来了劳动力增加和储蓄增长,其结果就是长时期内劳动力低成本和资金供给充裕,由此使得税前资本分配份额上升;二是经济结构的影响,随着资本积累,生产要素中资本相对劳动的丰裕度会提高,这推动劳动密集型产业向资本密集型产业转移,由此带来税前资本分配份额上升;三是间接税,我国间接税重复征税机制主要体现在对资本征税上(吕冰洋、郭庆旺,2011),间接税的高速增长会抑制税前资本分配份额的上升。

(二)税后要素收入分配

1.数据调整

税前和税后要素收入分配的区别,是由收入税、社会保险缴款和支付引起的。社会保险支付和社会保险缴款可以分别视作税前劳动分配份额的增项和减项。收入税是针对企业和个人的收入征税,对企业征税是企业所得税,对个人征税是个人所得税。在税收文献研究中,企业所得税(或公司所得税)均作为对资本要素课税(Harberger, 1962; Mendoza et al., 1994)。我国企业所得税的形式变化较大,1983年前企业只上缴利润不缴税,1983年开始试行国有企业“利改税”改革,1984年对企业利润开征企业奖金税,1994年分税制改革统一开征企业所得税。计划经济时代企业收入具有企业所得税的性质,可将其作为“收入税”处理,为了可比,将企业收入中的亏损补贴单列出来,作为“负的收入税”。企业所得税可以视作是税前资本分配份额的减项。但是个人所得税同时包括对劳动要素和资本要素征税,我们需要将之拆解。

我国在1994年分税制改革之前,个人所得税体系比较繁杂。自1980年起正式开征个人所得税,仅对外籍人员征收,1985年开征国营企业工资调节税,1986年开征个人收入调节税和城乡个体工商业户所得税。1994年后开征统一的个人所得税,实行分类征收方法,现行我国个人所得税有11个税目,其中明确是对劳动要素征税的有“工资薪金所得”、“稿酬所得”、“劳务报酬所得”和“特许权使用费所得”四个税目,来自“个体工商业户生产经营所得”税目的个人所得税,同时包括资本贡献和劳动贡献两部分。1980—1993年个人所得税中同时有对资本和劳动征税部分。目前《中国税务年鉴》自2000年后公布个人所得税分税目收入,《新中国财政统计50年》公布了1981年后个人所得税总体收入。统计口径的变化需要我们采用不同的方法推算个人所得税中劳动要素贡献部分。

个人所得税主要来自城镇居民家庭,我们假定1999年前个人所得税中对劳动要素的课税总额占个人所得税总额的比例,与城镇居民家庭收入中来自劳动要素贡献的收入比例相等,城镇居民来自劳动要素贡献的收入主要体现为工资收入。这样,我们推算个人所得税中资本征税和劳动征税的部分公式为:

1981—1999年个人所得税劳动征税收入=个人所得税总额×(城镇家庭人均工资收入/城镇家庭人均收入)

2000—2008年个人所得税“个体工商业户生产经营所得”税目收入中劳动征税收入=“个体工商业户生产经营所得”税目收入×(个体业户劳动要素收入/个体业户收入)

个体业户劳动要素收入=个体业户从业人数×平均货币工资

假定个体业户创造收入能力与其他从业者相同,有:

个体业户收入=(个体业户从业人员/总从业人数)×(总营业盈余+总劳动者报酬)

2000—2008年个人所得税劳动征税收入=“工资薪金所得”税目收入+“稿酬所得”税目收入+“劳务报酬所得”税目收入+“特许权使用费所得”税目收入+“个体工商业户生产经营所得”税目收入中劳动征税收入

1981—2008年个人所得税资本征税收入=个人所得税-个人所得税劳动征税收入

因此税后劳动要素收入的测算公式为:

税后劳动要素收入=税前劳动要素收入+社会保险福利-社会保险缴款-个人所得税中劳动征税收入

税后资本要素收入在税前资本要素收入基础上,减去资本要素缴纳的所得税。资本要素缴纳的所得税是企业所得税和个人所得税中对资本征税部分。不过,在“利改税”之前,国有企业不缴企业所得税而上缴利润,“利改税”企业在缴纳企业所得税外又缴纳奖金税,并且在改革开放后的很长一段时间里,国有企业享有不菲的“亏损补贴”,它们与企业所得税的性质是相同的,都反映在“收入税”中,我们用收入税减去个人所得税就可推算对企业征的收入税规模。因此税后资本要素收入的测算公式为:

税后资本要素收入=税前资本要素分配收入-(收入税-个人所得税)-个人所得税中对资本征税部分

税后政府分配收入等于国民可支配总收入减去税前劳动和资本要素收入,有如下等式:

税后政府分配收入=国民收入-税后劳动要素收入-税后资本要素收入=生产税净额+收入税+社会保险缴款-社会保险福利

2.测算结果分析

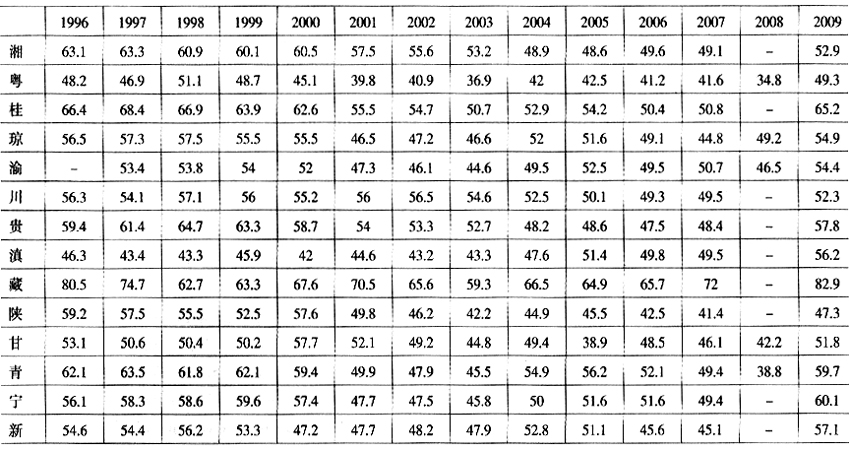

税后要素收入分配的测算结果见表2。同样,为做比较,我们用图4和图5分别显示在毛增加值法和要素成本增加值法下的测算结果。

图4税后要素收入分配(毛增加值法)

从测算结果看,税后和税前要素收入分配趋势大体一致,税后劳动分配份额自1983年达到顶峰后开始呈现长期逐渐下滑趋势。税后资本分配份额在1983年前呈迅速下降趋势,之后呈迅速上升趋势,1993年后缓慢上升。税后政府分配份额自1994年分税制改革前呈不断下降趋势,分税制改革后开始不断上升。我们认为,之所以税前和税后要素收入分配格局比较接近,是因为要素收入分配的最主要的主导者毕竟是市场,政府部门通过直接税和转移支付虽然能调整要素收入分配格局,但是除非调整力度非常大,否则一般很难扭转整体分配格局。

税后和税前要素收入分配结果差异说明了政府对要素收入分配的调控力度强弱。我们将表2数据与表1数据相减,就可直观观察政府利用国民收入的再分配对要素收入分配的调节力度,见图6。

图6显示,无论是劳动要素还是资本要素,税后分配份额一直低于税前分配份额。我们可以从中国财税体制变革的进程简单分析一下不同时期政府在要素收入分配中的作用差别。就政府对资本要素收入分配的调整而言:在1994年分税制改革之前,税前资本分配份额与税后资本分配份额的差呈逐年缩小趋势;在1999年之后,其差呈逐年扩大趋势。分析其中原因,1978—1985年,企业的主体是国有企业,“利改税”改革尚未全面推开,国有企业全额上缴利润,这导致税后资本分配份额急剧下降;1986—1993年,国有企业由上缴利润变为上缴税收(税率为55%),同时国有企业效益下滑趋势明显,导致政府对资本要素收入分配的调节力度缩小;1994—2008年,随着市场经济发展,要素流动性增强和配置效率提高,劳动力低成本、资源低成本、技术模仿低成本等条件开始发挥作用,企业所得税的税基迅速扩大,同时企业所得税管理加强,导致企业所得税迅速增长,提高了政府对资本要素收入分配的调节力度。

就政府对劳动要素收入分配的调整而言:社会保险制度在执行中,我国一直秉承“收大于支”的方针,除1998年外,社会保险缴款一直高于社会保险支出,与此同时针对工资薪金所得征收的个人所得税也保持较快增长,两者合力使得税后劳动要素收入一直低于税前劳动要素收入。

四、省际要素收入分配的测算

省际收入法GDP分解为“劳动者报酬”、“营业盈余”、“资本折旧”和“生产税净额”四部分,其中劳动者报酬粗略相当于劳动要素收入,营业盈余和资本折旧粗略相当于资本要素收入,但是需要进行调整。相关数据来自历年《中国统计年鉴》、《中国税务年鉴》、《中国财政年鉴》、《中国劳动统计年鉴》,2008年是经济普查年度,《中国统计年鉴》没有报告该年度各省收入法GDP统计结果,各省统计年鉴只有15个省市报告该数据,因此2008年我们测算这15个省市的要素收入分配。需说明的是,本节仅测算省际要素收入分配的状况,至于要素收入分配变动的原因,不同学者研究的结果不同(李稻葵等,2009;罗长远、张军,2009;白重恩、钱震杰等,2009a,2009b),需另辟专题进行研究。

(一)收入法GDP调整

白重恩、钱震杰(2009a)发现,有关劳动者报酬的核算在2004年出现了两个变化:一是个体业户收入从劳动收入变为营业盈余;二是将国有农场的营业盈余由“营业盈余”转计入“劳动者报酬”。由于没有对各省个体业户收入和国有农场的营业盈余的相关统计资料,我们需要对此进行推算。假设各省个体业户收入包括营业盈余和劳动者报酬两部分,其中劳动者报酬属于劳动要素收入,营业盈余属于资本要素收入。假定各省个体业户平均劳动者报酬等于各省平均货币工资,于是有:

各省个体业户劳动要素收入=各省个体业户从业人数×各省平均货币工资

《中国统计年鉴》中2003年前各省个体业户收入统计在各省劳动者报酬中,2004年后统计在各省营业盈余中。为推算个体业户收入,我们需要推算个体业户创造的营业盈余,并将其视为个体业户来自资本要素的收入。假定个体业户创造营业盈余的能力与其他从业人数相同,根据我国统计口径的变化,那么可推算各省个体业户创造的营业盈余为:

2003年前各省个体业户创造的营业盈余=[各省个体业户的从业人数/(各省全部从业人数-各省个体业户的从业人数)]×营业盈余

2004年后各省个体业户创造的营业盈余=(各省个体业户的从业人数/各省全部从业人数)×(各省营业盈余-各省个体业户劳动要素收入)。

各省个体业户收入为:

各省个体业户收入=各省个体业户创造的营业盈余+各省个体业户劳动要素收入

统计资料中只有全国国有农场产值,为推算各省国有农场产值,我们做两点假设:一是各省国有农场产值占全国国有农场产值的比例与各省农业产值占全国总农业产值的比例相等;二是国有农场创造的营业盈余能力与整体经济相等。根据这两点假设,我们推算出各省国有农场的营业盈余为:

各省国有农场的营业盈余=[全国国有农场产值×(各省农业产值/总农业产值)]/各省总产值)×各省营业盈余

推算国有农场营业盈余的假设稍强些,但是国有农场规模很小,推算后的各省国有农场营业盈余平均仅占各省营业盈余的0.3%左右,对实证结果不会产生根本影响。

(二)省际税前要素收入分配

由此我们可以推算各省税前劳动要素收入为:

2003年前各省税前劳动要素收入=各省劳动者报酬-各省个体业户创造的营业盈余

2004年后各省税前劳动要素收入=各省劳动者报酬+各省个体业户劳动者报酬-各省国有农场的营业盈余

各省税前资本要素收入为:

2003年前各省税前资本要素收入=各省营业盈余+各省资本折旧+各省个体业户创造的营业盈余

2004年后各省税前资本要素收入=各省营业盈余+各省资本折旧-各省个体业户劳动者报酬+各省国有农场的营业盈余

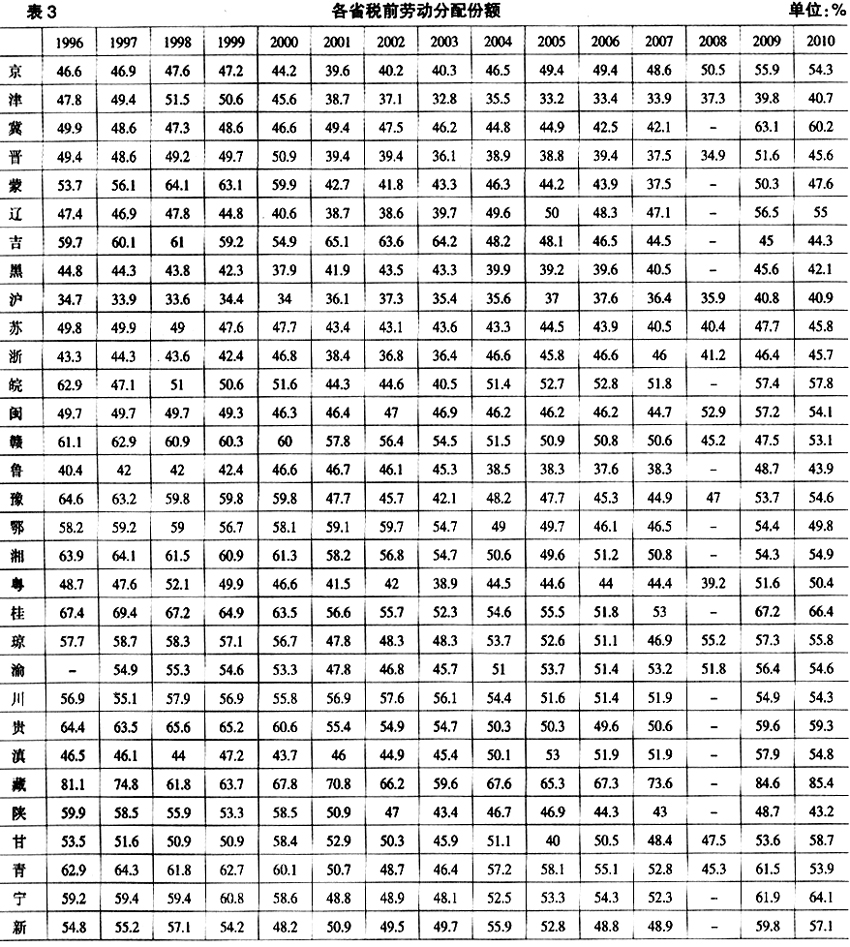

根据上述调整方法,我们测算出各省税前劳动和资本分配份额,为节省篇幅,这里我们只报告税前劳动分配份额,见表3。②下文测算税后要素收入分配也如此处理。

(三)省际税后要素收入分配

税前和税后要素收入分配的差别是由政府对要素收入征收直接税和政府转移支付制度造成的。同第三节分析一样,各省税后要素收入分配公式为:

各省税后劳动要素收入=各省税前劳动要素收入+各省社会保险支出-各省社会保险缴款-各省个人所得税中劳动缴纳部分

各省税后资本要素收入=各省税后资本要素收入-各省企业所得税-各省个人所得税中对资本征税部分

各省政府税后分配收入=各省GDP-各省税后劳动要素收入-各省税后资本要素收入

省级层次的社会保险支出包括五项,即基本养老保险基金支出、医疗保险基金支出、失业保险基金支出、工伤保险基金支出和生育保险基金支出。2004年前《中国劳动统计年鉴》只统计前三项支出,这三项支出也是社会保险支出的主要组成部分,后两项支出占总社会保险支出的比例不足2%。由于数额较小影响不大,我们以全国后两项支出与前三项支出的比为基准,推算出各省后两项支出总额。③

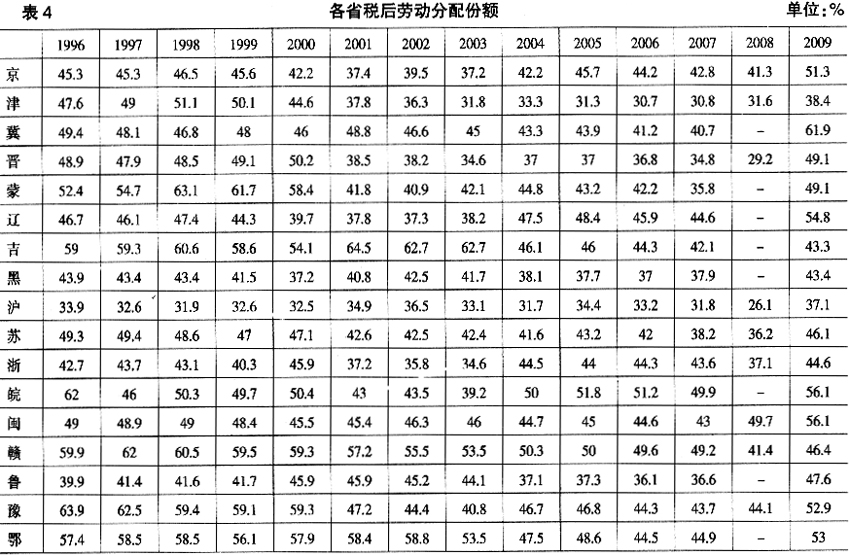

根据我国税制特点,劳动要素直接税指的是个人所得税中对劳动要素征收部分。我国个人所得税征税包含对资本征税和对劳动征税两部分,但在统计上没有区分,我们需要进行推算。目前《中国税务年鉴》自2000年后公布各省个人所得税分税目收入,1999年前只公布总体收入,统计口径的变化需要我们采用不同的方法推算个人所得税中劳动要素贡献部分。个人所得税税目中明确是对劳动要素征税的有“工资薪金所得”、“稿酬所得”、“劳务报酬所得”和“特许权使用费所得”四个税目。来自“个体工商业户生产经营所得”税目的个人所得税,同时包括资本贡献和劳动贡献两部分,本文根据个体业户收入中劳动要素和资本要素所得比例分摊。1999年前没有各省个人所得税分项收入,我们的推算方法是,假定1999年前个人所得税中对劳动要素的课税总额占个人所得税总额的比例,与城镇居民家庭收入中来自劳动要素贡献的收入比例相等,城镇居民来自劳动要素贡献的收入主要体现为工薪收入,据此可推算出历年劳动者报酬中的个人所得税部分。由此我们可推算出各省税务劳动分配份额,见表4。

五、结论

厘清税前和税后要素收入分配状况、变化趋势及其原因,不仅有助于从一个侧面找到缩小居民收入分配差距的途径,更有助于深入研究国民收入部门分配格局的变动规律和经济运行的机理,而科学准确估算我国要素收入分配状况则是实现这一目的的前提。本文通过选择科学的方法,整理补充新的相关数据后,测算出我国改革开放以来的要素收入分配状况,得到如下主要结论:

第一,全国整体税前要素收入分配格局显示,税前劳动分配份额自1983年达到顶峰后,呈长期下降趋势;税前资本分配份额在1983年前呈迅速下降趋势,之后呈现迅速上升趋势,20世纪90年代中期后税前资本分配份额上升趋势变缓;税前政府部门分配份额自20世纪80年代中期之后处于不断下滑趋势,1995年后开始缓慢上升。

第二,全国整体税后要素收入分配格局显示,税后劳动分配份额自1983年达到顶峰后开始呈现长期逐渐下滑趋势;税后资本分配份额在1983年前呈迅速下降趋势,之后呈迅速上升趋势,分税制改革后上升趋势变缓;税后政府部门分配份额在1994年分税制改革前呈不断下降趋势,分税制改革后开始迅速上升。

第三,无论是劳动要素还是资本要素,税后分配份额一直低于税前分配份额。

感谢国家统计局许宪春、施发启、徐雄飞、许亚婷等为本文研究提供了大力支持。感谢浙江大学方红生副教授的有益意见,感谢匿审专家的建议,文责自负。

注释:

①现实中,政府对居民的转移支付除了社会保险支付外,还有各种社会补助,如各种价格补贴、抚恤费等,此部分社会补助与源自工资的社会保险支付不同,不能简单归属于劳动要素收入。

②需要税前资本分配份额的读者可向作者索取。另外,如按毛增加值法计算,税前资本分配份额就等于1减去税前劳动分配份额。

③医疗保险金支出缺失1998年和2000年数据,我们用前后两年数据的平均数弥补。

参考文献:

[1]白重恩、钱震杰,2009a:《国民收入的要素分配:统计数据背后的故事》,《经济研究》第3期。

[2]白重恩、钱震杰,2009b:《我国资本收入份额影响因素及变化原因分析——基于省际面板数据的研究》,《清华大学学报(哲学社会科学版)》第4期。

[3]郭庆旺、吕冰洋,2011:《论税收对要素收入分配的影响》,《经济研究》第6期。

[4]国家统计局国民经济核算司,2007:《中国经济普查年度资金流量表编制方法》,中国统计出版社。

[5]李稻葵、刘霖林、王红领,2009:《GDP中劳动份额演变的U型规律》,《经济研究》第1期。

[6]吕冰洋、郭庆旺,2011:《中国税收高速增长的源泉——税收能力和税收努力框架下的分析》,《中国社会科学》第2期。

[7]罗长远、张军,2009:《经济发展中的劳动收入占比:基于中国产业数据的实证研究》,《中国社会科学》第4期。

[8]钱震杰,2011:《中国国民收入的要素分配份额研究》,中国金融出版社。

[9]Atkinson, A. B., 2000, "The Changing Distribution of Income: Evidence and Explanations", German Economic Review, 1(1): 3~18.

[10]Batini, N., B. Jackson, and S. Nickell, 2000, "Inflation Dynamics and the Labour Share in the UK", Bank of England External MPC Unit Discussion Paper.

[11]Burkhead, Jesse, 1953, "Changes in the Functional Distribution of Income", Journal of the American Statistical Association, Vol. 48, No. 262, 192~219.

[12]Engel, E. M. R. A., A. Galetovic, and C. E. Raddatz, 1999,"Taxes and Income Distribution in Chile: Some Unpleasant Redistributive Arithmetic", Journal of Development Economics, Vol. 59, No. 1.

[13]Fiorito, R., and F. Padrini, 2001, "Distortionary Taxation and Labour Market Performance", Oxford Bulletin of Economics and Statistics, 63(2), 173~196.

[14]Fullerton, Don, and Gilbert E. Metcalf, 2002, "Tax Incidence", NBER Working Paper, No. 8829.

[15]Glyn, A., 2007, "Explaining Labor's Declining Share of National Income", UNCTAD, Intergovernmental Group of Twenty four, G-24, Policy Brief No 4.

[16]Gomme, P., and P. C. Rupert, 2004, Measuring Labor's Share of Income, Federal Reserve Bank of Cleveland.

[17]Harberger, Arnold C., 1962, "The Incidence of the Corporation Income Tax", Journal of Political Economy ,70, 215~240.

[18]Haufler, A., A. Klemm, and G. Schjelderup, 2009, "Economic Integration and the Relationship between Profit and Wages Taxes", Public Choice, 138, 423~446.

[19]Hsueh, Tien-tung, and Qiang Li, 1999, China's National Income: 1952~1995, Westview Press.

[20]Izyumov, Alexei, and John Vahaly, 2011, "Labor vs. Capital Incomes in Transition Economies: What Would Karl Marx Say?", University of Louisville, Working Paper.

[21]Johnson, D. Gale, 1954, "The Functional Distribution of Income in the United States: 1850—1952", Review of Economics and Statistics, 36(2): 175~182.

[22]Mendoza, E. G., A. Razin, and L. L. Tesar, 1994, "Effective Tax Rates in Macroeconomics: Cross-country Estimates of Tax Rates on Factor Incomes and Consumption", Journal of Monetary Economics, 34(3), 297~323.

[23]OECD, 2000, "Effective Average Tax Rates on Capital, Labour, and Consumption Goods: Crosscountry Estimates", Economics Department, Working Paper, Nr. 258.

[24]Poterba, J. M., 1997, "The Rate of Return to Corporate Capital and Factor Shares: New Estimates Using Revised National Income Accounts and Capital Stock Data", NBER Working Paper No. 6263.

[25]Van der Hoeven R., 2000, "Poverty and Structural Adjustment: Some Remarks on Trade-offs between Equity and Growth", Geneva: International Labour Organization.