内容提要:1994年分税制改革后,中央政府采取了攫取与援助两只手来实现宏观经济的稳定与经济的持续增长。基于新税收集权假说和粘蝇纸假说,本文提出了四个有关“两只手”的假说来解释“中国税收持续超GDP增长”的现象。通过构造分省的中央政府真实攫取之手和援助之手的平衡面板数据,并利用系统GMM估计方法和Acemoglu et al.(2003)给出的用于识别渠道相对重要性的方法,本文证实了所提的假说。具体而言,本文有三个重要发现:第一,尽管两只手有时会相互抑制,但是两只手治理模式对于中国税收持续超GDP增长现象的确具有正向推动作用,而且其解释力至少为52%。第二,尽管在提高税收净流出地区的税收占GDP比重方面,主要渠道是税收征管效率而非高税行业的发展,但是两只手治理模式的确调动起了地方政府大力发展高税行业的积极性。第三,与税收净流出地区不同,在提高税收净流入地区的税收占GDP比重方面,两只手治理模式是将高税行业的发展而非税收征管效率的提高作为其主要渠道的。此外,本文还从两个方面提出了完善两只手治理模式的政策建议。

关键词:新税收集权假说,真实攫取之手,真实援助之手,匹配区间

一、引言

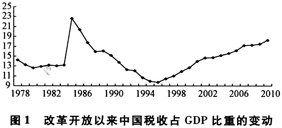

20世纪80年代中期以来,中国税收占GDP比重的时间变动表现为一条U型曲线(见图1)。更有趣的是,该比重由降转升的转折点恰好是在中国分税制改革后的第二年。无疑,分税制改革为理解中国税收超GDP增长现象提供了一条非常有价值的线索。目前,围绕这条线索进行研究的学者大体可分成四派:第一派强调税收征管效率的提升对于中国税收超GDP增长的重要作用(贾康等,2002;高培勇,2006;周黎安等,2011);第二派强调稳定性的分权契约关系对于税收征管效率的正向激励(崔兴芳等,2006;吕冰洋、郭庆旺,2011);第三派强调中央征收集权程度的提高是导致税收征管效率提高,进而是税收超GDP增长的根源(王剑锋,2008);第四派则强调不是稳定的分权契约关系,而是以动态变化的税收集权为特征的分税制改革对于税收征管效率和发展高税行业的正向激励效应(即新税收集权假说)(曹广忠等,2007;陶然等,2009;汤玉刚和苑程浩,2010;Su et al.,2012;张军,2012;Zhang,2012)。由此,我们不难看出,后三派都在试图将第一派所提出的税收征管效率内生化,只是侧重点不同。具体而言,第四派侧重分税制改革所要实现的税收集权的目标,而第二和第三派则侧重实现税收集权之目标而采取的两种手段。在我们看来,如果分税制改革不是以税收集权为目标,很难理解原有手段会诱发出税收征管效率的强激励效果。因此,从这个意义上讲,我们更偏向于第四派的研究视角。不仅如此,第四派的优势还在于发现了税收集权影响税收超GDP增长的另一个渠道,即激励地方政府为提高财政收入而大力发展高税行业,而第二和第三派则将这些产业看成是经济发展阶段自然演进的结果。

然而,第四派也存在一定不足。众所周知,分税制改革本质上只是税收集权的改革,并没有对事权在央地之间做出有效调整。因此,分税制改革导致的结果就是央地之间的纵向收支的不平衡(Huang&Chen,2012)。为了尽量缓解这种不平衡,中央将税收集权所筹集到的大量资金以转移支付的形式在地区之间进行再分配(李永友、沈玉平,2009)。换言之,分税制改革后,中央政府实质上是以攫取和援助两只手来试图实现对整个中国经济的宏观控制以保障经济的持续增长。如果说中央政府的攫取之手导致地方政府巨大的增收或增长压力的话,那么中央政府所伸出的援助之手无疑会缓解其攫取之手给地方政府所造成的压力。这意味着,中央政府的攫取之手对中国税收超GDP增长的正向激励效应将受到其援助之手的抑制(即假说1)。因此,不将援助之手纳入到中国税收超GDP增长的分析逻辑之中,是很难对攫取之手的整体激励效果做出恰当评估的。

除抑制攫取之手的间接效应外,中央政府的援助之手对于税收超GDP增长还具有正的直接效应(即假说3)。一方面,我们认为,当追求财政收入最大化的地方政府面对不规范的转移支付制度时,都会选择一个偏向于基本建设的财政支出结构。另一方面,与攫取之手一样,中央政府的援助之手也可以通过提高税收征管效率来增加税收占GDP的比重。换言之,中央政府的援助之手是通过促进高税行业的发展和提高税收征管效率两个渠道来增加税收占GDP比重的。

此外,本文还按税收净流出和净流入地区拓展了以上两个假说。我们预期,相比于税收净流出地区,中央政府的攫取之手对税收占GDP比重的正边际效应在税收净流入地区更大,且会随其援助之手而显著减弱(即假说2),而相比于税收净流出地区,中央政府的援助之手对税收占GDP比重的正效应在税收净流入地区更显著,且会随其攫取之手而显著减弱(即假说4)。

本文利用中国1995—2007年27个省份的平衡面板数据和系统GMM方法证实了以上四个假说。首先基于整个样本,我们发现,攫取之手和援助之手存在显著正的直接效应和负的间接交互效应,这与假说1和3一致。其次,基于分样本,我们发现如下三点支持假说2和4的证据。(1)攫取与援助之手存在明显的彼此抑制现象只发生在税收净流入地区。(2)援助之手的显著正效应也只发生在税收净流入地区。(3)攫取之手的正边际效应在税收净流入地区更大。再次,我们用Acemoglu et al.(2003)的方法考察了假说背后的两个渠道的相对重要性。我们发现,对于税收净流出的地区,攫取之手主要通过提高税收征管效率而不是高税产业的发展来提高税收占GDP比重,而对于税收净流入的地区,中央政府的攫取和援助之手主要通过激励地方政府大力发展高税行业而非提高税收征管效率来提高税收占GDP比重。

与既有研究相比,本文的贡献有以下几点。第一,首次基于新税收集权假说和粘蝇纸假说提出了以攫取之手和援助之手为双内核的理论框架来解释中国税收超GDP增长现象,并通过考虑税收净流出入地区的异质性设计了四个研究假说,从而发展了这些假说及其早期的税收集权假说(Brennan&Buchanan,1980;Oates,1985)。第二,构造了名义和真实攫取之手与援助之手的省级平衡面板数据,并界定了税收净流出入地区来检验四个假说。第三,构造了被解释变量为税收占GDP比重的动态面板计量模型并使用系统GMM估计方法来考察中国税收超GDP增长,而既有的三篇代表性经验文献(曹广忠等,2007;王剑锋,2008;周黎安等,2011)构造的都是被解释变量为非税收占GDP比重的静态面板模型。①考虑到中国的地方政府行为存在典型的增量预算特征(付文林、沈坤荣,2012),我们认为选择一个动态模型相对好些。②第四,使用Acemoglu et al.(2003)的方法考察了假说背后两个渠道的相对重要性。据我们所知,曹广忠等(2007)虽从经验上考察了高税行业发展和税收征管效率的相对重要性,但他们并没有使用一个正式的实证框架。本文在这方面是对他们的改进。第五,发现了两只手的匹配区间,这对于进一步改善两只手的治理模式具有重要参考价值。

本文结构安排如下:第二部分是从国家和省级两个层面对中央政府的攫取与援助之手进行度量,然后提出四个研究假说。第三部分是构造了被解释变量为税收占GDP比重的动态面板计量模型来检验四个假说。第四部分是计量分析。在这个部分,我们发现的四个假说都通过了检验,此外还发现在税收净流出地区和净流入地区,渠道的相对重要性有明显差别。最后是结论性评论。

二、攫取与援助之手:度量与研究假说

(一)国家层面的度量

1.名义与真实攫取之手

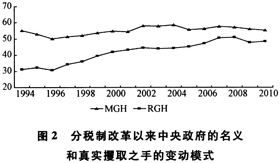

分税制改革实质上是以中央税收集中为特征的改革,为了度量中央政府税收集中的程度,我们区分了名义攫取之手和真实攫取之手。遵循Oates(1985)、汤玉刚(2011)和陈志勇、陈莉莉(2011),名义攫取之手(用MGH表示)衡量的是中央政府在分税制改革中表面上占有国家总税收的程度,即MGH=中央税收/总税收。真实攫取之手(用RGH表示)衡量的是中央政府在分税制改革中实际占有国家总税收的程度,即RGH=(中央税收+地方上解-税收返还)/总税收。值得指出的是,我们度量的真实攫取之手与汤玉刚(2011)有点差别,他用(中央税收-税收返还)/总税收来表示。我们之所以在分子上还加上地方上解,有两点考虑:第一点是与财政部在2009年所做出的调整一致,即2009年及以后中央政府给地方的税收返还是扣掉地方上解后的净税收返还。如果用这个净税收返还替换汤玉刚(2011)公式中的税收返还,那么就不难得出现在的这个修正公式。第二点实际上是对这个公式合理性的一个解释。分税制改革本身既体现了中央政府对地方政府的妥协,又体现了地方政府对中央政府的妥协,前者表现为税收返还,后者表现为地方上解。因此,在分税制改革中,中央政府税收集权的真实程度应是这个修正公式。根据这两个公式,我们做出了分税制改革以来中央政府的名义和真实攫取之手的时间变动模式,见图2。

2.名义与真实援助之手

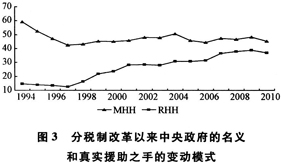

同样,对于援助之手,也有名义与真实之分。遵循袁飞等(2008)和范子英、张军(2010b),名义援助之手(用MHH表示)衡量的是中央政府表面上为地方政府支出援助的程度,即MHH=含税收返还的中央补助/本级地方财政支出。遵循范子英、张军(2010b),真实援助之手(用RHH表示)衡量的是中央政府实际上为地方政府支出援助的程度,即RHH=不含税收返还的中央补助/本级地方财政支出。根据这两个公式,给出分税制改革以来中央政府的名义和真实援助之手的时间变动模式,见图3。

图2和图3显示了分税制改革以来,中央政府攫取之手、援助之手的变动模式。我们发现:(1)真实攫取之手与援助之手都比名义攫取之手与援助之手的力度低,这一点在分税制改革后的早期尤其明显;(2)真实攫取之手与援助之手呈现出比名义值更显著的上升态势。

(二)省级层面的度量(1995—2007)

1.名义与真实攫取之手

根据名义与真实攫取之手的计算公式,为了计算出分省数值,必须要有以下原始数据:(1)分省的总税收;(2)分省的中央级税收;(3)分省的税收返还;(4)分省的地方上解。第(3)和(4)项数据可以从《地方财政分析资料》(2004)、《地方财政统计资料》(2005—2007)和《中国财政年鉴》(1996—2008)中直接获得③,而对于第(1)和(2)项,通过相关的计算也能获得。

先看分省的总税收。尽管《中国税务年鉴》(1996—2008)提供了全国税务局在各省征到的税收,但是有三点需要引起注意。第一,中国有5个税收单列市,分别是宁波、青岛、深圳、大连和厦门,这些市的税收数据并没有包含在相应的省级数据中,所以在利用《中国税务年鉴》时,要将其加上。第二,1996年《中国税务年鉴》并没有直接提供1995年全国税务局在各省征到的税收,而只提供了国税和地税在各省征收到的税收数据。为得到全国税务局分省的税收数据,要合并国税和地税的数据。第三,全国税务局并不征收农业各税,为了获得更为真实的分省总税收,我们还需要加上财政部门征收到的农业各税的数据。《中国财政年鉴》(1996—2008)在分省财政一般预算收支决算总表中提供了农业各税的数据,其中农业各税主要包括农业税、农业特产税、牧业税、耕地占用税和契税等(李永友、沈玉平,2010)。

再看分省的中央级税收。尽管《中国税务年鉴》(2001—2008)提供了2000—2007年间分省的扣除出口退税后的中央级税收数据,但是同样需要注意的是要将5个单列市的中央级税收合并到相应的省份中。对于1995—1999年的中央级税收,可以用各省含农业税的总税收减掉各省地方级税收间接得到,其中地方级税收可以通过加总《中国财政年鉴》(1996—2000)中分省财政一般预算收支决算总表中的相关税种项获得。

最后将以上数据代入公式,就可得到中央在各省的名义攫取之手(用Mgh表示)与真实攫取之手(用Rgh表示)的力度。

2.名义与真实援助之手

根据名义与真实援助之手计算公式,为了计算出分省的值,必须要有以下原始数据:(1)含税收返还的中央补助;(2)税收返还;(3)本级地方政府支出。第(2)项数据已有,第(1)和(3)项数据可从《中国财政年鉴》(1996—2008)中省级政府收支决算表中获取。将以上数据代入公式,就可得到中央在各省的名义援助之手(用Mhh表示)与真实援助之手(用Rhh表示)的力度。

(三)研究假说

1994年分税制改革后,中央政府的真实攫取之手力度不断提升,地方政府理应降低其发展地方经济与培育税源的积极性(Weingast,2000),但事实则恰恰相反,中国地方政府仍有很强的激励发展地方经济,新近发展起来的新税收集权假说(曹广忠等,2007;陶然等,2009;汤玉刚和苑程浩,2010;Su et al.,2012;张军,2012;Zhang,2012)对此做了非常好的解释。首先,该假说认为,税收集权给地方政府造成的财政压力塑造了地方政府财政收入最大化的目标。给定要素流动,税收集权将激励追求财政收入最大化的地方政府为“资本”而展开“蒂伯特”式的横向竞争,以便大力发展制造业。④对于地方政府而言,制造业的快速发展不仅带来了稳定持久的增值税和企业所得税等直接收益,而且还带来大量的营业税和高额的土地出让收入等间接收益,其中间接收益的取得得益于制造业的发展对于商业和房地产等服务业发展的强大溢出效应。

其次,该假说认为,税收集权还将激励追求财政收入最大化的地方政府大力发展房地产这个高税行业。这是因为营业税税基是第三产业(不含批发和零售业)以及第二产业中的建筑业(陈志勇、陈莉莉,2011),而营业税九大税目中,建筑业和销售不动产业属于两个不同税目,这样会对建筑收入存在双重征税(吕冰洋、郭庆汪,2011),所以为独享更多的营业税收入,地方政府必然更渴望最大限度地扩大营业税税基,而大力发展同样具有强大溢出效应的房地产业无疑是不错的选择。

最后,该假说认为,税收集权还激励地方政府努力提高作为其主要税种的营业税的征管效率,其中一个很重要的原因是在于,作为营业税主要课税对象的服务业不像制造业那样具有流动性,地方政府有很强的激励将其充分征收。值得一提的是,税收集权不只是提高了地方政府的税收征管效率,实际上也极大地提高了中央政府的税收征管效率(汤玉刚、苑程浩;2010)。根据第一派的研究,我们可以推知,税收集权即使无法激励地方政府大力发展高税行业,也完全可以通过激励中央和地方政府提高税收征管效率的总水平来导致税收超GDP增长。但是,该假说提醒我们,税收征管效率具有边际收益递减性质,如果不考虑地方政府大力发展高税行业这一渠道,无法很好地解释中国税收持续超GDP增长现象。然而新税收集权假说并没有考虑到中央政府援助之手的影响。如果说中央政府的攫取之手导致地方政府巨大的增收压力的话,那么中央政府所伸出的援助之手无疑会缓解其攫取之手所造成的压力。这意味着中央政府的攫取之手对中国税收超GDP增长的正向激励效应将受到其援助之手的抑制。由此我们提出如下假说:

假说1:中央政府的攫取之手对税收占GDP比重的正效应会随其援助之手而减弱。

如果区分税收净流出地区和净流入地区,假说1会有何不同呢?我们认为可能有两个重要的差别。第一,相比于净流出地区,中央政府的攫取之手导致净流入地区的地方政府增收压力更大,结果必然倒逼净流入地区的地方政府投入更大的努力去提高税收征管效率和推动高税产业的发展,因此在净流入地区,中央政府的攫取之手对税收占GDP比重的正边际效应就会更大。第二,相比于净流入地区,中央政府对于净流出地区的援助很有限,所以在净流出地区,中央政府的援助之手在缓解其攫取之手给地方政府所造成的压力方面效果可能并不显著。由此,我们提出如下假说:

假说2:相比于税收净流出地区,中央政府的攫取之手对税收占GDP比重的正边际效应在税收净流入地区要大,且会随其援助之手而显著减弱。

最新研究发现,中国中央政府的转移支付具有粘蝇纸效应,即转移支付的改善会刺激地方财政支出规模过度膨胀(付文林、沈坤荣,2012;范子英、张军,2010a;李永友、沈玉平,2009)。原因至少有两点:(1)一些国别与跨国研究都表明,中央对地方的转移支付作为分权治理中中央政府实施宏观调控的重要工具,本身在提高中央控制能力的同时,也诱致了地方政府的道德风险,弱化了地方政府的财政纪律,结果是政府支出和债务规模膨胀,甚至宏观经济不稳定(Goodspeed,2002;Rodden,2002)。(2)财政幻觉。地方政府由于无法获得充分的信息,无法得知公共品的边际成本,于是只能用公共品的平均成本来代替边际成本,而转移支付虽然不改变公共品的边际成本,但是显著降低了其平均成本,于是最终的公共品供给就超过了按照边际收益与边际成本相等原则确定的水平(Cogan,1986)。不仅如此,现有研究还发现,中国中央政府的转移支付还具有可替换效应,即转移支付的改善会刺激地方政府将更多的资金投向基本建设而非科教文卫支出(付文林、沈坤荣,2012)。究其原因,他们认为是晋升激励和不规范的转移支付制度。然而,实际上,新税收集权假说也可以对此进行解释,这是因为面对一个不规范的转移支付制度,地方政府为最大化其财政收入,理性的选择当然是选择一个偏向于基本建设的财政支出结构。考虑到这样的支出结构有助于高税行业的发展,由此不难推断,当过度膨胀的财政支出更多地被用于基本建设时,中央政府的援助之手必将导致一个更高的税收占GDP的比重。

除通过推动高税行业的发展,中央政府的援助之手还通过提高税收征管效率来增加税收占GDP的比重。一方面,如前所述,中央政府的援助之手所诱致的财政支出过度膨胀不可避免地导致地方政府背负过多的政府债务,尽管地方政府可以求助于中央政府,但是总有限度,所以地方政府责令地税局提高税收征管效率就顺理成章了。另一方面与中国转移支付体系有关。袁飞等(2008)认为,现有的转移支付体系中起主导地位的还是透明度较差、随意性强的专项转移支付。而地方政府要想获得专项转移支付,就必须配套相应的资金。为了筹集这些资金,地方政府就需要有更高的税收努力(李永友、沈玉平,2009)。由此,我们提出如下假说:

假说3:中央政府的援助之手对税收占GDP比重的正效应会随其攫取之手而减弱。⑤

同样,如果区分税收净流出地区和净流入地区,假说3会有何不同呢?我们认为可能也有两个很重要的差别。第一,相比于净流入地区,在净流出地区的地方政府明白,中央政府对其的援助实际上相当有限,所以他们不会像净流入地区的地方政府那样过度扩张财政支出,特别是基础设施支出。而且,他们也不会像净流入地区的地方政府那样因此而背负债务而被迫提高税收征管效率。第二,相比于净流入地区,净流出地区的地方政府更容易筹集到专项转移支付的配套资金,因而其税收努力水平更低。由此,我们提出如下假说:

假说4:相比于税收净流出地区,中央政府的援助之手对税收占GDP比重的正效应在税收净流入地区更显著,且会随其攫取之手而显著减弱。

三、模型与数据

(一)模型设定

为了检验假说1和3,我们构造如下的动态面板计量模型:⑥

其中Tshareit是税收占GDP比重,Tshareit-1是滞后一年的税收占GDP比重,Rghit是真实攫取之手,Rhhit是真实援助之手,Rghit*Rhhit是真实攫取之手和真实援助之手的交互项,Xit是控制变量集,包含现有文献中常提到的Pgdp(人均实际GDP),Popbonus(人口红利),Popbonus2(人口红利的平方),Privatization(民营化),Urban(城市化),Open(开放度),Inflation(通货膨胀率)等⑦,ui是不可观测的省际效应,ut是年度虚拟变量,εit是误差项。

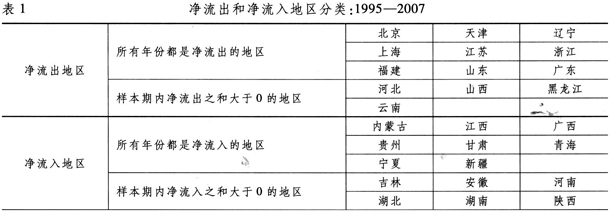

为了检验假说2和4,我们有必要先定义税收净流出地区和净流入地区。税收净流出=真实税收流出-真实税收流入=中央税收+地方上解-含税收返还的中央补助收入,其中真实税收流出=中央税收+地方上解-税收返还,真实税收流入=不含税收返还的中央补助收入。如果某地区所有年份税收净流出大于0或样本期内净流出之和大于0,则该地区为税收净流出地区,我们令Flowit=1,否则为0;如果某地区所有年份税收净流出小于0或样本期内净流入之和大于0,则该地区为税收净流入地区,我们令Inflowit=1,否则为0。然后我们将这两个虚拟变量分别乘以式(1)中的核心解释变量并放入(1)式中,我们就可识别分地区的情况。

表1是净流出和净流入地区的分类,从表中我们可知,与净流出地区相比,净流入地区更落后一些。通过观察净流出入地区在真实攫取之手和援助之手方面的基本情况,我们发现:(1)两个地区的真实攫取之手基本上都呈持续上升的态势,不过净流入地区的上升趋势更快;净流出地区的真实攫取之手的力度要明显高于净流入地区。(2)两个地区的真实援助之手也都呈现持续上升的态势,不过净流入地区的上升趋势更快。特别地,相比于净流入地区,中央政府对净流出地区的真实援助之手的力度非常之低。这肯定会产生不同的激励效应,具体见假说2和4的讨论。

(二)渠道检验

前面假说中提到,税收征管效率和高税行业的发展是其两个重要渠道,但到底哪个更重要?为了考证这一问题,我们想到了Acemoglu et al.(2003)识别渠道的方法。在应用这个方法之前,我们还需找到至少一个渠道的代理变量。考虑到税收征管效率面临严重的度量问题(王剑锋,2008;吕冰洋、郭庆旺,2011;周黎安等,2011),我们试图借鉴现有文献的讨论来为“高税行业的发展”这一渠道寻找一个相对合适的代理变量。据我们所知,现有文献常提起的“高税行业的发展”的原出处是曹广忠等(2007)的文章。该文章的一个主要观点是地方政府大力发展第二和第三产业,特别是工业(或制造业)和房地产业,导致三大主体税种(增值税、营业税和企业所得税)的超GDP增长,进而导致税收超GDP增长。在随后的一篇文章中,陶然等(2009)意识到地方政府在大力发展制造业中所获好处不仅限于制造业投产后所产生的较稳定的增值税收入,而且还包括本地制造业发展对服务业部门的推动及与之相关的营业税和土地等收入。他们将后者称为制造业发展的“溢出效应”。然而,实际上被曹广忠等(2007)所强调并为陶然等(2009)重点分析过的房地产业的发展也会产生显著的溢出效应,即它不仅能带动制造业的发展,而且还能带动建筑业及其它服务业部门的发展并由此派生出更多的税收收入。至此,这些文献提醒我们,为更好地度量“高税行业的发展”这一渠道,我们不能只考虑制造业和房地产业这两个高税行业本身,还应考虑这两个行业彼此间的相互作用及其对建筑业和服务业部门强大的溢出效应。那么哪一个指标能较好满足这两点呢?我们认为非农产业化(即二、三产业增加值之和与农业增加值之比)应是一个不错的选择。

当我们确定好非农产业化(Pnonagri)这一指标后,就可应用Acemoglu et al.(2003)的方法了。具体而言,我们可以先将Pnonagri放进(1)式,然后观察Rghit,Rhhit和Rghit*Rhhit的显著性与系数的变化,并根据如下规则来对两个渠道的相对重要性进行讨论。

1.如果这些变量由显著变为不显著,或其显著性和(或)系数有明显的下降,而Pnonagri显著,那么Pnonagri是其作用于税收占GDP比重的一个主要渠道(primary channel)。

2.如果这些变量显著而Pnonagri不显著,那么Pnonagri不是其作用于税收占GDP比重的一个渠道。在此情形下,这些变量只能通过其它渠道(如提高税收征管效率)起作用。

3.如果这些变量和Pnonagri都显著,且前者的显著性和系数并没有明显的下降,那么这些变量作用于税收占GDP比重的主要渠道是税收征管效率的提高而非Pnonagri。

四、计量结果分析

(一)攫取之手、援助之手与中国税收超GDP增长

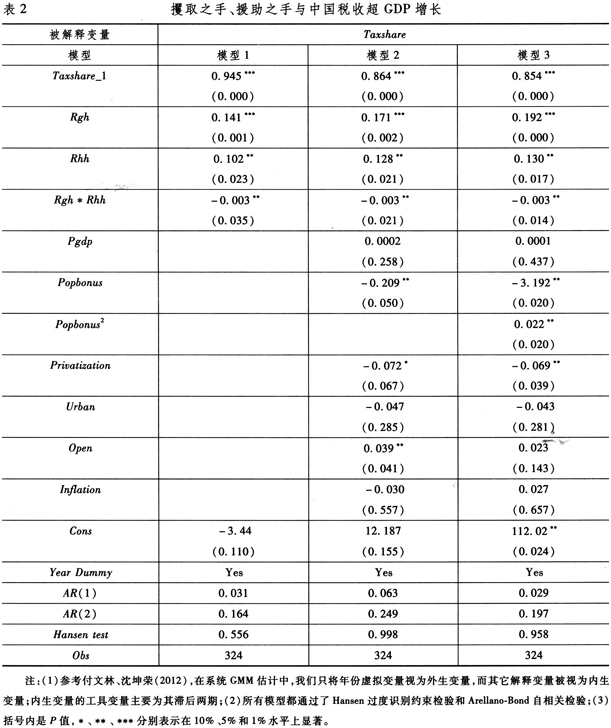

表2是用系统GMM方法估计(1)式的结果。模型1是未引入控制变量集的结果,我们发现:(1)被解释变量的滞后1期具有小于1的显著正系数,这表明中国税收占GDP比重具有收敛性质;(2)真实攫取之手(Rgh)和真实援助之手(Rhh)具有显著正的直接效应,而真实攫取之手和真实援助之手的交互项(Rgh*Rhh)具有显著的负效应,这意味着假说1和3得到证实。

模型2在模型1的基础上引入了控制变量,以便考察模型1的稳健性。我们发现模型1的结果相当稳健。对于控制变量,我们发现:(1)人均实际GDP(Pgdp)为正,但不显著。曹广忠等(2007)发现显著为负。(2)人口红利(Popbonus)具有显著的负效应,这似乎与吕冰洋、郭庆旺(2011)的假说不一致。他们认为总人口中的劳动年龄人口越高(即人口红利),税收增长得越快。其背后的逻辑是,一方面,人口红利会导致低的劳动力报酬和高的企业利润率,进而导致企业所得税快速增长,另一方面,人口红利会提高整个经济的储蓄率,使得“高储蓄——高投资——高增长”的增长过程得以持续。在具有税收放大器功能的间接税设计下,人口红利会通过高投资诱导出高的间接税增长。(3)民营化(Privatization)会对税收占GDP的比重产生显著的不利效应。一个可能的解释是,尽管民营经济有利于经济成长,但由于其企业规模相对较小,财务制度缺乏规范,监管难度大(周黎安等,2011),因而其税收增长的速度赶不上GDP的增长速度,从而导致税收占GDP比重的下降。(4)城市化(Urban)的系数为负,但不显著,这与Oates(1985)的发现一致。(5)开放度(Open)的系数显著为正,这与较多文献一致(Leuthold,1991;Davoodi&Grigorian,2007)。(6)通货膨胀率(Inflation)为负但不显著,这与Davoodi&Grigorian(2007)发现一致。周黎安等(2011)发现为正,但不显著。

模型3在模型2的基础上再引入了人口红利的平方(Popbonus2),我们猜测被解释变量与人口红利很可能存在非线性关系。我们发现:(1)核心解释变量依然稳健。(2)税收占GDP比重与人口红利呈现U型关系,其临界点为72.55%。这表明,在我们的样本中,当人口红利大于72.55%时,吕冰洋、郭庆旺(2011)的假说才成立。(3)对于其它控制变量,除开放度变得不再显著外,其它没有根本性变化。

根据以上分析,我们可知,我们所提的假说1和3得到了很好的验证。进一步,基于模型3,还得到如下有趣的发现:(1)当真实援助之手(Rhh)<64%时,中央政府提高真实攫取之手的力度会有助于提高税收占GDP比重,反之则降低。[8]这表明,中央政府要想发挥好攫取之手对于地方政府的正面激励效应,一定要控制好对地方政府援助之手的力度。观察数据结构,我们发现中央政府的援助之手有5.13%的观察值落在不利于真实攫取之手发挥正面激励效应的区间内。(2)当真实攫取之手(Rgh)<43.33%时,中央政府提高真实援助之手的力度会有助于提高税收占GDP比重,反之则降低。这表明,中央政府要想发挥好援助之手对于地方政府的正面激励效应,一定要相应控制好对地方政府的攫取之手的力度。观察数据结构,我们发现中央政府的攫取之手有23.65%的观察值落在不利于真实援助之手发挥正面激励效应的区间内。(3)根据核心解释变量的系数、核心解释变量1996年和2007年的均值和税收占GDP比重,我们可以推算出核心解释变量对税收占GDP比重提高的贡献度为51.76%。[9]

(二)攫取之手、援助之手与中国税收超GDP增长:渠道检验

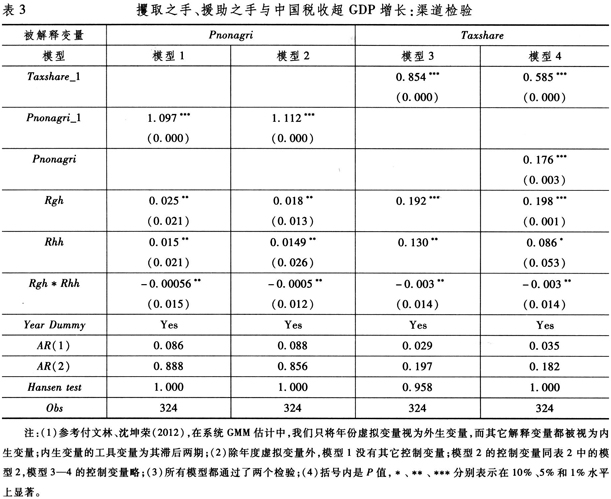

表3是渠道检验结果。模型1和2是考察核心解释变量是否对非农产业化产生显著影响。我们发现,无论有无控制变量,中央政府的攫取之手对于非农产业化的正面推动作用都会随其援助之手而显著减弱。同样,中央政府的援助之手对于非农产业化的正面推动作用也会随其攫取之手而显著减弱。这很符合我们假说背后的逻辑。进一步,我们还发现:(1)当中央政府的援助之手小于36%时,中央政府提高攫取之手的力度会有助于激励地方政府大力发展高税行业。(2)当中央政府的攫取之手小于30%时,中央政府提高援助之手的力度会有助于激励地方政府大力发展高税行业。

接下来的问题是非农产业化是否为一个比税收征管效率更为重要的渠道?为回答这一问题,我们在模型3的基础上引入了非农产业化(Pnonagri),得到模型4。我们发现,Pnonagri非常显著且为正,此外在核心解释变量方面,相比于模型3,模型4中只有援助之手(Rhh)的系数和显著性有明显的下降。根据规则,可以推断:(1)中央政府的援助之手是将非农产业化作为其推高税收占GDP比重的一个主要渠道,税收征管效率仅是次要渠道;(2)攫取之手及其与援助之手的交互项是将税收征管效率作为其提高税收占GDP比重的一个主要渠道,非农产业化仅是次要渠道。

(三)攫取之手、援助之手与中国税收超GDP增长:分地区

下面考察分地区的情形(见表4)。模型1是没引入控制变量的结果。我们发现:对于税收净流出地区而言,只有中央政府的真实攫取之手对税收占GDP比重产生预期的正冲击。交互项的符号尽管为负,但是不再显著。此外,援助之手尽管为正,但不显著。而对于税收净流入地区而言,核心解释变量的性质同全样本,并且攫取之手的系数要高于税收净流出地区的系数,这意味着假说2和4被证实。

模型2—3是引入控制变量后的结果,我们发现模型2—3关于核心解释变量的结果同模型1,这表明假说2和4得到较好的证实。考虑到模型3是一个相对完备的模型,因此我们下面将基于该模型做分析。对于税收净流出地区,真实攫取之手的力度每提高一个点,将导致税收占GDP比重提高0.183个点。对于税收净流入地区而言,当真实援助之手小于64.67%时,提高真实攫取之手的力度将导致税收占GDP比重的提高,否则导致下降。进一步看,在我们的样本中,只有4.84%的样本大于64.67。当真实攫取之手小于29.67%时,提高真实援助之手的力度将导致税收占GDP比重的提高,否则导致下降。进一步看,在我们的样本中,高达65.52%的样本高于29.67。这表明对于净流入地区而言,真实攫取之手的力度还是有比较大的问题。

最后,根据核心解释变量的分类系数、核心解释变量1996年和2007两年的分类均值和税收占GDP比重在1996年和2007年的均值,可以推算出核心解释变量对税收占GDP比重提高的贡献度为88.62%。

(四)攫取之手、援助之手与中国税收超GDP增长:渠道检验(分地区)

我们还进行了分地区的渠道检验。结果可索取。我们发现,无论有无控制变量,对于净流出地区,只有中央政府的攫取之手对非农产业化有显著的正向作用,而对于净流入地区,核心解释变量的性质同全样本。这与假说2和4背后的逻辑完全一致。进一步,对于净流入地区,我们还发现:(1)当中央政府的援助之手小于42%时,中央政府提高攫取之手的力度会有助于激励地方政府大力发展高税行业。(2)当中央政府的攫取之手小于24%时,中央政府提高援助之手的力度会有助于激励地方政府大力发展高税行业。

下面的问题是在不同的地区,两个渠道的相对重要性是否与全样本有别?观察模型3和4,我们发现,当将非农产业化引入模型3以后,在模型4中,非农产业化具有显著的正效应。与此同时,我们还发现,对于净流出地区,中央政府的攫取之手的显著性没有任何变化,且系数没有明显下降。这表明,在净流出地区,税收征管效率是中央政府的攫取之手作用于税收占GDP比重的主要渠道,非农产业化只是次要渠道。对于税收净流入地区,中央政府的攫取之手及其与援助之手的交互项的显著性有明显的下降,且系数有较大的下降。这表明,在净流入地区,非农产业化是其作用于税收占GDP比重的主要渠道,税收征管效率是次要渠道,这与净流出地区有明显的差异。此外,中央政府的援助之手变得不再显著,且系数有非常明显的下降。这也表明,在净流入地区,非农产业化同样是中央政府另一只手(即援助之手)作用于税收占GDP比重的主要渠道,税收征管效率是次要渠道。这意味着,在税收净流入地区,无论是中央政府的攫取之手还是援助之手,在提高其税收占GDP方面都主要通过大力发展高税行业来实现。

五、结论性评论

分税制改革后,中央政府采取了攫取与援助两只手来治理整个中国经济,然而这种治理模式并不怎么被看好。比如,一些经济学家就认为中央政府的攫取之手势必会降低地方政府发展经济与培育税源的积极性,而援助之手又会导致道德风险问题,最佳的治理模式应是支出责任和收入权力同时下放(Weingast,2000;Careaga&Weingast,2002)。可是,考虑到中国是一个发展极不平衡的大国,那些适用于较为均衡发展的国家的高度分权的治理模式就不怎么适用于中国,否则必然危及中国的政治与经济稳定(Boadway&Tremblay,2012;王绍光,2002)。因此,中央政府选择两只手治理模式肯定是经过慎重权衡的结果。问题是这样的治理模式果真导致中国地方政府无心发展经济与培育税源吗?基于新税收集权假说和粘蝇纸假说,我们提出了四个假说来对“中国税收持续超GDP增长”之谜进行了深入的剖析。基于被证实的四个假说,答案显然是否定的,即尽管两只手治理模式有许多问题,但是对于中国高税行业的发展及其税收超GDP增长现象而言总体上都还表现为积极的正面推动作用。具体而言,第一,尽管两只手有时会相互抑制,但是两只手治理模式对于中国税收持续超GDP增长现象具有正向推动作用,而且其解释力至少为52%。第二,尽管在提高税收净流出地区的税收占GDP比重方面,主要渠道是税收征管效率而非高税行业的发展,但是两只手治理模式的确调动起了地方政府大力发展高税行业的积极性。第三,与税收净流出地区不同,在提高税收净流入地区的税收占GDP比重方面,两只手治理模式是将高税行业的发展而非税收征管效率的提高作为其主要渠道的。

尽管我们发现两只手治理模式总体上有非常积极的正面作用,但是也应看到,该模式的确存在不少的问题,需要加以完善。一是制度方面。虽然政府之间的激烈竞争有助于约束政府的行为(Oates,2008),并因此提高援助资金的配置效率和技术效率,但是不规范、不透明、无很好监督的援助之手制度势必会降低援助效率(Boyne,1996;Weingast,2000;袁飞等,2008;范子英、张军,2010a;付文林、沈坤荣,2012;李永友、沈玉平,2009,2010)。因此,构造一个良好的援助之手制度也是确保援助效率的重要保障。二是两只手的匹配方面。对于税收净流入地区,如果中央政府将援助之手和攫取之手的真实力度分别控制在42%和24%以下,那么提高两只手的力度不仅有利于推动高税行业的发展,而且还有利于促进税收持续超GDP增长。如果中央政府将援助之手的真实力度控制在42%和65%之间,而将攫取之手的真实力度控制在24%和30%之间,那么提高两只手的力度虽都有利于促进税收持续超GDP增长,但是并不利于地方政府推动高税行业的发展。这意味着为更好地提升两只手模式在税收净流入地区的治理效果,中央政府应将两只手的力度控制在合理的区间之内,因为两只手在该地区存在着明显的彼此抑制现象。而对于税收净流出地区,考虑到两只手并不存在明显的彼此抑制,因此中央政府只要通过改进援助之手制度就可进一步提升两只手模式在该地区的治理效果。

本研究为复旦大学“985工程”三期整体推进社会科学研究项目“经济转型中的政府与市场:自发秩序与国家治理”的阶段成果。张军感谢复旦大学的慷慨资助。此外,本研究还得到教育部人文社会科学重点研究基地重大项目“发展战略、金融结构与经济结构调整:理论与实证”(12JJD790009)、浙江省社科规划“之江青年课题研究”(11ZJQN043YB)、浙江省自然科学基金杰出青年项目(LR12G03001)、中央高校基本科研业务费专项资金、浙江大学基本科研业务费专项资金、浙江大学优秀青年教师资助计划的资助。本文是压缩版,若需要原始版,可向我们索取。作者感谢匿名审稿人给予的非常宝贵的建设性意见,同时也感谢李永友教授在数据方面的有益指点。文责自负。

①曹广忠等(2007)的被解释变量为财政总收入占GDP比重,严格说来他们是在考察财政收入为何超GDP增长,而非总税收为何超GDP增长。王剑锋(2008)和周黎安等(2011)的被解释变量是税收,他们是在考察中国的税收为何增长,而非总税收为何超GDP增长。

②Gupta(2007)在其稳健性分析时使用了动态模型。

③值得一提的是,中国5个税收单列市1997年的含税收返还的中央补助收入和地方上解数据并没有包含在该年相应的省级数据中。此外,2002年甘肃的含税收返还的中央补助收入数据有误。我们通过对比《地方财政分析资料》(2004)和《中国财政年鉴》发现了上述问题,并进行了纠正。

④值得指出的是,一些学者(陶然等,2009;Su et al.,2012)认为这里的财政收入最大化模型要优于晋升和政治锦标赛模型(Li&Zhou,2005)。不过张军(2012)发现,就官员的策略性选择而言,官员在两个模型中的选择其实是一致的。

⑤根据假说1,攫取之手与援助之手的交互项为负,所以假说2中的“减弱”是显而易见的。当然,这里也可给出一个合理的经济解释,即如果地方政府意识到中央政府的援助并不纯粹是无偿的,而是部分有偿的(即中央政府的攫取部分),那么地方政府支出规模的过度膨胀将会有所收敛。

⑥我们发现利用名义攫取之手和援助之手的数据的计量结果都不显著,所以为节省篇幅,以下只使用两只手的真实数据。

[7]遵循吕冰洋、郭庆旺(2011),用劳动年龄人口占总人口的比重(%)表示人口红利。遵循罗长远、张军(2009),用非国有部门的就业占比(%)表示民营化。遵循陆铭、陈钊(2004),用非农业人口占总人口的比重(%)表示城市化。遵循现有文献的一般做法,用进出口之和占GDP比重(%)表示开放度,用CPI的增长率(%)表示通货膨胀。

[8]我们根据模型设定(1)讨论了临界值的算法。读者若有需要,可向我们索取。

[9]遵循白重恩、钱震杰(2009),我们可以先根据核心解释变量1996年和2007这两年的均值算出核心解释变量在这两年间的变动量,然后再乘以核心解释变量各自的系数算出核心解释变量的贡献量。最后,用这个贡献量除以被解释变量(即税收占GDP比重)在这两年间的均值变动量,就可以算出核心解释变量的贡献度。

参考文献

白重恩、钱震杰,2009:《国民收入的要素分配:统计数据背后的故事》,《经济研究》第3期。

曹广忠、袁飞、陶然,2007:《土地财政、产业结构演变与税收超常规增长——中国“税收增长之谜”的一个分析视角》,《中国工业经济》第12期。

陈志勇、陈莉莉,2011:《财税体制变迁、“土地财政”与经济增长》,《财贸经济》第12期。

崔兴芳、樊勇、吕冰洋,2006:《税收征管效率提高测算及对税收增长的影响》,《税务研究》第4期。

范子英、张军,2010a:《粘纸效应:对地方政府规模膨胀的一种解释》,(中国工业经济》第12期。

范子英、张军,2010b:《财政分权、转移支付与国内市场整合》,《经济研究》第3期。

付文林、沈坤荣,2012:《均等化转移支付与地方财政支出结构》,《经济研究》第5期。

高培勇,2006:《中国税收持续高速增长之谜》,《经济研究》第12期。

贾康、刘尚希、吴晓娟、史兴旺,2002,《怎样看待税收的增长和减税的主张》,《管理世界》第7期。

李永友、沈玉平,2009:《转移支付和地方财政收支决策——基于省级面板数据的实证研究》,《管理世界》第11期。

李永友、沈玉平,2010:《财政收入垂直分配关系及其均衡增长效应》,《中国社会科学》第6期。

陆铭、陈钊,2004:《城市化、城市倾向的经济政策与城乡收入差距》,《经济研究》第6期。

罗长远、张军,2009:《劳动收入占比下降的经济学解释——基于中国省级面板数据的分析》,《管理世界》第5期。

吕冰洋、郭庆旺,2011:《中国税收高速增长的源泉:税收能力和税收努力框架下的解释》,《中国社会科学》第2期。

汤玉刚、苑程浩,2010:《不完全税权、政府竞争与税收增长》,《经济学(季刊)》第10卷第1期。

汤玉刚,2011:《财政竞争、土地要素资本化与经济改革——以国企改制过程为例》,《财贸经济》第4期。

陶然、陆曦、苏福兵、汪晖,2009:《地区竞争格局演变下的中国转轨:财政激励和发展模式反思》,《经济研究》第7期。

王剑锋,2008:《中央集权型税收高增长路径:理论与实证分析》,《管理世界》第7期。

王绍光,2002:《中国财政转移支付的政治逻辑》,《战略与管理》第3期。

袁飞、陶然、徐志刚、刘明兴,2008:《财政集权过程中的转移支付和财政供养人口规模膨胀》,《经济研究》第5期。

张军,2012:《理解中国经济快速发展的机制:朱镕基可能是对的》,《比较》第6期(总第63辑)。

周黎安、刘冲、厉行,2011:《税收努力、征税机构与税收增长之谜》,《经济学(季刊)》第11卷第1期。

Acemoglu, D., J. A. Robinson, Y. Y. Thaicharoen, and S. Johnson, 2003,“Institutional Causes, Macroeconomic Symptoms:Volatility, Crises and Growth”, Journal of Monetary Economics, 50(1), 49—123.

Boadway, R.,and J. F. Tremblay,2012,“Reassessment of the Tiebout Model”, Journal of Public Economics,96(11—12), 1063—1078.

Boyne, G. A.,1996,“Competition and Local Government:A Public Choice Perspective”, Urban Studies,33(4—5),703—721.

Brennan, G., and J. M. Buchanan,1980, The Power to Tax:Analytical Foundations of a Fiscal Constitution, Cambridge University Press./Careaga, M.,and B. R., Weingast,2003,“Fiscal Federalism, Good Governance, and Economic Growth in Mexico”, in Dani Rodrik(eds.), In search of Prosperity:Analytic Narratives on Economic Growth, Princeton University Press.

Davoodi, H. R., and D. A. Grigorian,2007,“Tax Potential vs. Tax Effort:A Cross-Country Analysis of Armenia’s Stubbornly Low TaxCol1ectlon”, IMF Working Paper.

Goodspeed, T. J., 2002,“Bailouts in a Federation”, International Tax and Public Finance,9(4),409—421.

Gupta, S.,2007,“Determinants of Tax Revenue Efforts in Developing Countries”, IMF Working Paper.

Huang, B. H.,and K. Chen, 2012,“Are Intergovernmental Transfers in China Equa1izing?”, China Economic Review, 23(3),534—551.

Leuthold, J., 1991,“Tax Shares in Developing Economies:A Panel Study”,Journal of Development Economics,35(1), 173—185.

Li, H. B., and L. A. Zhou, 2005,“Political Turnover and Economic Performance:The Incentive Role of Personnel Contro1 in China”, Journal of Pubic Economics, 89(9—10), 1743—1762.

Logan, R. R.,1986,“Fiscal lllusion and the Grantor Government”, Journal of Political Economy,94(6),1304—1318.

0ates,W. E., 1985,“Searching for Leviathan:An Empirical Study”, American Economic Review,75(4),748—757.

0ates, W. E., 2008,“0n the Evolution of Fiscal Federalism:Theory and Institutions”, National Tax Journal, 61(2), 313—334.

Rodden, J., 2002,“The Dilemma of Fiscal Federalism:Grants and Fiscal Performance around the World”, American Journal of Political Science, 46(3), 670—687.

Su, F. B., R. Tao, X. Lu, and M. Li, 2012,“Local Officials’Incentives and China’s Economic Growth:Tournament Thesis Reexamined and Alternative Explanatory Framework”, China&World Economy, 20(4), 1—18.

Wallis, J. J.,and W. Oates, 1988,“Does Economic Sclerosis Set in with Age?An Empirical Study of the Olson Hypothesis”, Kyklos,41(3),397—417.

Weingast, B.,2000,“The Theory of Comparative Federalism and the Emergence of Economic Liberalization in Mexico, China, and India”, Memo.

Zhang, J., 2012,“Zhu Rongji Might Be Right:Understanding the Mechanism of Fast Economic Development in China”, World Economy,35(12), 1712—1732.