一、三季度工业经济形势

三季度工业运行受到极端天气、新冠肺炎疫情反弹、缺电限电等短期因素干扰,且疫情影响较上半年更广更深,导致三季度工业经济多项指标增速有所回落,但稳中有进的恢复态势没有发生改变。同时,三季度工业还传达出了积极信号和亟需解决的问题:积极信号是高技术和装备制造业表现出良好态势,新动能引领作用逐渐增强;亟需解决的问题有二,一是供需两侧双双受阻,原材料供应及产品交付不畅,生产周期延长,新接订单减少,二是不同规模企业表现出明显差异,相比较于大中型企业,小型企业抗风能力较差,生产经营面临多重困难。

(一)总体趋势:工业经济运行保持平稳增长,稳中有进的恢复态势没有发生改变

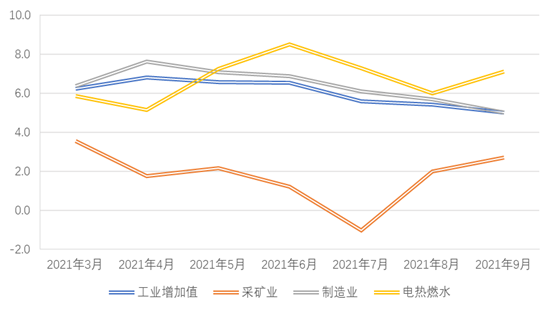

在面对部分地区发生汛情、新冠肺炎疫情反复及基数升高等不利因素下,三季度全国规模以上工业增加值同比增长4.9%,拉动经济增长1.5个百分点,两年平均增长5.2%,虽然各项数据较二季度有所下降,但总体保持了平稳增长。其中,9月份规模以上工业增加值同比实际增长3.1%,两年平均增长5.0%,环比增长0.05%。

从前三季度整体来看,全国规模以上工业增加值同比增长11.8%,两年平均增长6.4%,均快于全国GDP增速,与疫情前水平相当。分三大门类看,采矿业以及电力、热力、燃气及水生产和供应业分别增长4.7%、12.0%,两年平均增速分别为2.0%、6.3%;制造业增长12.5%,两年平均增速为7.0%。分行业看,1-9月份,41个大类行业中,有39个行业增加值同比实现增长,增长面达95.1%,超半数行业实现两位数增长。分产品看,612种工业主要产品中,有494种产品产量同比实现增长,增长面为80.7%。

图1 工业增加值两年复合同比增速(%)

数据来源:根据国家统计局公布数据计算所得

(二)一个积极信号:高技术和装备制造业表现良好,新动能推动新发展

三季度高技术制造业和装备制造业发展态势良好,增速明显快于全部规上工业,对工业增长的贡献率显著提升。同时,前三季度高技术和装备制造业增加值同比增长分别达到20.1%和16.2%,明显高于其他行业板块,增速分别快于全部规上工业8.3、4.4个百分点,对全部规上工业增长贡献率分别达44.9%、25.2%;两年平均增速分别为10.3%、12.8%,均高于疫情前同期水平4个百分点以上。

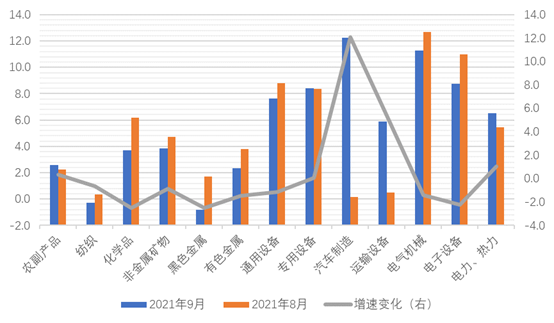

从行业看,电气机械、金属制品、通用设备、电子行业、专用设备快速增长,前三季度增速分别为21.4%、21.2%、17.1%、16.8%、15.5%,两年平均增速均在10%左右。从产品看,前三季度新动能产品增速明显,工业机器人、太阳能电池、智能手表等体现新动能的产品同比增速均在50%以上,集成电路、微机设备等重要电子产品增长也达到43.1%、30.7%。同时,新能源汽车同比大幅增长172.5%,截至9月底产销量均超过210万辆,全球领先地位进一步巩固。

图2 9月份主要行业两年复合同比增速(%)

数据来源:根据国家统计局公布数据计算所得

同时,三季度高技术制造业和装备制造业PMI始终高于制造业总体水平。其中,9月份高技术制造业和装备制造业PMI分别为54.0%和51.8%,分别较上个月上升0.3个和0.5个百分点。从各分项指标来看,9月份高技术制造业生产指数、新订单指数和生产经营活动预期指数分别为56.3%、54.6%和60.1%,高于制造业总体6.8、5.3和3.7个百分点,显示高技术行业供需扩张较快、企业对市场发展信心较强,延续了较快增长的趋势,新动能引领作用突出。

(三)两个需解决的问题:供需两侧增长双双放缓,小型企业抗压能力较弱

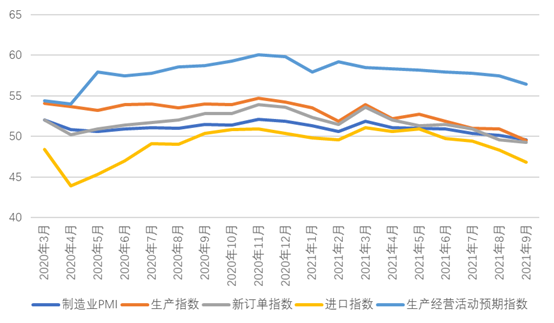

虽然三季度工业保持平稳增长,但制造业供需两端双双放缓。制造业PMI在三季度始终处于下行通道,受高耗能行业景气水平较低等因素影响,9月份更是降到荣枯线以下,回落至49.6%,比8月份下降0.5个百分点,是2020年2月新冠肺炎疫情爆发后19个月来首次进入收缩区间。然而,也应该看到,虽然只有9月份低于临界点,但制造业PMI自二季度4月份开始持续下降,表明经济下行压力逐渐加大。

图3 制造业PMI及主要分项指标走势

数据来源:国家统计局

从13个分项指数来看,生产指数、新订单指数、新出口订单指数、在手订单指数、采购量指数、进口指数、生产经营预期指数8个指标低于二季度且在三季度持续下降,9月份同二季度6月份相比,指数降幅在1.0至2.9个百分点之间;出厂价格指数、主要原材料购进价格指数2个指标在三季度出现了大幅上升,9月份同6月份相比,指数升幅分别为5.0和2.3个百分点;产成品库存指数、原材料库存指数、从业人员指数3个指标则在三季度经历了波动,9月份同6月份相比基本持平。

从上述指标变动趋势可以看出,订单类指数持续下降,反映出三季度有三分之一以上调查企业将需求不足作为最突出的困难,表明需求不足,特别是内需不足的问题已经成为阻碍制造业进一步复苏的主要问题。三季度各月份工业企业产品销售率分别为97.7%、97.8%、98.6%,同比分别下降0.7个、0.4个、0.4个百分点。与此相反的则是价格类指数继续走高,表明由非市场因素导致的结构性供求缺口仍然存在。两类指标的不同走势表明需求不足和成本上升是近期制造业企业面临的主要困难,由此导致生产指数、采购量指数、生产经营活动预期指数等生产经营活动类指标持续下降,加大了三季度制造业的下行压力。

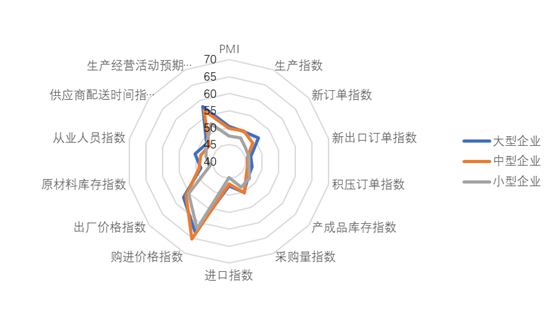

图4 不同规模企业9月份PMI及分项指标对比

数据来源:国家统计局

三季度制造业PMI走弱是由多重因素影响叠加造成的:一是南京、郑州、福建等多地先后出现新冠肺炎疫情反复,加之7-8月间经历多次区域性强降水,对企业正常生产和市场需求造成多重负面影响;二是大宗商品价格高位上升,继续挤压中下游企业利润,对部分企业的采购活动有所抑制;三是国内外需求增速趋势性放缓,企业生产积极性减弱;四是近期部分地区大规模“拉闸限电”对企业的正常生产经营以及产业链供应链稳定都造成了一定的冲击。

以企业规模划分来看,大型和中型企业抗风险能力较强,而小型企业面临的困难更为明显。三季度各月份大型和中型企业PMI分别为51.7%、50.3%、50.4%和50.0%、51.2%、49.7%,而小型企业PMI则延续了5月份和6月份的趋势,继续5个月位于临界点之下,三季度各月份分别为47.8%、48.2%、47.5%。同时,对比生产指数、新订单指数、采购量指数、生产经营活动预期指数等分项指标,三季度小型企业在上述指标方面要明显落后于大型和中型企业。当前小型企业生产经营面临原材料成本高涨、资金紧张以及市场需求不足等多重困难。

二、三季度服务业形势

与工业运行相类似,三季度服务业同样受到部分地区汛情、新冠肺炎疫情等多重不利因素干扰,增速虽有所放缓,但仍呈现稳定恢复态势,发展动能逐渐活跃,服务贸易增势良好,市场信心不断提振。同时,短期负面冲击造成行业间两极分化态势明显,但也推动了服务业新动能引领作用的加强和转型升级的加快。

(一)总体趋势:增速虽有所放缓,但稳定恢复态势不变

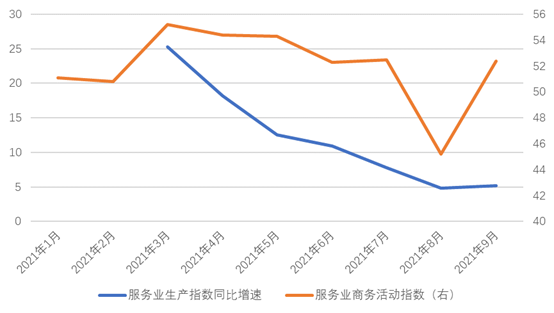

三季度,在面对诸多外部不利因素干扰下,服务业继续扮演了经济复苏“主引擎”作用,增加值实现同比增长5.4%,两年平均增长4.9%。其中,9月份数据表明,服务业已经逐渐摆脱前期负面冲击的干扰,各项指标开始迅速回升。9月份,全国服务业生产指数同比增长5.2%,比8月份加快0.4个百分点,两年平均增长5.3%,加快0.9个百分点;9月份服务业商务活动指数上升为52.4%,重返景气区间,高于8月份7.2个百分点。

今年以来,前三季度服务业增加值450761亿元,同比增长9.5%,两年平均增长4.9%。服务业增加值占国内生产总值比重为54.8%,对经济增长的贡献率为54.2%,拉动国内生产总值增长5.3个百分点。

图5 服务业商务活动指数及变化

数据来源:根据国家统计局公布数据计算所得

(二)突出特征:外部冲击造成服务业各行业间两极分化态势明显

部分服务业行业由于自身特征受外部影响较为明显,这在三季度部分地区出现汛情、新冠肺炎疫情反复的情况下表现得更为明显。从行业情况看,8月份道路运输、航空运输、住宿、餐饮、租赁及商务服务、生态保护及环境治理、文化体育娱乐等受冲击较大的行业,商务活动指数均降至临界点50%以下,业务总量明显减少;而批发、邮政、电信广播电视及卫星传输服务、货币金融服务、资本市场服务等行业则均高于54.0%,业务总量持续增长。进入9月份后,外部环境逐渐改善,前期受冲击较为严重的铁路运输、航空运输、住宿、餐饮、生态保护及环境治理等行业商务活动指数,在9月份均大幅回升至临界点以上,业务总量呈现出较为明显的恢复性增长。9月份,在调查的21个行业中,商务活动指数位于扩张区间的行业从8月份的7个增加至16个。

(三)两个积极信号:服务业新动能引领作用继续增强,转型升级加快

虽然汛情和新冠肺炎疫情反复对部分服务业行业造成了显著负面影响,但也加强了新动能引领服务业增长的趋势。9月份,信息传输、软件和信息技术服务业,金融业生产指数同比分别增长15.9%和4.8%,两年平均分别增长16.0%和6.6%,合计拉动当月服务业生产指数增长2.3个百分点,对当月服务业生产指数贡献率达44.2%。而前三季度,信息传输、软件和信息技术服务业,金融业增加值同比分别增长19.3%和4.5%,两年平均分别增长17.6%和5.7%,合计拉动服务业增加值增长2.0个百分点。另一方面,在新冠肺炎疫情防控常态化下,服务业转型升级步伐加快,大数据、人工智能等新技术广泛渗透,直播电商、短视频电商、社区团购等新业态新模式快速发展。前三季度实物商品网上零售额同比增长15.2%,两年平均增长15.3%,占同期社会消费品零售总额的比重为23.6%。

三、工业服务业趋势预测

(一)工业复苏趋势预测

汛情和新冠肺炎疫情反复、原材料价格上涨、能源供给紧张、芯片短缺等因素是导致三季度工业复苏有所放缓的主要原因。进入四季度后,疫情反复、极端雨雪天气的威胁仍然存在,供暖季的到来意味着能源供给紧张的问题也依然会对企业正常生产和产业链供应链稳定形成制约,这些都加剧了工业复苏的不稳定性、不确定性。但随着一系列市场化改革和保供稳价措施的落地见效,以及企业自身通过对市场预期的改变来逐步调整生产计划,能源供需偏紧所带来的问题在四季度将得到改善,而芯片短缺对汽车产业生产的制约在四季度也将会得到缓解。因此,预计四季度工业复苏稳中有进的大趋势不会改变,供需两侧双双放缓的问题也将得到逐步改善,虽然制造业PMI仍将在短期内维持收缩态势,但在11月份后有望重回景气区间。同时,也需关注三点:一是随着供暖季的到来,电力、煤炭供需仍将持续偏紧,部分地区或仍然会出现拉闸限电的情况,建议短期内加强工业经济运行调度监测,分析行业企业面临的困难问题,各地根据自身实际情况及时出台相应政策措施;二是今冬可能出现的极端雨雪天气,将会对企业生产经营和产业链供应链稳定造成打击,建议提早做好相关准备工作,以保障极端天气出现后的供需稳定;三是当前小微企业抵御风险能力较差的问题应得到足够重视,建议通过政策引导支持小微企业保订单稳经营,避免由于年关将至所出现的资金困难等问题。

(二)服务业复苏趋势预测

三季度服务业复苏步伐放缓的原因集中于汛情和新冠肺炎疫情反复等短期外部冲击,但前期负面因素对四季度服务业增长的影响将十分有限。同时,随着国庆黄金周、“双十一”电商活动以及年底节日消费季的到来,对四季度服务业复苏和增长具有明显刺激作用。相关数据也表明市场预期看好四季度服务业走势,9月份服务业业务活动预期指数为58.9%,高于8月份1.6个百分点,其中铁路运输、航空运输、邮政快递等行业均高于65.0%。因此,预计四季度服务业在稳定恢复态势不变的情况下将加快复苏,且增速快于三季度,服务业新动能引领作用继续加强,转型升级加速,直播电商、短视频电商等新业态新模式在四季度持续亮眼表现。同时,需关注的是,如四季度继续出现新冠肺炎疫情反复、气象灾害等外部冲击,服务业不同行业间复苏走势的差异性将会继续扩大,尤其是实体商业经济、旅游业等行业遭受的损失更为明显,进一步对消费品供给、物价、就业等方面带来负面影响。

(课题负责人黄群慧 执行负责人杨耀武 课题组成员:刘洪愧、李天健、孙小雨、贺颖、周慧珺,本报告作者:李天健)

(编辑:刘益建;审校:张佶烨)