一、前三季度中国外贸形势基本情况

(一)进出口总体情况

根据海关统计数据,2021年前三季度,我国外贸进出口总额为43741.1亿美元,同比增长32.8%。其中,出口为24008.2亿美元,同比增长33.0%;进口为19732.9亿美元,同比增长32.6%,贸易差额为4,275.4亿美元。9月份当月,我国外贸进出口总额5447.2亿美元,同比增长23.3%,当月环比增长2.7%。其中,出口3057.4亿美元,同比增长28.1%,当月环比增长3.9%;进口2389.8亿美元,同比增长17.6%,增速较8月有较大回落,当月环比增长1.3%,贸易差额667.6亿美元。较8月份来看,9月份出口和进口均有微弱上升。以人民币核算,前三季度我国货物贸易进出口总值28.33万亿元人民币,比去年同期增长22.7%。其中,出口15.55万亿元,增长22.7%;进口12.78万亿元,增长22.6%。与2020年同期相比,我国外贸进出口、出口、进口分别增长23.4%、24.5%和22%。

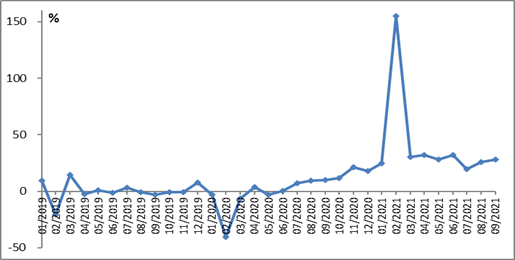

图1 中国出口同比增速

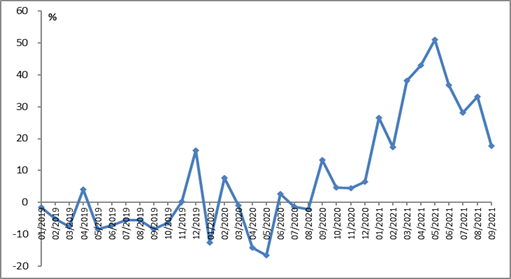

总体来看,今年前三季度外贸规模呈现按季度逐季上升趋势,但增速逐步有所回落。从季度看,今年一季度、二季度、三季度进出口总额分别为8.51万亿、9.59万亿、10.23万亿元,同比分别增长29.7%、25.2%和15.2%。增速呈现逐季回落态势。从月度看,9月份当月进出口同比增长15.4%,增速较8月份回落了3.5个百分点。我国前三季度外贸经营主体保持了较强的活力,民营企业的出口能力持续增强。前三季度,我国有进出口实绩的企业达到52.67万家,同比增加3.4万家。其中,民营企业进出口13.65万亿元,增长28.5%,增速最快,占外贸总值的48.2%,外商投资企业进出口10.22万亿元,增长14.7%;国有企业进出口4.35万亿元,增长25.1%。

图2 中国进口同比增速

(二)进出口产品结构

从出口结构来看,基本延续了前两季度的变化趋势,表现出如下特征:一是机电产品增长较快。前三季度,我国出口机电产品9.15万亿元,增长23%,高出整体出口增速0.3个百分点,占出口总值的58.8%。其中,自动数据处理设备及其零部件、手机、汽车分别增长12%、14.4%、107%。二是劳动密集型产品出口有所增长。前三季度,我国出口劳动密集型产品增长9.5%,玩具、家具、箱包分别增长了34.6%、27.9%和25.7%。三是疫情带动医药产品出口大幅度增长,前三季度医药材及药品出口增长108%。四是部分大宗商品进口表现出总量下降但是价格上升趋势。前三季度,海关监管进出口货运量37.4亿吨,增加3%,其中进口24.3亿吨,减少0.5%。具体来看,我国进口铁矿砂8.42亿吨,减少3%,均价每吨1159.8元,上涨67.5%;原油3.87亿吨,减少6.8%,均价每吨3082.5元,上涨32.8%;天然气8985.2万吨,增加22.2%,均价每吨2491.9元,上涨5.1%;大豆7397.3万吨,减少0.7%,均价每吨3509.8元,上涨29.4%;铜401.9万吨,减少19.5%,均价每吨6.04万元,上涨37.9%。

(三)进出口地区结构

从地区结构来看,前三季度,我国对东盟进出口4.08万亿元,增长21.1%。东盟继续保持我国第一大贸易伙伴地位,占我国外贸总值的14.4%。同期,对欧盟、美国、日本和韩国分别进出口3.88万亿、3.52万亿、1.78万亿和1.7万亿元,分别增长20.5%、24.9%、11.2%和17.3%。此外,我国对“一带一路”沿线国家、RCEP贸易伙伴进出口分别增长23.4%、19.3%,对拉丁美洲出口增速超过了40%。我国与中东欧国家双边贸易总额为6294.1亿元,比去年同期增长27.2%。其中,对中东欧出口4610.5亿元,增长25.3%;自中东欧进口1683.6亿元,增长32.5%。

二、前三季度外贸增长原因及趋势展望

(一)前三季度外贸增长原因分析

第一,我国的生产供给能力比较稳定,相对其他国家来看,受疫情影响较小。前三季度,全国规模以上工业增加值、社会消费品零售总额、固定资产投资等主要经济指标保持了较快增长。国内生产和消费需求稳健为外贸增长提供了强有力支撑。

第二,疫情逐步缓解使得全球经济和贸易有所回暖,国际市场需求增加有利于我国出口。近期,国际货币基金组织预测2021年全球经济增速为5.9%,世界贸易组织预测今年全球货物贸易量将增长10.8%。

第三,国际大宗商品价格上涨,价格因素成为提高贸易额的重要原因。截至10月中旬,反映国际市场大宗商品价格的路透CRB指数相比去年底累计上涨超过40%,相比去年的最低点涨幅超过130%。前三季度,受国际大宗商品价格上涨的影响,我国进口价格同比上涨了11.3%,其中,铁矿砂、原油、铜、天然气、大豆进口均价同比分别上涨67.5%、32.8%、37.9%、5.1%和29.4%。

(二)第四季度出口趋势展望

数据反映出我国外贸的韧性较强,但也要看到,外贸增长受价格因素影响较大。同时,当前全球疫情仍然此起披伏,世界经济复苏困难,外部环境更趋复杂严峻,我国外贸发展面临的不稳定、不确定性因素依然较多,第四季度和明年的外贸形势仍存在很大挑战。

出口的变化趋势主要可以从三个大的方面来考虑,其一是出口的自身惯性和前期因素,其二是我国的生产供给能力,其三是外部需求变化。

1. 就出口的自身惯性和前期因素来看,从海关数据看,按人民币核算,今年一、二、三季度我国进出口同比增速分别为29.7%、25.2%和15.2%,呈现逐步回落态势。考虑到2020年外贸较高,今年四季度进出口增速可能有所回落,但全年仍然有望实现较快增长。

2. 就生产供给能力来看,我国新冠疫情比较稳定,不存在较大的不确定性,生产供给能力比较强劲,不是制约出口的主要因素。但是,9月份以来,我国原材料、能源价格上涨比较明显。三季度煤炭、石油、化工、燃气等能源、原材料价格环比持续上涨,钢铁、有色等原材料价格环比由跌转涨。数据显示,7至9月各月煤炭开采和洗选业出厂价格环比分别上涨6.6%、6.5%和12.1%;石油加工业分别上涨2.6%、1.0%和3.3%;黑色金属冶炼和压延加工业分别为下跌0.2%、上涨2.2%和上涨1.8%;有色金属冶炼和压延加工业分别为下跌0.1%、上涨1.4%和上涨2.9%。特别是,部分地方政府在9月份实施了限电政策且电价上涨,可能对我国出口形成较大压力。

3. 外需是影响我国出口的主要因素。考虑到其他国家的新冠疫情仍反复无常、地缘政治不稳定也较为突出、各国政策不确定性等因素,导致外部需求、全球供应链的恢复和重组都面临较大不确定性,所以外部需求可能是影响我国出口的主要原因。

第一,世界各国生产活动有所恢复,但复苏乏力,仍存在不确定性。影响未来中国外部生产性需求的首要因素是世界各国的生产活力。在世界经济活动经历快速恢复后,全球制造业PMI表现出下行趋势,预计全球总需求在三季度可能达到阶段性顶点,然后开始下降。国际货币基金组织(IMF)10月发布最新一期《世界经济展望报告》显示,今年全球经济有望持续复苏但势头趋缓,预计全年增长率为5.9%,较7月份预测值下调0.1个百分点。全球经济复苏态势的放缓可能给我国出口带来一定的不利影响,我国制造业采购经理指数中新出口订单指数已连续5个月位于荣枯分界线之下,且持续下降,7—9月分别为47.7%、46.7%和46.2%。

第二,全球供应链恢复和调整的作用喜忧参半。中国到东南亚各国的出口产品的中间产品占比更大,使得中国成为全球供应链的重要一环。四季度特别是明年开始,随着世界主要国家疫苗接种率的提高,各国间的经济联系将加快恢复,从而使得全球供应链得到恢复和调整。特别是,日本、韩国、东南亚、欧盟、巴西的疫情可能得到好转。这一方面可能使得全球经济逐渐复苏,从而提振国际需求,对我国中间产品的出口形成一定程度的支撑。但是另一方面也可能对我国出口造成负面影响。这是因为,随着世界其他国家经济的逐步复苏和复工复产,全球供应链可能面临重组,前期转移到我国的部分生产活动可能逐步回流。特别地,疫情以来支撑我国出口逆势上升的重要原因是出口份额的上升。近几个月在德尔塔变异毒株扩散之下,越南等国停产使得订单再次回流我国,短期内提升了我国出口份额。然而,最近东南亚国家新增确诊人数已见顶回落,疫苗接种速度明显加快,将对我国造成不利影响。

第三,国际运输和物流成本大幅上涨制约出口。新冠疫情使得国际运输和物流成本激增,在一定程度上抑制了世界各国的进口需求,特别是大宗商品的进口需求,可能使得世界各国的生产活动受到影响,抑制中间品的进口需求,从而对中国出口造成不利影响。此外,由于境外疫情的不稳定性,也导致了部分境外港口拥堵严重、国际物流供应链不畅、船舶运行效率和空箱周转率大幅下降,导致相关的航线运力紧张

第四,世界各国的经济复苏不确定性较大,消费者可能更多进行预防性储蓄,从而使得世界消费需求难以回升,将对中国出口造成负面影响。在疫情仍面临较大不确定性,消费者的预防性储蓄普遍提升,对出口造成了不利影响。

第五,世界范围内的防疫相关产品的需求可能下降。虽然世界各国的新冠疫情仍存在反复,但是世界主要国家的疫苗接种率已经很高,第三针加强针也将不断推行。而且,许多国家已经适应了新冠疫情,对防疫相关产品的需求已经开始出现下降,未来防疫物资需求回落趋势总体不会改变。

第六,美国刺激性货币政策的退出可能降低美国的消费需求。新冠疫情以来,美国的消费需求之所以强劲,其很大原因是美国对消费者大量进行货币补助,维持了消费需求的稳定,也使得中国对美出口不降反升。但是,随着美国PPI持续上升,美国接下来很有可能转向偏紧的货币政策,货币补助将取消,美国缩减购债的预期也将拖累全球经济的复苏进程,这将对中国出口造成负面影响。

第七,中美贸易摩擦可能缓和,中国对美出口关税可能下调,从而使得中国对美出口继续增长。特朗普政府对中国加征关税增加了美国进口成本,较大部分被美国消费者承担,预计抬升居民商品消费总成本0.5%—1%。此外,这也破坏了美国供应链的稳定性,使得美国中间产品进口受阻、成本上升。在美国通胀上升的压力下,8月份以来,美国开始主动与中国进行经贸层面的接触,试图重新就经贸和关税问题进行谈判,可能降低部分自中国进口产品的关税。

(三)第四季度进口趋势展望

总体来看,我国内需强劲,进口有望保持基本稳定。从进口来看,一方面,中国国内生产性需求可能出现回落,从而对进口造成负面影响;但是另一方面,国内消费性需求将继续强劲,形成进口的支撑性力量。此外,大宗商品的价格上涨也将使得中国进口额继续上升。

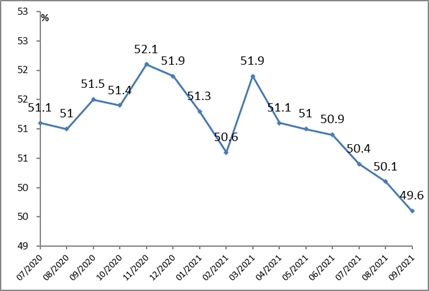

第一,中国生产活动预期较为负面,将制约中间产品的进口。根据中国统计局公布的数据(图3),9月份中国制造业采购经理指数(PMI)仅为49.6%,低于上月0.5个百分点,已经连续第6个月下降。PMI已经低于临界点,显示制造业景气度进一步下滑。

第二,大宗商品价格上升可能起到稳定进口总额的作用。美国宽松货币政策的负面作用将不断显现且向其他国家溢出,如果再遭遇各国的生产复苏,则大宗商品特别是资源能源类商品的价格上涨趋势仍会继续,甚至有所加剧,从而使得进口额保持稳定。

第三,防疫相关的中间产品进口将可能降低。虽然中国是防疫产品的出口大国,但是也进口了大量相关的中间产品。而随着世界各国对防疫产品的需求降低,中国这类产品的出口可能下降,相关中间产品的进口自然也会下降。

图3 中国制造业采购经理指数(PMI)

第四,我国消费性需求旺盛。前三季度,我国进口乘用车2650.4亿元,增长31.5%,首饰、手表、箱包分别增长63.5%、42.1%和55.8%,显示出我国消费性需求旺盛。此外,中国进口了相当大比重的食品、烟酒、饮料、电子产品。中国的消费性内需已经成为支撑中国进口的重要力量。中国四季度的消费性需求往往比上半年更大,加上四季度中国进口博览会的推动作用,有望使得消费性进口需求继续增长。

(课题负责人黄群慧 执行负责人杨耀武 课题组成员:刘洪愧、李天健、孙小雨、贺颖、周慧珺,本报告作者:刘洪愧)

(编辑:刘益建;审校:张佶烨)