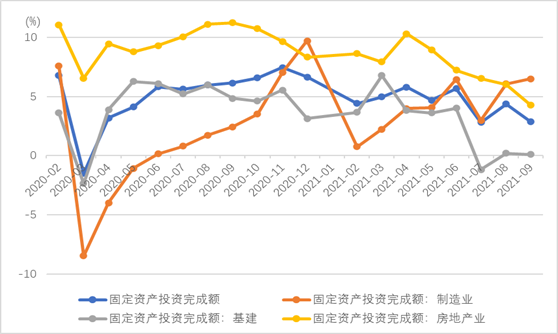

1-9 月全国固定资产投资(不含农户)继续延续此前的回落趋势,同比增长7.3%,比1-8 月份进一步下降1.6个百分点。9月固定资产投资完成额当月同比由正转负,创2020年4月以来最低增速(1.1%降至-1.8%)。排除基数效应后,当月同比增速的两年平均值较上月回落1.5个百分点,降至2.9%。

分项来看(图1),基建和制造业投资同比增速基本保持稳定,房地产投资加速回落成为固定资产投资增速回落主因。以当月同比增速的两年平均增速为例:制造业投资从6.1%小幅升至 6.5%,支撑固定资产投资整体增速;基建投资(含电力)增速从0.2%小幅回落至0.1%,同比表现低于预期,低位徘徊拖累整体固定资产投资;房地产投资从6.0%降至4.3%,地产行业投资增速降幅扩大。

图1:三类固定资产投资9月同比增速的两年均值

来源:Wind

展望未来:一方面,疫情、洪水、台风、限产、限电、能耗双控等供给端冲击导致供给收缩,局部价格水平大幅上涨,并对需求端的投资造成负面影响。另一方面,经济内生动力仍在改善,综合导致当前投资增速不及预期。目前当务之急是缓解供给约束,预计在供给端不利因素的影响逐渐消散后,四季度专项债资金逐步落地,基建投资有望发挥更大作用,托底经济开启温和反弹。第四季度制造业投资将保持韧性,支撑固定资产投资增速,房地产投资保持下行方向。

图2:三大类行业投资在基建投资中的占比及增速

来源:Wind

9月基建投资增速降幅继续收窄,基建投资当月同比增速从上月的-6.6%回升至-4.5%,但仍然构成拖累投资的重要因素。三大类基建行业中交通运输投资增速下降幅度较大,其他两类固定资产投资呈现不同程度的回升(图2)。交通运输、仓储和邮政业基建投资由-4.7%回落至-8.6%。在基建投资中占比权重最大的水利、环境和公共设施管理业基建投资当月同比由-10.0%进一步回升至-4.7%(但剔除基数效应后,当月同比增速的两年平均值由-0.1%降至-1.1%)。电力、热力、燃气及水的生产和供应业基建投资由负转正,由-2.2%进一步回升至4.6%。

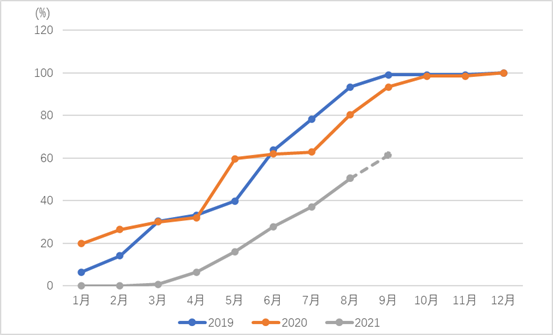

资金因素是影响基建投资的主要因素。在优质项目储备有限的背景下,专项债发行速度与上月持平,并未出现明显提升,专项债发行进度滞后制约基建投资。前三季度新增专项债发行规模仅占全年计划发行额的61%,大幅低于去年93%和前年99%的水平(图3)。

图3:专项债发行进度

来源:Wind

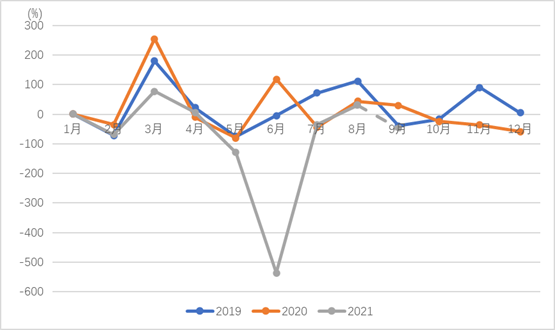

在地方政府基建投资冲动及中央对隐性债务的监管的综合作用下,地方政府城投债的净融资额环比下跌(图4),未能给基建投资提供足够支撑。

未来展望:尽管截至第三季度末专项债发行进度较慢,但从历史数据看,新增专项债额度都将在年底内用完,第四季度基建强度往往较强。为推动今年底明年初形成实物工作量,预计第四季度基建投资增速有望上行。但由于从专项债发行到项目投资落地、形成实物工作量仍需要一定时间,因此,难以期待基建投资在短期大幅反弹,年内基建投资预计仍将稳中回升。

图4:城投债净融资规模环比增速

来源:Wind

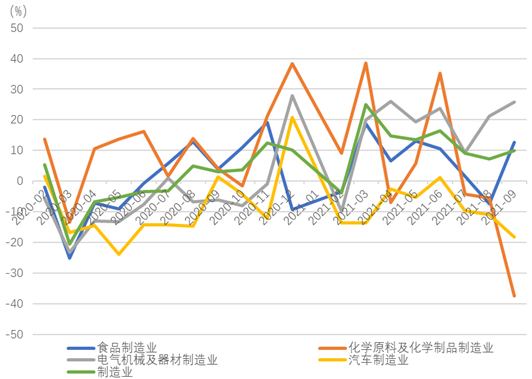

尽管制造业投资承受上游原材料价格持续上行、下游房地产降温对工业品需求减弱、能耗双控和限电限产等多重因素的压制,但制造业受到来自房地产的挤占效应减弱,9月制造业投资超预期回升。9月当月同比增速从上月7.2%上涨至10.1%,位居三大投资分项中的首位。制造业行业内部分化明显,分行业看(图5),除高技术制造业维持增速,依然构成制造业投资回升的重要动力外,包括电气机械、医药和食品制造业在内的大多数行业投资增速回升。以化学原料及化学制品制造业为例的中上游高耗能行业的生产、投资明显受到拉闸限电、能耗双控的抑制。

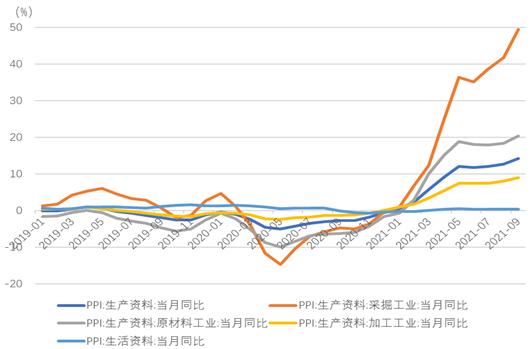

9月PPI再度回升且高于市场预期,上游工业出厂价格同比涨幅远高于下游(图6)。制造业名义投资数据很大程度上实际反映上游原材料价格抬升的影响,随着上游原材料价格上涨压力向下游传导,制造业投资高增长或难以为继。

图5:制造业代表性行业的固定资产投资同比增速(%)

来源:Wind

图6:工业出厂价格指数当月同比

来源:Wind

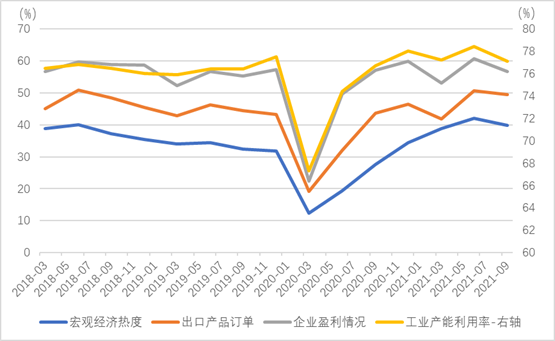

从传统的需求、企业盈利预期、产能利用率、宏观经济热度、政策支持等方面来看,第四季度制造业投资反弹持续性有待观察(图7)。具体分析:首先,下游房地产政策持续收紧,出口小幅回落,基建投资的小幅回升难以对制造业相关产业的生产、投资构成有力拉动。其次,中下游企业受上游成本抬升和下游内需偏弱等影响,第三季度利润空间压缩、企业盈利回落抑制企业投资意愿。但产能利用率处高位将继续激发制造业投资,同时央行继续保持宽货币降低企业综合融资成本,遏制大宗商品涨价,消费复苏均将为制造业投资营造良好环境。

图7:产能利用率及5000户工业企业出口需求、盈利和宏观经济热度指数

来源:Wind

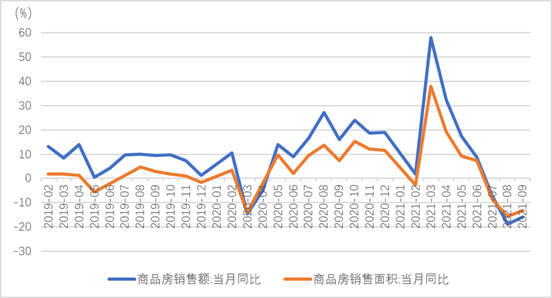

9月房地产调控政策边际调整:居民端房贷利率下行、放款速度提速,多地出台稳楼市举措、颁布限跌令,房企前端新开工过紧的信贷限制逐渐得到矫正,因此房地产销售增速小幅回升。9 月房地产销售面积的当月增速从-18.7%低位回升至 -15.8%,销售额较上期-15.8%小幅上升至-13.2%(图8)。但由于受融资管理规则约束,“红档”企业有息债余额不得新增,在销售回款偿贷前新开工项目信贷仍然受限,新开工资金链紧张压制整体房地产投资需求。房企拿地积极性减弱,国庆前后部分城市第二批集中供地仍然遇冷,流拍率上升、溢价率下降。100个大中城市的土地成交面积继续下行,两年平均增速由7.6%下降至-33.7%。房地产投资整体延续之前的下行趋势,房地产投资当月同比增速从0.3%降至负-3.5%。

图8:商品房销售面积与销售额当月同比增速(%)

来源:Wind

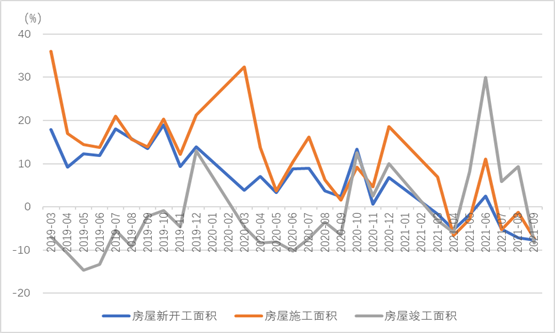

从当月开工、施工和竣工情况来看,当月开工、施工略好于8月,竣工差于8月。但当考虑到基数效应后,施工和竣工呈现明显走弱趋势。房屋新开工面积的两年平均增速由-7.2%降至-7.7%,与上月基本持平;房屋施工面积两年平均增速由-1.2%降至-7.3%,位于历史低位;房屋竣工面积从9.3%大幅回落至-8.3%。开工、施工和竣工数据全面恶化,均跌落至负值,整体呈现走弱格局(图9)。

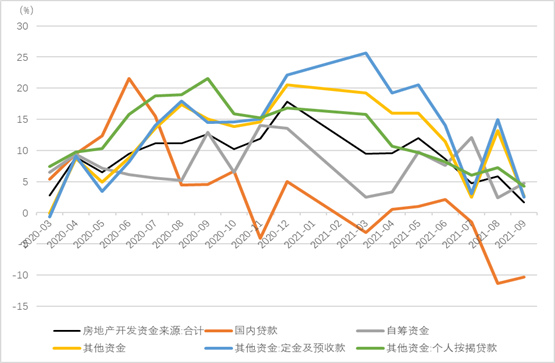

从房地产开发资金来源看,房地产贷款集中度管理在资金层面削弱了房地产投资的支撑。9月房地产开发资金两年平均增速涨幅继续走弱,从上月的 5.9%进一步快速下降至 1.6%。除自筹资金(包括债券和非标融资等)和国内贷款增速逆势小幅上扬外,包括定金及预收款、个人按揭贷款等在内的其他外源性融资增速均再度大幅回落(图10)。

图9:房屋新开工面积、施工面积、竣工面积同比增速的两年均值(%)

来源:Wind

图10:各类房地产开发资金同比增速的两年均值(%)

来源:Wind

展望后市,从央行三季度金融数据发布会上对房地产融资的纠偏表态看,今年的房地产融资供给的从严调控是为了在全球流动性宽松的背景下防范房地产金融风险,防止房价过快上涨对实体经济发展产生挤占。在房价回稳后,个人住房贷款供需关系也将回归正常,后续对房地产行业的调控有望向中性回归。虽然当前正在逐步走出地产调控最严时期,房企去杠杆依旧是政策主基调。政策底不代表投资底,短期难以改变地产投资下行趋势。随着竣工投资的回落,在限产和限贷的双重压力下,房地产新开工投资承压。

(课题负责人黄群慧 执行负责人杨耀武 课题组成员:刘洪愧、李天健、孙小雨、贺颖、周慧珺,本报告作者:贺颖)

(编辑:刘益建;审校:张佶烨)