关键词:金融危机经济指标影响

作者简介:韦伟安徽大学方卫东中国人民大学

在全球经济一体化的趋势越来越明显的今天,防范金融危机将成为世界各国及世界经济组织的一项重要工作。对于金融危机的研究,人们已经总结出各种各样的“经验”和“教训”,但这些研究总给人感觉依然停留在描述性、个案的水平上。我们认为,金融危机的研究仍然需要深入,需要从理论与实证、个别与一般、定性与定量多角度来加以分析。本文试图考察金融危机对一国主要宏观经济指标的影响。

一、金融危机对一国外汇储备的影响

假设一国的初始外汇储备为R[,0],初始汇率为E[,0](直接标价,下同),并令该国货币连续遭到投机攻击。又设,攻击停止后,该国的外汇储备降为R,汇率升至E;并且,假设外汇储备被用于投资所可能带来的收益的变化为零。

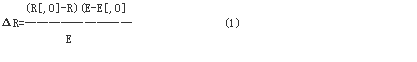

根据以上条件,我们来估算因汇率变化(货币贬值)而导致的该国外汇储备的损失量。由于该国货币受到的投机攻击是一个连续过程,因而其外汇储备损失为(R[,0]-R)(E-E[,0])=R[,0]E+RE[,0]-R[,0]E[,0]-RE(单位本币),将其折算成外币(如美元),并以ΔR来表示外汇储备的损失,则有下式成立:

由(1)式,我们可以对20世纪90年代的三次金融危机中各危机国的外汇储备损失进行估算和分析。在本文中,我们统一规定各国的初始外汇储备量R[,0]为危机爆发前一年的年末值,R为各国外汇储备量停止下降年的年末值。对汇率的选值也遵循同样的原则。

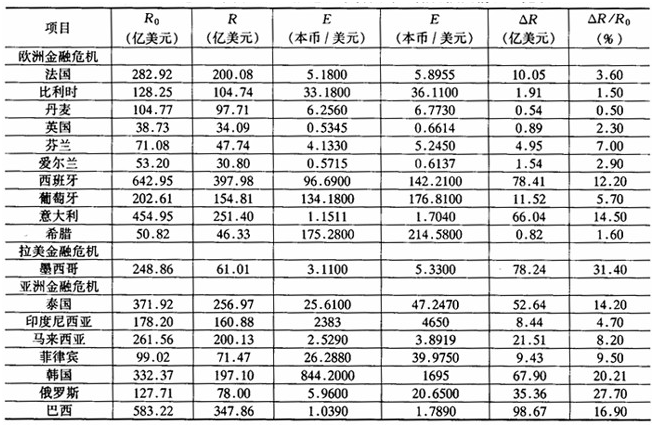

从绝对指标来看,在欧洲金融危机中,外汇储备损失最大的国家是西班牙,其值为78.41亿美元;其次是意大利,为66.04亿美元;丹麦的外汇储备损失最小,为0.54亿美元。在拉美金融危机中,墨西哥的外汇储备损失为78.24亿美元。在亚洲金融危机中,巴西的外汇储备损失最大,其值为98.67亿美元;韩国和泰国的外汇储备损失分别是67.90亿美元、52.64亿美元,位居第二和第三名;印度尼西亚的外汇储备损失最小,为8.44亿美元。从相对指标来看,欧洲各国ΔR/R[,0]的平均值为5.33%。其中,意大利的外汇储备损失程度最严重,其ΔR/R[,0]值为14.50%;西班牙次之,其ΔR/R[,0]值为12.20%;外汇储备损失程度最小的国家是丹麦,它的ΔR/R[,0]值为0.50%。在拉美金融危机中,墨西哥的ΔR/R[,0]值高达31.40%。亚洲金融危机中,各危机国ΔR/R[,0]的平均值为14.5%。外汇储备损失程度最严重的前几个国家依次为俄罗斯、韩国、巴西和泰国,他们的ΔR/R[,0]值分别是27.70%、20.21%,16.90%和14.20%,外汇储备损失程度最小的国家是印度尼西亚,其ΔR/R[,0]值为4.70%。

表120世纪90年代三次金融危机中各国外汇储备损失情况一览表

资料来源:根据IMF,International Financial Statistics YearBook 1994、1998及International Financial Statistics July 2000的有关数据计算得到。

二、金融危机对一国产出的影响

(一)开放经济的短期均衡

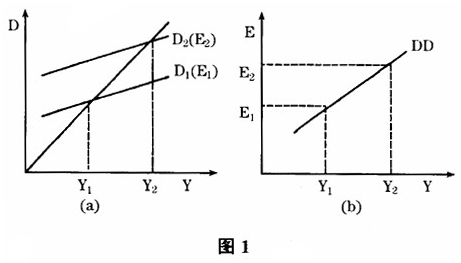

1.产出市场的短期均衡——DD曲线的形成。在开放经济条件下,一国的总需求函数形式为:

|

D=C(Y-T)+I+G+CA(EP[*]/P,Y-T) (2) |

其中:D为总需求,C为消费需求,Y为国民收入,T为税收,Y-T为可支配收入,I为投资需求,G为政府需求,CA为进出口需求(经常帐户差额),E为名义汇率,P[*]为外国物价水平,P为本国物价水平。(2)式又可被写为:

|

D=(Y-T,I,G,EP[*]/P)(3) |

一般来说,有这样的关系成立:①若其他条件不变,E值上升(即本币贬值,下同)将引起实际汇率的提高,而实际汇率的上升将导致该国总需求的增加;②在其他条件不变的情况下,可支配收入的增加一方面会促使经济主体将扩大对国内商品和劳务的需求,另一方面会引起该国进口的增加,从而有可能导致该国经常帐户收支的恶化。不过,在增加的消费支出中,对国内商品和劳务的支出一般占比较大的比重,因而,总体而言,可支配收入的增加将扩大对本国商品和劳务的总需求。

在开放经济条件下,该国产品市场的短期均衡条件是该国的总需求D等于该国的总产出Y,即有:

|

Y=D(Y-T,I,G,EP[*]/P) (4) |

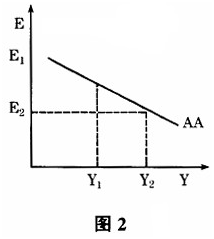

2.资产市场的短期均衡——AA曲线的形成。利率平价是指用同一种货币衡量的任意两种货币存款的预期收益率均相等,外汇市场处于均衡状态是指所有各种货币存款的预期收益率都相等,因此,利率平价是外汇市场达到均衡的基本条件,其函数形式为:

|

i=i[*]+(E[e]-E)/E (5) |

其中i为本币存款利率,i[*]为外币存款利率,E[e]为预期汇率,同时,i是由国内货币市场上实际货币供给等于实际货币需求这一条件来决定的,即有,

|

Ms/P=L(i,Y) (6) |

其中,Ms为名义货币供给,L为名义货币需求,且后者为本币存款利率i和实际产出Y的函数。一般来说,实际货币需求与利率成反比,而与实际产出成正比。若其他条件不变,实际产出的上升将引起国内利率的上升,进而导致本币的升值。如图2所示,当产出由Y[,1]升至Y[,2]时,实际货币需求将上升。在假设其他条件不变的情况下,利率i将上升,从而本币升值,汇率由E[,1]降至E[,2]。同理,上述传导机制也可向相反方向运行。图2便是用来表示货币市场和外汇市场达到短期均衡时的产出和汇率之间的关系。

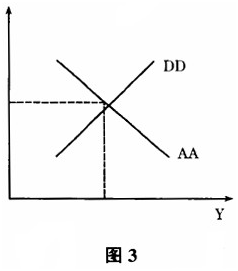

3.开放经济的短期均衡。在其他条件不变的情况下,DD曲线和AA曲线的交点表示了一国的产品市场和资产市场达到短期均衡时所必须满足的汇率和产出的关系(如图3)。

(二)金融危机对开放经济短期均衡的影响

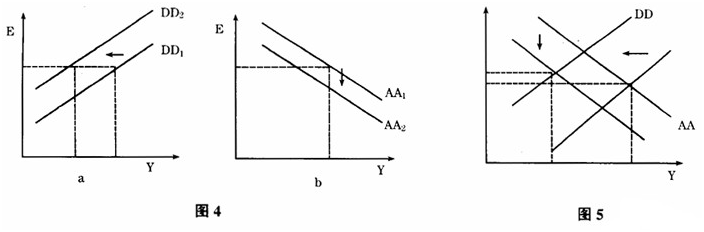

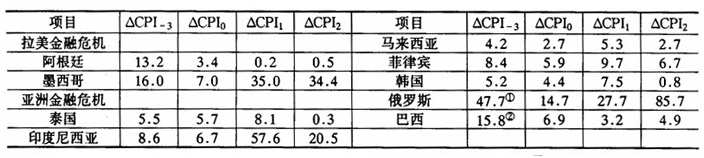

1.发生金融危机的国家在爆发金融危机前大多存在经济增长率下降、经常帐户逆差扩大的现象。金融危机爆发后,这些国家的DD曲线向左移动。这是因为,一方面,一国经济增长率的下降意味着该国可支配收入(Y-T)的上升幅度受到限制,DD曲线向右移动的幅度亦随之减少;另一方面,经常帐户逆差的扩大导致DD曲线向左移动。这样,在这两方面的共同作用下,一般来说,DD曲线向左移动,产出水平下降(如图4a)。2.外汇储备的损失将引起AA曲线向下移动。一国的货币供给由货币存量的国内部分和以本币表示的外汇储备部分组成。金融危机爆发后,一国的外汇储备往往大幅度减少,若该国中央银行没有及时采取冲销政策,那么,外汇储备的下降将引致货币供给的减少,进而引起由货币供求决定的利率的上升,促使本币升植,在其他条件不变的情况下,该国的AA曲线向下移动(如图4b),在其他条件不变的情况下,该国的AA曲线向下移动。3.金融危机发生国一般存在资本净流入下降或者资本净流出的现象,这一方面将引起投资需求的减少,使DD曲线左移(如图4a),另一方面会引起该国的外汇储备减少,从而使该AA曲线下移(如图4b)。4.货币贬值往往难以改善金融危机发生国的经常帐户收支状况。若一国的进出口需求弹性满足马歇尔-勒纳条件,那么,本币贬值将有利于经常帐户赤字的减少;然而,J曲线效应的存在又使得该国的经常帐户状况不会立即得到改善。因此,短期内,金融危机发生国的经常帐户收支仍有可能进一步恶化。

综上可知,一国的金融危机将引起该国DD曲线左移、AA曲线下移(如图5),在这一过程中,本币贬值,产出下降。

下面,我们仍以二十世纪九十年代的三大金融危机为例来具体地分析一下金融危机对一国产出的影响。

以上ΔGDP[,-3]表示一国在金融危机发生前三年的年均经济增长率,ΔGDP[,0]表示金融危机发生年的年经济增长率,ΔGDP[,1]、ΔGDP[,2]分别表示危机发生后第一年和第二年的年经济增长率,列表2。

表2二十世纪九十年代三大金融危机对各危机国产出的影响单位:%

资料来源:根据IMF,International Financial Statistics Year Book 1994、1998及International Financial Statistics July 2000的有关数据计算得到。

在1992~1993年的欧洲金融危机中,①从表上所列的11个欧洲国家的整体情况来看,ΔGDP[,0]的值小于ΔGDP[,-3]。的值,ΔGDP[,1]的值小于ΔGDP[,0]的值,ΔGDP[,2]的值大于ΔGDP[,1]的值;②11国中,除丹麦外,其余10国的ΔGDP[,0]均低于ΔGDP[,-3],其中,芬兰的ΔGDP[,0]比ΔGDP[,-3]减少3.2个百分点,降幅最大,英国的降幅最小,其ΔGDP[,0]比ΔGDP[,-3]减少0.7个百分点。③11国中,除丹麦、英国和葡萄牙以外,其余9个国家的ΔGDP[,1]均小于ΔGDP[,0],且有7个国家的ΔGDP[,1]为负值;④11个国家中,除了葡萄牙以外,其余10个国家的ΔGDP[,2]都高于ΔGDP[,1]。

在1994~1995年的拉美金融危机中,墨西哥的ΔGDP[,0]比ΔGDP[,-3]多1.1个百分点,阿根廷的ΔGDP[,0]低于ΔGDP[,-3],两国的ΔGDP[,1]低于ΔGDP[,0],且ΔGDP[,1]为负值,两国的ΔGDP[,2]都大于ΔGDP[,1],且ΔGDP[,2]为正值。

在1997年的亚洲金融危机中,除了菲律宾以外,其余4国的ΔGDP[,0]均低于ΔGDP[,-3],其中,泰国的危机程度最深,它的ΔGDP[,0]为负值,比其ΔGDP[,-3]少8.1个百分点,另外,表中所列5国的ΔGDP[,1]均为负值。

三、金融危机对失业率的影响

我们已从理论和实践两方面说明了金融危机会导致一国的经济增长率下降,而一国经济增长率的下降往往伴随着该国失业率的上升。

以UE[,-3]表示一国在金融危机发生前三年的年均失业率,UE[,0]表示危机发生年的年失业率,UE[,1]、UE[,2]为危机后第一年和第二年的年失业率。二十世纪九十年代的三大金融危机对失业率的影响如表3所示。

表3二十世纪九十年代三大金融危机对失业的影响单位:%

资料来源:根据IMF,International Financial Statistics Year Book 1994、1998及International Financial Statistics July 2000的有关数据计算得到。

从表3看,在欧洲金融危机中,UE[,0]的平均值比UE[,-3]的平均值增加了1.78个百分点;UE[,1]的平均值比UE[,0]的平均值上升了1.61个百分点;UE[,2]的平均值比UE[,1]的平均值多0.37个百分点。在拉美金融危机中,阿根廷的UE[,0]比UE[,-3]增加6.6个百分点,UE[,1]比UE[,0]上升0.4个百分点;墨西哥在金融危机爆发后一年的失业率比危机爆发前三年失业率的平均值多2.4个百分点。在亚洲金融危机中,韩国的UE[,0]比UE[,-3]多0.5个百分点,UE[,1]比UE[,0]增加4.2个百分点;印度尼西亚的UE[,0]比UE[,-3]增加0.9个百分点,UE[,1]比UE[,0]多0.9个百分点;泰国的UE[,0]虽比UE[,-3]降低0.3个百分点,但情况在危机过后急剧逆转:UE[,1]比UE[,0]上升2.5个百分点。在俄罗斯金融危机中,俄罗斯的UE[,0]比UE[,-3]增加2.6个百分点,UE[,1]比UE[,0]多1.1个百分点。

四、金融危机对一国物价水平的影响

当一国发生金融危机时,本国的货币往往大幅度贬值,而本币贬值将对国内的物价水平产生一定的影响。

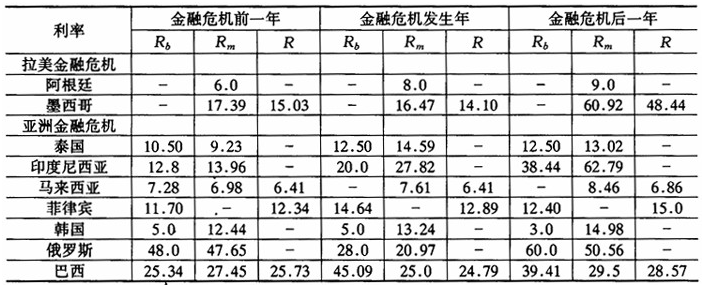

下面,我们着重就拉美金融危机和亚洲金融危机对物价水平的影响作一分析。在表4中,ΔCPI[,-3]表示一国在爆发金融危机前三年的消费物价指数上涨率的平均值,ΔCPI[,0]、ΔCPI[,1]和ΔCPI[,2]分别表示该国在危机发生年、危机发生后第一年及第二年的物价上涨率。

在拉美金融危机中,墨西哥的ΔCPI[,1]值远远大于其ΔCPI[,0]值。在亚洲金融危机中,各金融危机国的ΔCPI[,1]值均大于ΔCPI[,0]值,其中,印度尼西亚的上涨幅度最大,其ΔCPI[,1]比ΔCPI[,0]多50.9个百分点。俄罗斯的ΔCPI[,1]也远高于ΔCPI[,0],其ΔCPI[,2]更是比ΔCPI[,1]多达58个百分点。

表4拉美金融危机、亚洲金融危机对物价水平的影响单位:%

资料来源:根据IMF,International Financial Statistics Year Book 1994、1998及International Financial Statistics July 2000 的有关数据计算得到。

①②为1996年数字。

五、金融危机对一国资本流动和利率的影响

当一国爆发金融危机后,一方面,国外投资者会迅速撤走资金,由于羊群效应的存在,国内投资者会出现心理恐慌和自信心的崩溃,从而资本有可能大量外逃。1998年,外国投资纷纷撤出亚洲发展中国家的资本市场,使得这些国家的资本净流出量达到443亿美元的规模。另一方面,资本的大量外流会影响该国的利率。因为该国为了增强国内外投资者的信心,维持汇率的稳定性,一般会不断地提高利率。利率的提高对稳定汇率只能起到短暂的效果,而对整个银行体系乃至经济系统往往会产生严重的不良后果。利率上升后,国内许多企业因债务负担加重而破产,从而使该国的经济在遭受金融危机冲击后立即出现大面积的萎缩现象。表5列出了金融危机前后,各危机国利率的变化情况。

表5拉美金融危机、亚洲金融危机对各国利率的影响单位:%

资料来源:根据IMF,International Financial Statistics Year Book 1994、1998及International Financial Statistics July 2000的有关数据计算得到。

R[,b]、R[,m]、R分别为各国的中央银行贴现率、货币市场利率、短期国债利率。

由表5可以看出,在拉美金融危机中,墨西哥的利率的上升幅度很大:其货币市场利率由危机年的16.47%上升到危机后一年的60.92%,增幅为269%,短期国债利率(一年期,下同)由14.10%上升到48.44%,增幅为244%;阿根廷的货币市场利率由危机前一年的6%提高到危机年的8%,危机后一年又上升到9%。在亚洲金融危机中,几乎所有金融危机发生国的中央银行贴现率和货币市场利率均有大幅度提高。印度尼西亚的中央银行贴现率由危机前一年的12.8%上升到危机时的20.0%,增幅为56%,其货币市场利率由13.96%提高到27.82%,上升幅度达99%;泰国的货币市场利率由危机前的9.23%上升到危机时的14.59%,增幅为58%。在俄罗斯金融危机中,俄罗斯的中央银行贴现率由危机时的28%提高到60%,增幅为114%,同期,其货币市场利率由20.97%上升到50.56%,增幅达141%。