内容提要:金融发展与经济增长的关系一直受到学者的广泛关注,但有关金融结构与经济增长效应的研究却相对滞后。相比较金融规模而言,金融结构更能反映金融业的功能和效率且金融结构的优化对经济增长更具有推动作用。文章基于协整理论对山东省经济增长与金融结构的关系进行了实证研究,研究结果表明:山东省金融结构与经济增长存在长期协整关系,且贷款结构与经济增长存在双向因果关系。但山东省经济增长与融资结构演进之间并不存在因果关系,银行集中度变化并未构成经济增长的原因。

关键词:山东省,金融结构,经济增长,实证研究

作者简介:张建波(1967—),男,河南安阳人,教授,博士,研究方向:金融与经济增长;张宁(1988—),女,山东潍坊人,硕士研究生,研究方向:金融理论;于潮(1990—),男,山东青岛人,延边大学经济学院学生,研究方向:西方经济学。

基金项目:山东省哲学与社会科学规划资助项目(10CJGJ32)

一、文献综述

国外对金融结构的研究始于20世纪50年代。第一次明确提出金融结构概念的是Goldsmith(1969),他认为“金融结构是一国现存的金融工具和机构之和,包括各种现存的金融工具与机构的相对规模、经营特征、经营方式、金融中介机构各种分支机构的集中程度等”,并采用金融相关率作为衡量金融结构的指标[1]。Gold Smith还指出:金融发展就是金融结构的变化,且金融发展与经济增长之间存在明显的正相关关系;Levine则认为金融结构的不平衡并不影响金融体系的绩效,不是金融结构而是整体的金融发展水平与经济增长紧密相关,金融结构对经济增长无关紧要。国外其它部分学者也对金融结构与经济增长问题进行了研究:如爱德华·S·肖和McKinnon(1973)分别从“金融抑制”与“金融深化”的角度论述了发展中国家金融结构与经济增长之间的关系[2-3]。我国部分学者结合我国实际也对金融结构理论进行了相关研究:王兆星(1990)、王广谦(2002)、李健(2004)、林毅夫(2006)、任钢(2009)等从国家层面分别对金融结构与经济增长间的关系进行了理论和实证研究[4];白锐锋(2011)从规模扩张和效率变化两个方面研究了金融相关率、储蓄率、存贷款比与经济增长的关系[5];周立、王子明(2002)等使用了较长的时间序列,分析东、中、西部地区金融发展与经济增长间的相互关系[6]。

纵观国内外研究成果发现,不同学者关于金融结构与经济增长关系研究的结论存在较大分歧,其主要原因是不同学者在研究方法、金融结构的量化、数据口径等方面的选择上存在差异。另外,专门研究区域金融结构与经济增长关系的较少,并且这些研究对区域的界定,一般是从东、中、西部角度,但即使在东部、中部、西部内部各省之间,金融结构还是存在很大差异。因此,本文试图研究山东省金融结构对经济增长的影响效应,即实证研究农村信贷投入主体和领域的差异对农业经济增长的影响效果。本文主要的创新之处是:突破了以往研究中单纯分析山东省金融发展与经济增长间关系的现状,全面构建了量化金融结构的指标体系并分析山东省金融结构与经济增长间的相互关系,并为实现山东省金融结构与经济协调发展提出针对性建议。

二、金融结构与经济增长相互作用机制

(一)理论基础

本文将金融结构的经济效率和内生性经济增长模型作为研究的理论基础。

(1)银行市场结构的效率比较。国外学者通过模型比较研究了不同银行市场结构的经济状况,得出两种相反的结论:第一种观点认为垄断性银行市场结构对宏观经济不利;第二种观点认为垄断性的银行市场结构对宏观经济有利。目前对银行市场结构与经济增长之间的关系尚没有定论。本文将基于以下两种观点对我国农村信贷结构与经济增长进行实证检验:一是集中高的银行市场结构会带来总体上的福利损失的观点,即银行市场集中度的降低有利于加强了经济专业化的程度,从而提高了金融中介的效率并促进了经济发展,另外,银行市场结构过度集中可能导致可贷资金总量的减少,从而制约经济增长;第二种观点是:银行业过多的竞争会危及银行体系的清偿能力,而垄断性的银行结构能够在减少其它风险贷款的同时增加给某企业的贷款,只有垄断性银行才有能力对低品质和高品质的企业加以甄别,从而减少“逆向选择”和“道德风险”问题的存在,提高银行贷款的质量。

(2)融资结构的效率分析。直接融资与间接融资比例的优化一直是金融结构优化的核心内容。伴随着经济的飞速增长,各类社会经济主体对于资金的需求呈现出多元化特点。经济体获得金融市场资金支持的途径有两条:一是以银行为主导地位的间接融资市场,二是以证券市场为主导地位的直接融资市场。间接融资主要通过商业银行发放贷款的行为从供给角度影响资金的聚集从而对经济增长产生影响;直接融资通过一级市场的证券发行和二级市场的证券交易为企业筹集所需资金,并通过市场机制调节资金流向从而对经济增长和经济结构产生影响。直接融资和间接融资在分散投资项目风险、消除和缓解信息不对、满足借款人融资偏好等方面存在较大差异,从而对经济增长具有不同的效应。

(3)金融结构优化对经济增长的作用机制。帕加诺模型(Pagano,1993)是现代金融理论中说明金融促进经济增长机制的一个比较有代表性的理论模型。根据帕加诺(1993)的观点,可以得出内生增长模型的以下基本形式[7]:

gt+1=A(It/Yt)-δ (1)

gt+1表示时间为t+1时的经济增长率,A表示边际资本生产率,I表示投资,Y表示国民生产总值,δ表示每期的资本折旧,且It=θSt,θ表示储蓄投资转化率,S表示储蓄率,将It=θSt代入(1)式整理得:

gt+1=A(θSt/Yt)-δ (2)

(2)式表明,储蓄投资转化率θ、储蓄率S和社会边际资本生产率A决定着经济增长的速度和质量。信贷资金的不同投向决定了信贷资金具有不同的产出效率。

通过(2)式可得出以银行市场结构、融资结构和信贷结构为核心的金融结构优化作用于经济增长的渠道是:通过改变储蓄率S、提高储蓄投资转化率θ、提高资本边际生产率A从而影响经济增长。

三、山东省金融结构与经济增长相互关系的实证分析

(一)山东省经济发展与金融结构现状

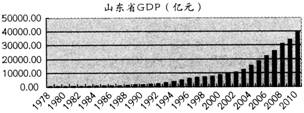

(1)山东省经济发展现状。以地区生产总值衡量的山东省经济总量不断增长(图1),尤其自2000年以来,经济总量平稳快速增长。目前,山东省已成为国内经济总量最高的省份之一。2011年山东省GDP居全国第三位,仅落后于广东省和江苏省,与江苏省只有很小的距离。另外,山东省产业结构不断优化,以各产业占GDP的比重作为衡量各产业发展规模的标准,山东省第一产业占比下降,第二、三产业占比不断上升。如果以各产业对经济增长的贡献率及拉动经济百分比作为衡量各产业效率的标准来看:各产业的效率在1995年以前波动幅度较大,1995年以后山东社会科学各产业发展效率趋于稳定:第二产业对经济贡献率、拉动经济增长百分点最高,第三产业次之、第一产业最低。

图1 历年山东省GDP

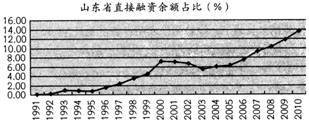

(2)山东省金融结构总体状况。第一,山东省金融产业结构总体呈现如下特征:山东省金融机构呈现多元化趋势、银行业在金融业占主导地位、四大国有控股商业银行在整个金融体系中仍占绝对优势;第二,山东省融资结构:山东省融资结构虽仍以间接融资为主,但直接融资所占比重总体处于波动上升趋势(见图2);第三,贷款结构:即信贷资金在不同区域、不同产业、不同行业以及不同期限上的配置与配比,本文从贷款期限结构角度考虑。自上世纪九十年代以来,山东省贷款期限结构渐趋长期化,中长期贷款占总贷款的比重逐年上升,由1991年的15.31%上升到2011年的45.14%。

图2 山东省历年直接融资余额占比

注:直接融资余额为股票融资和企业债券融资余额之和,总融资余额为直接融资余额和银行贷款余额之和。

(二)指标选取与数据来源

本文以山东省人均GDP来衡量山东省经济增长状况(用RGDP);结合山东省金融结构实际,采用以下3个指标来衡量山东省金融结构状况:

(1)选取银行集中度来衡量金融产业结构。鉴于山东省金融产业结构以银行业为主导的状况,具体采用四大国有控股银行在银行业中集中度来分析银行竞争结构状况与经济增长的关系,银行集中度(BS)=四大国有控股商业银行贷款额/全部金融机构总贷款。

(2)运用直接融资与间接融资结构作为衡量金融市场发展及融资结构指标。金融市场的发展直接推动融资结构的演进,融资结构(FINSTR)=直接融资余额/总融资余额。其中,直接融资余额主要为山东省历年股票市场筹资余额和企业债券筹资余额之和,总融资余额为直接融资余额和历年金融机构贷款余额之和。

(3)以贷款期限为依据来衡量贷款结构。鉴于贷款作为金融机构主要资产业务以及对经济增长的突出作用,本文选取金融机构贷款的期限结构来分析山东省贷款结构与经济增长之间的关系,贷款结构(LS)=中长期贷款总额/(中长期贷款+短期贷款总额)。

考虑到经济增长与金融结构相互关系的滞后影响的基础上并将山东省人均资本投入(RK)作为控制变量来建立计量模型研究山东省金融结构与经济增长的关系。具体模型形式如下.

RGDP=β0+ β1iBSt-i+

β1iBSt-i+ β2iFINSTRt-i+

β2iFINSTRt-i+ β3iLSt-i+

β3iLSt-i+ β4iRKt-i+

β4iRKt-i+ β5iGDPt-i+μt (3)

β5iGDPt-i+μt (3)

其中μt为随机误差项。

本文数据来源于《中国金融年鉴》、山东统计信息网、历年山东省金融运行报告以及RESSET数据库。为消除通货膨胀的影响,本文使用的山东省人均GDP为按照1990年不变价格计算的实际GDP。为消除异方差和获得统计量的意义,本文对各变量均取自然对数。

(三)实证检验

本文将在利用Johansen协整检验法分析山东省金融结构与经济增长间的长期均衡关系的基础上,并运用格兰杰因果检验方法分析山东省金融结构与经济增长间是否存在因果关系;最后通过脉冲响应分析法研究各变量之间的动态特征。本文所有的实证分析借助于EVIEWS5完成。

(1)平稳性检验。时间序列平稳性是构造模型的基础。为避免非平稳时间序列产生“伪回归”问题,本文首先对时间序列数据进行单位根检验。单位根检验是数据协整检验的基础,文中采用ADF检验对时间序列进行相应的平稳性检验(检验结果见表1)。检验结果表明:各变量在5%的显著性水平下本身均表现出非平稳特性,但经一阶差分之后均为平稳时间序列,可以进行协整检验。

责任编辑:夏雨