表2 互联暴露矩阵:2008

|

(a)现金与存款 | |||||

|

|

非金融企业部门 |

金融机构部门 |

政府部门 |

住户部门 |

国外部门 |

|

非金融部门 |

0 |

0.2754 |

0 |

0 |

0.0081 |

|

金融机构部门 |

0 |

0.0456 |

0 |

0 |

0.0013 |

|

政府部门 |

0 |

0.0673 |

0 |

0 |

0.002 |

|

住户部门 |

0 |

0.5783 |

0 |

0 |

0.0171 |

|

国外部门 |

0 |

0.0047 |

0 |

0 |

0.0001 |

|

(b)贷款 | |||||

|

|

非金融企业部门 |

金融机构部门 |

政府部门 |

住户部门 |

国外部门 |

|

非金融部门 |

0 |

0 |

0 |

0 |

0 |

|

金融机构部门 |

0.7489 |

0.027 |

0.012 |

0.1248 |

0.0502 |

|

政府部门 |

0 |

0 |

0 |

0 |

0 |

|

住户部门 |

0 |

0 |

0 |

0 |

0 |

|

国外部门 |

0.029 |

0.001 |

0.0005 |

0.0048 |

0.0019 |

|

(c)证券与证券基金 | |||||

|

|

非金融企业部门 |

金融机构部门 |

政府部门 |

住户部门 |

国外部门 |

|

非金融部门 |

0.0007 |

0.002 |

0.0001 |

0 |

0 |

|

金融机构部门 |

0.2199 |

0.5935 |

0.0259 |

0 |

0 |

|

政府部门 |

0.0003 |

0.0009 |

0 |

0 |

0 |

|

住户部门 |

0.0368 |

0.0994 |

0.0043 |

0 |

0 |

|

国外部门 |

0.0042 |

0.0114 |

0.0005 |

0 |

0 |

|

(d)其他 | |||||

|

|

非金融企业部门 |

金融机构部门 |

政府部门 |

住户部门 |

国外部门 |

|

非金融部门 |

0.0435 |

0.0788 |

0.0199 |

0 |

0.036 |

|

金融机构部门 |

0.1209 |

0.219 |

0.0554 |

0 |

0.1 |

|

政府部门 |

0 |

0 |

0 |

0 |

0 |

|

住户部门 |

0.0177 |

0.0321 |

0.0081 |

0 |

0.0147 |

|

国外部门 |

0.062 |

0.1122 |

0.0284 |

0 |

0.0513 |

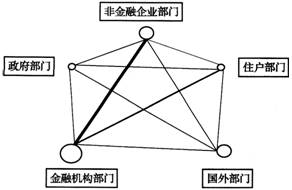

图3 2008年金融系统网络

4、结果

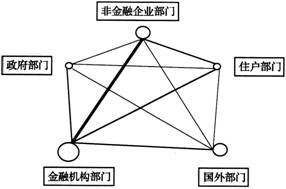

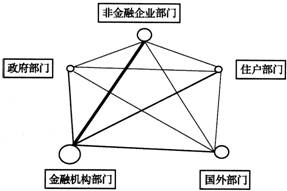

为了分析我国金融系统稳定性变化过程,图4和图5为根据互联暴露③构造的1993年和2002年金融网络④。比较1993年、2002年和2008年的金融网络图可以发现,非金融企业部门与金融机构部门之间的互联暴露一直是我国金融系统中的主要组成部分;其次是住户部门与金融部门之间的互联暴露,并呈现出不断增加的趋势;金融机构部门内部的互联暴露呈现迅速增加的趋势;其他类型的部门之间互联暴露规模相对较小,且基本保持不变或表现出递减的趋势。金融网络图从定性的层面简单地反映了金融系统稳定性的演变过程,但未能显示各部门之间互联暴露的数量特征。

图4 1993年金融系统网络

图5 2002年金融系统网络

四、外部冲击的传导与金融系统的稳定分析

1、方法

部门间互联暴露矩阵所构成的金融网络可用来分析外部冲击在金融系统的传导过程以及对金融系统稳定所带来的影响。在研究冲击对金融网络的传导机制时,不同英文文献采取“transmission”(传递),“propagation”(传播)和“contagion”(传染)等不同的表达方式。Gallegati等(2008)从风险分散的角度讨论了三种表述之间的差异,但是,更多的研究并未考虑这种差异,而是从数量关系的角度将三个词的含义视为等同(Castren & Kavonius,2009)。由于本文侧重研究的是冲击在部门之间传递的数量特征,出于论述的方便,因而全文将三种表述统一解释为“传导”。宏观金融系统中各部门资金的往来构成了一个封闭的会计总体,并记录在资金流量表中。基于会计的互联暴露矩阵从数量上反映了部门之间资金往来的具体规模,体现了各部门之间通过资金往来规模联系起来的紧密程度,是传导的关键载体和机制。

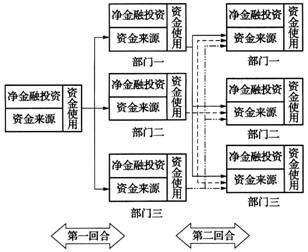

资金流量表中任何部门的资金使用方(贷方或资产增加方)必然等于其他部门的资金来源方(借方或负债增加方)之和。同样,任何部门的资金来源方必然等于其他部门的资金使用方。各部门资金的使用与来源的相互依存关系,构成了负面冲击在金融系统中传导的渠道与载体。假设由于负面冲击导致某部门的资产价值出现损失,即相当于该部门的使用资金减少,则其他部门的资金来源相应减少,从而进一步迫使其他部门减少资金使用,这是传导过程的第一回合。在第二回合中,资金使用减少的部门再次通过同样的机制减少了其他各个部门的资金来源。依此类推,多重回合作用下,外来冲击导致整个金融系统中使用或来源资金的数量下降,因而引起总金融资产价值萎缩。

金融系统各部门的冲击传导机制在实际经济中具体可以表现为多种形式。假设存在如下简单的金融系统:各部门之间只存在借贷关系。在这样的金融系统中,如果金融机构部门的贷款价值由于战争、信心不足等外生冲击而出现下降,为保持金融机构部门借贷的平衡,其借款就会出现违约。金融机构的借款必然是金融机构部门、非金融企业部门、住户部门、政府部门和国外部门所提供的贷款,金融机构的借款违约意味着以上各部门贷款无法收回,贷款价值出现损失。这种损失不会只停滞在第一回合,原因在于遭受贷款损失的任意部门必然出现借款的违约,而这些借款又来源于各个部门所提供的其他贷款。借款违约从而引起各部门出现第二回合的贷款价值下降。当然,在宏观金融系统中,各部门并非只有借贷款这一种关系,而是存在借贷款等一系列的金融往来关系。本文研究对这一复杂关系进行加总,从宏观数量分析各部门之间的相互依赖关系以及负面冲击的传导过程。

图6举例说明在三部门构成的简单经济体系里,某部门遭受负面冲击,其资产损失在金融系统各部门间的传递过程。图6最左边的方格说明了某部门的资金来源、资金使用及净金融投资之间的关系。图6为资金来源小于资金使用,净金融投资为正的情形。某部门所使用资金的减少,将通过资金依赖关系减少其他部门资金的来源。某部门资金使用的减少,在第一回合中同时减少了三个部门的资金来源,这迫使各个部门减少它们的资金使用,以保持账户平衡。在第一回合中减少资金使用的各部门,在第二回合中普遍导致其他各个部门资金来源减少,这种资金的损失通过资金流量表的资金依赖关系在多重回合的传递下间接影响了金融系统的各个部门。最终,资金的损失反映了各个部门金融资产价值的损失。

图6 负面冲击在各部门之间的传递过程

互联暴露矩阵提供了某部门负面冲击在金融系统各个部门之间传递的过程及数量规模。根据互联暴露矩阵,如果部门i的资产价值遭受到了20%的下降的负面冲击,那么,.第一回合中经济中各部门资产价值下降(在资金流量表中反映资金使用的减少)为0.2(xi1,L,xij, Lxi1)。在第一回合中遭受了资产价值的损失,将再次通过互联暴露矩阵影响到其他各部门资产价值的减少。比如,在第一回合中j个部门资产的损失为0.2xij,那么,在第二回合中它使得其他各部门资产的损失为0.2(xij,L,xij,Lxi1)。同时,第二回合中j部门总资产的损失来源于第一回合中各部门资产损失传递部分之和,即 0.2xijxmj。第三回合、第四回合等依次类推。因此,互联暴露矩阵提供了各部门负面冲击对经济中各个部门的传递过程。

0.2xijxmj。第三回合、第四回合等依次类推。因此,互联暴露矩阵提供了各部门负面冲击对经济中各个部门的传递过程。

2、结果

根据对中国金融系统2008年各部门之间互联暴露的估计结果,本文将重点测量当某部门遭受到资产损失的负面冲击之后,该损失在各部门之间进行传递的具体过程以及对整个金融系统的影响。从表3可以看出,当国外部门资产价值遭受了20%的损失的负面冲击时(相当于金融系统总资产价值1.22%的下降),整个宏观金融系统中各个部门资产的变化。在第一回合中,冲击导致非金融企业部门、金融机构部门、政府部门、住户部门和国外部门资产价值分别损失794.58亿、990.1亿、216.33亿、49.921亿和399.37亿元人民币,各占金融系统总资产价值0.382、0.476、0.104、0.024和0.192个百分点,占这些部门自身资产价值的1.329%、0.806%、3.732%、0.712%和3.161%。整体而言,冲击发生以后第一回合影响导致金融系统总资产价值损失2450.301亿元人民币,总资产价值下降了1.178%。在第一回合中,遭受资产价值损失的各部门通过资金往来关系再次发生相互作用,引发各部门资产价值新一回合的下降。负面冲击发生作用后的第四回合,金融系统总资产价值损失为54.6527亿元人民币,下降幅度约为0.026%。各回合各部门资产价值和总资产价值的损失如图7所示。综合考虑四回合的冲击,如果国外部门资产价值遭受20%下降的冲击,金融系统总资产价值将下降1.591%。这说明,外部金融冲击对我国金融系统的影响较小,国际金融危机通过资金流量表会计账面价值对我国宏观金融系统稳定的影响非常有限。

(未完待续)

责任编辑:夏雨