控制变量:ADEQU表示自有资金充足率,等于期末所有者权益除以期末负债。SIZE表示公司规模,等于期末资产总额的自然对数。CASH表示现金流,等于经营性现金净流入除以总资产。GROWTH表示增长率,等于营业利润的年增长率。GOVER表示股权性质,如果最终控制人是政府或者国有机构,GOVER=1;否则,GOVER=0。FSR表示股权制衡,等于第一大股东的持股比例。

(二)模型(2)

我们采用固定效应回归,通过模型(2)检验假说H2。Capital代表资本结构。Controls是一组控制变量,在赵冬青等(2008),苏冬蔚和曾海舰(2009)以及王跃堂等(2010)等研究中惯常使用,包括宏观经济、公司特征和产品市场竞争程度。

Capitalit=α+β1FVA×SIit+β2FVAit+β3SIit+ΦControls+εit (2)

资本结构:Capital用于度量资本结构。(1)LEV,表示资产负债率。(2)PAYA,用于度量无违约风险债务,等于(应付账款+其他应付款+长期应付款)/期末资产总额。(3)LOAN,表示有息负债,等于(短期借款+长期借款+应付债券)/期末资产总额。(4)SEO,是指示变量,表示股份增发。如果该公司-年有增发新股,SEO=1;否则,SEO=0。

计量模式:FVA×SI表示公允价值会计下的证券投资规模,用于解释公允价值计量下上市公司金融投资行为对负债比率的影响,符号为正,表示支持假说H2。由于2007年以来影响资本结构的政策性因素比较多,例如信贷政策和税制改革(苏冬蔚、曾海舰,2009;王跃堂等,2010),因此FVA在模型(2)是控制变量。

宏观经济因素:(1)经济增长率:借鉴Levy and Hennessy(2007),用△GDP表示。(2)信贷配给政策:用CREDIT表示①,等于三至五年期商业银行贷款的年利率。(3)所得税率变动:用△TAX表示②,等于实际税负的变动。根据税率差别假说(DeAngelo and Masulis,1980),△TAX的系数预期为正。(4)股票交易价格:用市盈率PE表示。依据市场择机假说(Marsh,1982; Baker and Wurgler,2002),PE的系数预期为负。

控制变量:(1)非债务税盾,用NDTS衡量,等于经总资产平减的固定资产年度折旧。(2)有形资产价值,用INVEST衡量,等于经总资产平减的固定资产和在建工程的期末余额。(3)盈利能力,用ROAB衡量。(4)产品市场竞争程度,以赫芬因德指数(HHI)作为代理。当市场竞争程度激烈时,企业的竞争行为会更加强硬,负债水平变得更高(James and Lewis,1986;姜付秀、刘志彪,2005)。

四、描述性分析

(一)样本筛选与数据来源

本文以2004~2011年为样本期间,选取2007年以前上市、持有证券投资至少三年的非金融类公司作为分析对象。要求2007年之前上市,是为了在同一公司基本面下对两种计量模式展开比较。要求持有证券投资在三年以上,是因为这些公司的证券资产以及资本结构更可能与计量模式有关联。剔除金融类公司,是因为金融行业的投资行为和资本结构需要专门研究。这三项剔除后,共获得5554个公司-年的观测值。再剔除所有者权益小于零或者审计意见为否定或无法发表意见的观测值共200个,剔除各变量的缺失值共922个,最终得到4782个有效观测值,代表了696家公司,平均长度是6.87年。

本文的数据有两项是手工收集。一是2007年以前的“长期股票投资”数据,二是可供出售金融资产的处置利得。其他数据来源于CSMAR金融研究数据库。为了获得稳健的分析结果,我们对所有连续变量按1%的比例进行Winsorize处理。

(二)描述性统计

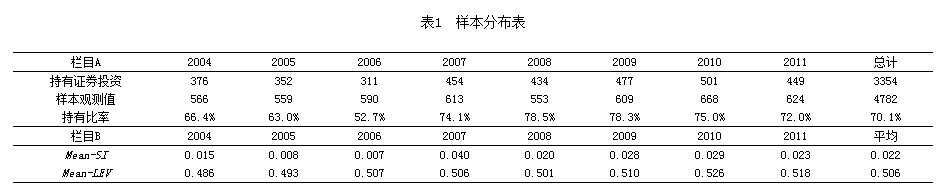

表1栏目A对样本的分布情况做年度描述。第一,持有证券投资的公司-年是3354个,占总样本量的70.1%,说明我国上市公司的证券投资行为具有持续性和重要性。第二,在公允价值模式下有更高的证券投资持有率,2007~2011年间有70.1%~78.5%的样本公司持有证券投资,而2004~2006年的证券持有率只有52.7%~66.4%。

表1栏目B对证券投资规模与公司资本结构做年度描述。第一,金融资产规模在成本模式下相当低(在0.7%~1.5%之间),在公允价值计量下呈倍数增加(在2.0%~4.0%之间)。第二,我国企业的总负债率(LEV)基本稳定在50%左右。

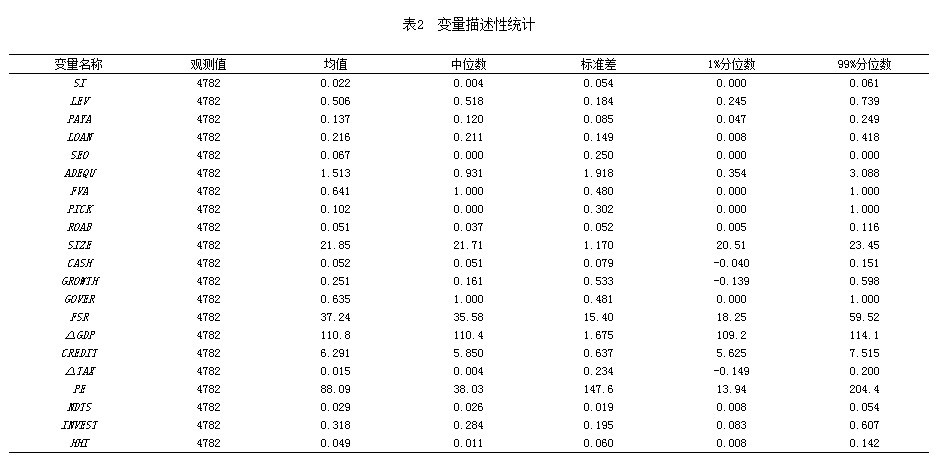

表2报告了各变量的描述性统计。就证券投资规模(SI)来说,我国非金融类上市公司证券投资占总资产的比率均值是2.2%,中间数是0.4%。SI的均值和中位数比较低,主要是因为成本计量下的证券投资规模相当小的缘故。就计量模式(FVA)来说,有64.1%的公司-年取自公允价值计量模式。就证券交易(PICK)来说,有10.2%的公司-年(487例)界定为利得交易,这些公司通过证券处置实现了盈余平滑或者规避亏损目标。就负债比率(LEV)来说,国内企业负债比率的平均水平是50.6%。这个比例显著低于发达七国。就资本结构来说,经营性应付款(PAYA)占总资产的比例是13.7%,债务融资(LOAN)占总资产的均值比例是21.6%,选择股份增发(SEO)的公司占总样本的6.7%(320例)。其他变量的解释从略。

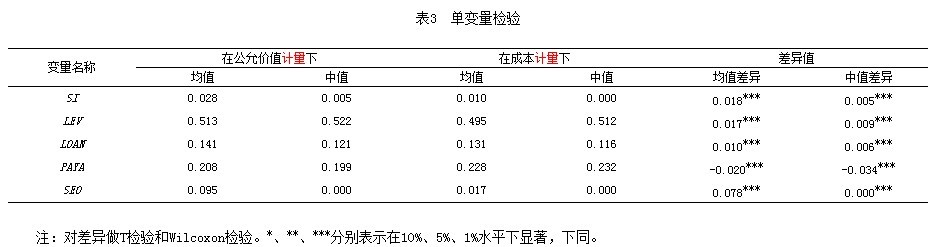

表3对两种计量模式下的证券投资与资本结构进行分组检验,显示了以下结果。第一,我国上市公司的证券投资规模(SI)在公允价值计量模式下比之前高出1.8个百分点,这个差异在1%水平下显著。第二,总负债比率在2007年之后显著增加,均值是51.3%,两者差异在1%置信水平下显著。第三,有息负债(LOAN)在公允价值计量下的均值是14.1%(中值是12.1%),在成本计量下的均值是13.1%(中值是11.6%),差异在1%水平下显著;经营性应付款(PAYA)在2007年之后呈现了显著下降。第四,股份增发在2007年之后显著增加,可能与《上市公司证券发行管理办法》的实施有关。

五、实证结果与分析

(一)公允价值计量模式对证券投资行为的影响

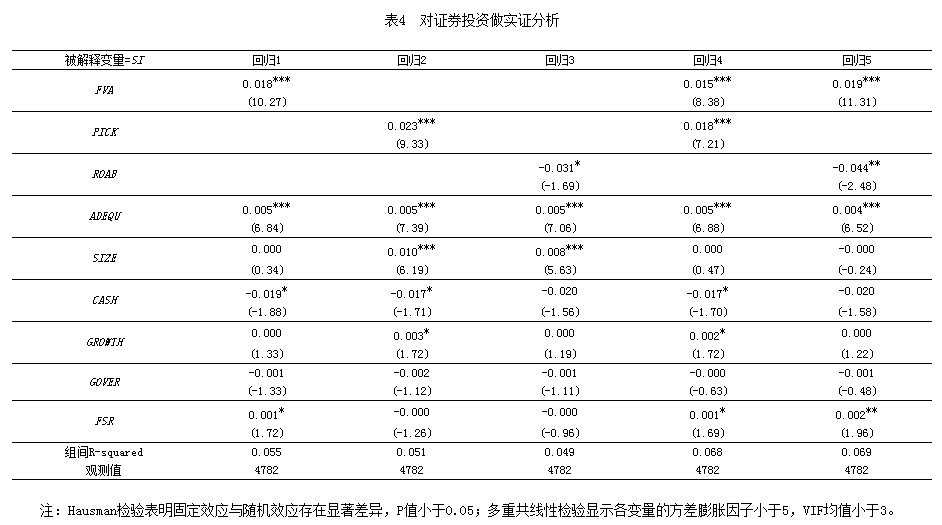

表4报告了假说H1的实证结果。回归1~3分别以公允价值计量(FVA)、证券利得交易(PICK)和经营性净盈余(ROAB)为解释变量。从回归1来看,公允价值计量(FVA)的估计系数在1%水平下显著,说明在公允价值计量模式下证券资产规模有显著增加。从回归2来看,证券利得交易(PICK)的估计系数在1%水平下显著为正,说明利得交易是金融资产规模的解释因素。从回归3来看,经营性净盈余(ROAB)的估计系数在10%水平下显著为负,说明经营业绩越差,上市公司持有证券资产规模更大。回归4对FVA和PICK做同步检验,回归5对FVA和ROAB做同步检验,估计系数的显著性是一致和稳健的。回归4和5已经控制证券交易动机PICK和ROAB的影响,因此FVA的估计参数可以解释为相关性原则的制度后果。综上所述,我们验证了假说H1,实证结果说明公允价值计量对金融投资活动存在显著的激励作用。

就其他变量来说,自有资金充足率(ADEQU)与证券投资规模(SI)显著正相关,说明内源性资金是重要来源。经营性现金流(CASH)与SI呈现负相关,说明在业绩恶化的情况下企业会持有大规模证券资产。大股东持股比例(FSR)与SI呈显著正相关,说明在缺乏制衡的情况下会有激进的投资行为。我们用OLS回归对假说H1进行检验,公允价值计量(FVA)、证券利得交易(PICK)和经营性净盈余(ROAB)的系数依然显著。此外,公司治理因素不显著,主要是成本计量模式下的证券投资不活跃(徐经长和曾雪云(2012))。

(作者: 北京大学光华管理学院 曾雪云 中国人民大学商学院 徐经长)