内容提要:本文采用中国1952年至2010年的年度数据以及1993年第一季度至2009年第四季度的季度数据,基于AR(p)-EGARCH计量技术手段以及Granger因果检验实证分析了中国的通货膨胀与通货膨胀不确定性之间的关系。研究结果表明,中国高的通货膨胀水平将带来通货膨胀不确定性的增加,而通货膨胀不确定性增加也会进一步提高通货膨胀水平。根据研究结果,为了降低通货膨胀的社会成本,应该注重保持中国物价水平的稳定。

关键词:通货膨胀/通货膨胀不确定性/实证研究作者简介:张天顶(1978.3-),男,吉林乾安人,经济学博士,副教授,现供职于武汉大学经济与管理学院,湖北武汉430072

一、引言

货币政策会对实际经济活动产生重要的影响,于是与货币政策密切相关的经济变量之间传导机制问题引起研究者们关注,其中一个重要的问题就是通货膨胀水平的高低是否与未来总体物价水平不确定性之间相互关联。一般而言,通货膨胀常常被经济学研究者视为是不合意的结果,而且它对于总产出增长也被认为是潜在有害的。基于该种信念,各国的政策制定者常常需要在总产出损失以及价格水平稳定二者之间进行权衡。在经济学理论探讨方面,货币主义者弗里德曼认为通货膨胀上升会导致未来呈现出更多的通货膨胀不确定性,进而会带来社会成本以及对于总产出的负向效应(Friedman,1977),而Barro则认为物价稳定应该成为中央银行的首要目标,否则价格不稳定就会导致更高的通货膨胀和更严重的通货膨胀不确定性,这将阻碍产出增长(Barro,1996)。

尽管现有相关研究尚没有取得完全一致的结论,但是绝大多数经济学家都赞同通货膨胀最突出的社会成本就是其对未来物价水平所带来的不确定性(Ungar和Zilberfarb,1993)。在现实经济运行中,如果不存在未来的通货膨胀不确定性,那么作为微观主体的消费者以及工商业企业均会对未来做出更好的安排。当一个国家面临着较高的通货膨胀问题时,政策制定者需要考虑是否采纳更加紧缩的货币政策。然而,按照经济理论,实行紧缩的货币政策将会提高利率进而阻碍经济增长;而当通货膨胀水平不断升高时,如果不采用紧缩的货币政策,那么此时的价格机制在配置资源方面将是无效率的。当面临着高通货膨胀问题时,货币政策方面的不确定性是带来通货膨胀成本的重要根源。当物价稳定成为货币政策主要目标时,可信的货币政策与较低的通货膨胀不确定性密切相关(Clarida,Gali和Gertler,1999)。由此可见,探讨通货膨胀水平与通货膨胀不确定性之间的关系对于政策制定者和研究者们来说都是一个有意义的研究话题。

当前,中国的通货膨胀问题日益引起广大民众以及政策制定者的持续性关注,本文研究则是在现实的宏观经济背景下深入探讨通货膨胀与通货膨胀不确定性之间的关系,进而提供相关建议。文章结构安排如下:第二部分为相关文献回顾;第三部分为通货膨胀不确定性的测量;第四部分为数据、数据处理及检验;第五部分为实证研究结果;第六部分为主要结论及启示。

二、相关文献回顾

通货膨胀不确定性与实际通货膨胀水平的关系及其对实际经济活动的影响效应一直都是经济学研究中的一个重要问题。为了更好地理解通货膨胀的成本,迫切需要我们把握好通货膨胀水平与通货膨胀不确定性之间关系(Ball,Cecchetti和Gordon,1990)。在现有研究结果中,存在着多个理论假说针对通货膨胀与通货膨胀不确定性二者之间关系进行探讨(Conrad和Karanasos,2005)。在通货膨胀不确定性的研究方面,经济学家Okun较早地发现具有较高通货膨胀水平的国家呈现出较高的通货膨胀变异性,他将较高的变异性作为衡量通货膨胀不确定性的一项指标(Okun,1971)。著名经济学家Friedman考察了短期和长期内通货膨胀与通货膨胀不确定性的理论关系,他强调指出较高的平均通货膨胀会导致较高的通货膨胀不确定性(Friedman,1977)。随后,研究者们一般将Okun和Friedman的理论阐述称为Okun-Friedman假说。从政策含意方面来看,基于该理论假说,如果政策制定者试图保持低的通货膨胀不确定性,而与此同时却推行扩张性货币政策,那么政策制定者将无法达到预定的政策目标。需要指出的是,Okun和Friedman所提供的相关分析仅是非正式的讨论。

基于Friedman的思想,随后相关研究借助于正式的经济理论模型探讨了通货膨胀与通货膨胀不确定性之间的关系。但是,通货膨胀对其不可预测性所带来的影响在经济理论上是模糊的。一些研究者认为,由于降低通货膨胀将导致失业率上升,因而高的通货膨胀水平会带来未来的政府政策以及较高的通货膨胀不确定性。在非对称信息博弈论的分析框架下Ball给出了正式的理论分析,并且指出较高的通货膨胀将增加对货币政策立场的不确定性(Ball, 1992)。Ball(1992)强调指出通货膨胀处于高水平时,政策制定者可能会采用反通货膨胀(Disinflation)政策手段,或者由于决策者担心经济衰退而不触及反通货膨胀政策。然而,由于经济代理人并不知道政策制定者的未来政策偏好,因而他们也不知道是否会发生反通货膨胀。显然,在Ball(1992)研究中当通货膨胀处于高水平的时候,反通货膨胀的激励依赖于政策制定者的类型。

在经济理论研究中存在一些理论模型注重强调政策制定者的激励,而且假定公众理解这些激励措施,这些模型一般在Barro和Gordon的理论框架下考虑时间一致下相机抉择的货币政策(Barro和Gordon,1983)。例如,Barro和Gordon(1983)首先强调了相机抉择的政策制定将引起政府创造过多的通货膨胀的最终结果,采用低的通货膨胀政策与政府所面临的相关激励是不一致的,因而私人部门不应该相信政府实施低的通货膨胀政策。随后,相关研究开始注重关注反向的因果关系,即通货膨胀不确定性对通货膨胀水平的影响。例如,Cukierman & Meltzer(1986)在Barro-Gordon模型设定下强调通货膨胀不确定性为政策制定者提供了制造令人意外的通货膨胀水平进而促进经济中总产出增长的机会(Cukierman和Meltzer, 1986)。在Cukierman & Meltzer的分析模式下,可信度被定义为公众识别政策制定者目标变化的速度。如果政策制定者失去了对货币政策的有效控制,那么可信度将会降低。因此,通货膨胀不确定性的增加会导致未来平均通货膨胀变得相对较高,这将颠倒通货膨胀水平和通货膨胀不确定性之间的关系,进而改变了Okun和Friedman的理论预测。

也有研究者考察了通货膨胀对通货膨胀不确定性的负向影响效应,他们强调指出在通货膨胀加速上升的环境下,代理人将会投入较多的资源用于对通货膨胀的预测,进而降低了通货膨胀不确定性(Pourgerami和Maskus,1987)。Holland则强调由于通货膨胀率的增加进而带来通货膨胀不确定性的明显增加,此时政策制定者将会实行紧缩的货币政策以应对较高通货膨胀不确定性所带来的负向福利成本(Holland,1993)。Holland认为这种政策制定者对稳定政策的追求颠倒了较高通货膨胀与较高通货膨胀不确定性之间的因果关系,进而与Cukierman & Meltzer的分析范式保持内在一致的预测结果。Holland(1995)则进一步预测通货膨胀不确定性对通货膨胀水平的反向影响效应,他假定中央银行受到强烈的稳定意愿所驱动,那么如果中央银行观测到不断上升的通货膨胀率带来名义不确定性,中央银行将会限制货币量供给的增长,这将减少不断增加通货膨胀所带来的负面影响(Holland,1995)。

Ungar & Zilberfarb将上述两种不同的理论观点进行整合,提出了一个更加有弹性的理论模型。他们认为通货膨胀的不断提高到底会增加还是会降低通货膨胀不确定性与通货膨胀的水平密切相关。Ungar & Zilberfarb强调指出随着通货膨胀的提高,代理人将会投入较多的资源用来预测它,因而会降低名义上的通货膨胀不确定性。但是,这种影响效应仅当通货膨胀超过临界的门槛值时才会发生影响作用,他们的实证研究结果表明在1980年至1985年高通货膨胀率期间,通货膨胀与通货膨胀不确定性之间具有显著的正相关关系,而在1986年至1990年低通货膨胀率期间未能发现二者之间存在上述关系(Ungar和Zilberfarb,1993)。

作为探讨通货膨胀对实体经济发挥影响效应的一个独特的渠道,通货膨胀不确定性以及通货膨胀与通货膨胀不确定性之间的不同理论假说已经引起经验研究的广泛关注。在经验研究方面,较多的研究考察了通货膨胀与通货膨胀不确定性之间的关系。Holland(1993)以及Davis & Kanago(2000)对早期的相关研究文献进行了出色的总结。其中,Davis & Kanago突出强调了不同国家、不同样本期限、数据频率以及研究方法所带来的混合结果(Davis和Kanago,2000)。先前的经验研究主要是以发达国家为研究对象,例如,有以G7国家进行实证研究的(Grier和Perry,1998)、也有研究者以欧洲联盟中6个成员国家为研究对象(Fountas、Ioannidis和Karanasos,2004)。近些年来,逐渐出现了少数研究注重将新兴市场经济体作为考察通货膨胀与通货膨胀不确定性的研究对象。例如,有研究考察了新兴市场经济体的通货膨胀不确定性问题(Thornton,2007)。当前,国内存在着相对较少的相关研究探讨中国的通货膨胀不确定性问题。例如,有研究利用马尔柯夫域变模型较早地考察了中国的通胀水平与通胀不确定性问题(赵留彦、王一鸣和蔡婧,2005);有研究应用Hamilton随机场回归模型与非线性检验方法对中国通货膨胀与通货膨胀不确定性关系进行实证研究(胡日东和苏梽芳,2008);而最近的一项研究则是利用GARCH模型来测量中国通货膨胀动态过程及不确定性(隋建利和刘金全,2011)。

总体来看,现有相关的国际经验研究之所以出现结论迥异的结果,如下两个影响因素发挥着重要的影响作用:其一,通货膨胀不确定性的估计方法;其二,实证研究的样本期限。我们讨论通货膨胀水平与通货膨胀不确定性的关系时,通货膨胀不确定性的测量方法对于研究结果而言至关重要。同时,在分析长期时间序列数据时,结构性变化是常见的重要影响因素,因此,相关经验研究的结果显著依赖于样本期限。本文与现有研究主要不同之处主要体现在如下方面:首先,现有的绝大多数经验研究都是采用标准的ARCH或GARCH模型来估计通货膨胀不确定性的,本文采用EGARCH模型来估计通货膨胀不确定性①;其次,本文注重考察中国的通货膨胀成本问题。因此,本文样本选择方面克服了先前跨国研究所面临的稳健性问题,同时本文从不同样本频率选择的角度上提供了统计意义上显著的中国经验,而且借助于经验研究结果本文提供对中国货币政策制定具有政策含意的相关启示。

三、通货膨胀不确定性的测量

在诺贝尔经济学奖的获奖演讲中,Friedman(1977)强调指出“通货膨胀的爆发产生强大的压力予以应对它。政策的变更推动了实际通货膨胀率与预期通货膨胀率之间差异变大……每个人都意识到在任何未来给定的区间内实际的通货膨胀存在着很大的不确定性”(Friedman,1977)。根据Friedman的上述阐述,平均通货膨胀率的上升将导致未来通货膨胀率存在着较高不确定性。这种名义变量的不确定性将会扭曲价格机制在有效配置资源方面的有效性,进而带来经济无效率地运行以及较低的产出增长率。而且,通货膨胀不确定性会通过影响利率进而影响稀缺资源的跨期配置。因此,在经验研究中分析通货膨胀的实际效应时需要将通货膨胀不确定性作为重要的经济变量予以考察。

早期研究文献广泛地采用两种方法来测量通货膨胀的不确定性:其一是考虑相关变量的移动标准差;其二是针对消费者进行调查问卷。前者是早期用来研究的一个重要指标(Fischer,1981;Foster,1978;Pagan, Hall和Trivedi,1983),在跨国数据研究中,一般具有较高的平均通货膨胀率的国家呈现出较高的通货膨胀变异性。例如,Fischer采用了样本期限内通货膨胀率的移动标准差并且据此测量通货膨胀不确定性。但是,采用该指标一个重要的不足之处就是通货膨胀的不确定性与变异性之间并不相同(Evans,1991)。如果代理人对通货膨胀缺乏相关信息,那么他们会将未来的通货膨胀视为极高的不确定性,尽管事后的通货膨胀变异性指标较低;相反,如果代理人提前获得了很好的信息,即便实际通货膨胀率存在较大的变化,有关于通货膨胀的不确定性却会变得相当低。可以说,当且仅当代理人未能拥有相关信息来预测增加的变异性时二者的等同才能够予以成立。而对于微观主体调查问卷法,通货膨胀不确定性主要是通过调查参与者对于通货膨胀预期的变异性和分散性而获得(Batchelor和Dua,1993)。当被调查者对未来通货膨胀具有相似的预期时,通货膨胀不确定性会较低;而被调查者对未来展望并不一致时,通货膨胀不确定性会变得较高。总体而言,上述两种测量方法涵盖了可预见和难以预见的变异性,但是,可预见的通货膨胀率变化可以通过指数化进行处理,通货膨胀不确定性更符合不可预见的变异性。

与前述测量方法不同,经济计量技术的相关研究进展为测量通货膨胀不确定性提供更好的测量技术手段。在时间序列模型方面,受到Engle在计量技术上开创性研究(Engle,1982)的大力推动,自回归条件异方差(ARCH)模型出现并且被广泛使用,这使得研究者们能够利用通货膨胀率时间序列数据的条件方差予以测量通货膨胀的不确定性。随后,Bollerslev引入了广义自回归条件异方差(GARCH)模型,该模型使得条件方差随着时间推移而保持持续(Bollerslev,1986)。本文遵循GARCH技术的分析范式,我们通过顾及通货膨胀率的条件方差而将其作为通货膨胀不确定性的一种代理变量。

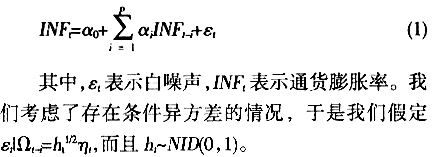

对于通货膨胀的经验研究缺乏有效的结构性方程,于是遵循现有研究的模型设定,我们假定通货膨胀服从AR(p)过程,即:

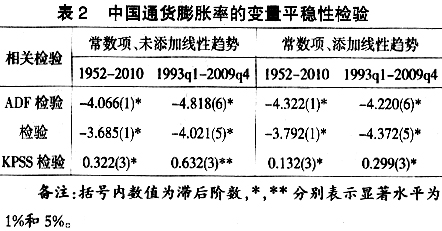

我们利用由Nelson(1991)所给出的EGARCH过程(Exponential GARCH),该过程注重考查正向冲击和负向冲击所带来的非对称效应(Nelson,1991)。在模拟通货膨胀不确定性时,EGARCH技术方法要比ARCH和GARCH技术方法具有如下的技术优势:首先,EGARCH方法采用对数形式的模型设定,这就不需要像GARCH方法那样对参数施加非负的限定;其次,EGARCH方法采用对数形式模拟通货膨胀以及通货膨胀不确定性,这能够降低样本中的例外情况对最终估计结果所带来的影响;最后,EGARCH方法允许通货膨胀不确定性对通货膨胀水平所带来的冲击进行非对称性反应。正如Brunner和Hess所强调指出的那样,GARCH模型对条件方差进行了对称性限制,方差是残差平方的函数,无论通货膨胀是意外地下降还是意外地上升,代理人对未来通货膨胀变得更加不确定(Brunner和Hess,1993)。但是,货币经济学理论分析与这种对称性限制是不一致的,原因在于相关信息表明通货膨胀变得较低,这将降低而不会提高未来的通货膨胀不确定性。EGARCH过程的具体模型设定形式如下:

如果

是非零的取值,那么通货膨胀水平对于通货膨胀不确定性的影响是非对称性的。当

是非零的取值,那么通货膨胀水平对于通货膨胀不确定性的影响是非对称性的。当 的估计值是正值时,通货膨胀率的增加将引起较高的通货膨胀不确定性。本文遵循先前的相关研究方法和结果,最终将式子(2)所拟合波动的对数值作为通货膨胀不确定性的测量(Byrne和Philip Davis,2005)。

的估计值是正值时,通货膨胀率的增加将引起较高的通货膨胀不确定性。本文遵循先前的相关研究方法和结果,最终将式子(2)所拟合波动的对数值作为通货膨胀不确定性的测量(Byrne和Philip Davis,2005)。四、数据、数据处理及检验

为了实证地考察中国的通货膨胀与通货膨胀不确定性之间关系,同时为了增强研究结果的稳健性,本文选择中国1952年至2010年的年度数据以及1993年第一季度至2009年第四季度的季度数据进行实证研究。季度数据样本期限的选择主要受到数据可获得性的影响,根据数据有效来源最终予以确定样本起讫区间。本文所使用消费物价指数的统计数据来源为国家统计局出版物《新中国60年统计资料汇编》、《中国统计年鉴2010》、《2010年国民经济和社会发展统计公报》以及国际货币基金组织的定期出版物《国际金融统计(季报)》。

中国的通货膨胀率主要是通过定基的消费物价指数进行测量,具体的计算公式如下②:

其中,CPI表示消费物价指数,ln表示自然对数。对于年度数据而言,消费物价指数采用1952年为基期,而且将基期消费物价指数值设定为100;对于季度数据而言,我们将2005年设定为基期,将2005年全年的消费物价指数设定为100,样本期间每个季度值都是针对基期进行调整的期间平均值。值得强调的是,对于季度数据下的中国通货膨胀率,我们最终遵循国际上相关研究的标准做法将计算出的季度通货膨胀率转化为年化的通货膨胀率。

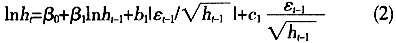

表1报告了中国通货膨胀率的描述性统计以及相关统计检验。利用公式(3)所计算的通货膨胀率,我们可以得到1952年至2010年样本期间的均值为3.276%,标准差为5.347%,四分之一和四分之三分位数分别为0.073%和4.695%;而在1993年第一季度至2009年第四季度样本期间的均值为4.231%,标准差为7.871%,四分之一和四分之三分位数分别为-1.436%和7.137%。无论是针对年度数据还是针对季度数据,偏度系数表明样本期限内中国通货膨胀率处于右偏状态,而峰度系数表明通货膨胀率的分布曲线呈尖顶峰度;同时Doornik-Hansen检验(Doornik和Hansen,2008)拒绝了中国通货膨胀率数据序列是正态分布的零假设,而Ljung-Box Q检验在统计意义上表明样本期内显著地自相关,这在一定程度上支持该序列ARCH效应的存在。

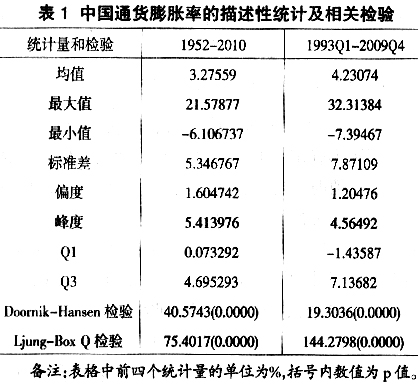

我们首先需要考察时间序列数据的平稳性属性,这对随后的实证研究来说至关重要。为此,我们采用几种不同的单位根检验来检验变量的平稳性属性。在现有单位根检验中,最广泛采用的是扩展Dickey-Fuller(ADF)检验和Phillips-Perron(PP)检验,而Kwiatkowski等人给出了单位根检验的替代方法(Kwiatkowski et al.,1992),该检验一般被称为KPSS检验。表2中报告了ADF检验、PP检验以及KPSS检验的结果,滞后阶数的选择是根据信息准则予以确定,其中ADF检验和KPSS检验的滞后阶数由Schwartz信息准则确定,PP检验依据Newey-West Bandwidth准则来确定最大容许宽度。

表2报告了中国通货膨胀率的变量平稳性检验结果,根据ADF检验、PP检验以及KPSS检验的结果,我们可以发现通货膨胀率不存在单位根,于是在进行估计EGARCH模型时,我们不需要对中国通货膨胀率的时间序列数据进行相应的变换。

五、实证研究结果

(一)通货膨胀及其不确定性的估计

我们首先通过估计AR(p)-EGARCH模型进而生成对中国通货膨胀不确定性随着时间改变的估计量。平稳的时间序列具有给定的冲击最终随着时间推移而消逝的特性,最终该时间序列又返回到其长期均值。上述属性允许我们直接针对中国通货膨胀率基于公式(1)估计AR(p)模型。

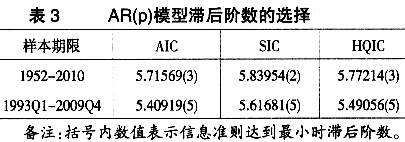

对于AR模型中滞后阶数p的选择,我们采用Akaike信息准则、Schwarz信息准则以及Hannan & Quinn信息准则予以确定。在年度数据样本中,Akaike信息准则和Hannan & Quinn信息准则在滞后阶数为3时取值为最小,而Schwarz信息准则在滞后阶数为2时取值最小,而该模型的最终预测误差(FPE)最小时的滞后阶数为2,于是综合考虑上述结果我们最终针对年度数据AR模型的滞后阶数选取为2。而季度数据样本中,Akaike信息准则、Schwarz信息准则以及Hannan & Quinn信息准则都在滞后阶数为5时取值达到最小,于是针对季度数据AR模型的滞后阶数选取为5。

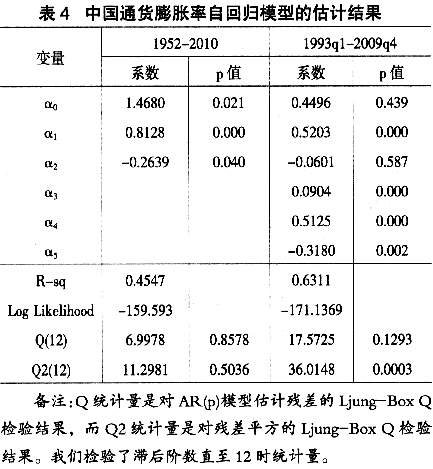

在表4中,本文针对AR(p)模型的回归系数以及相关的统计量进行报告。根据表4的估计结果,我们发现自回归模型能够对中国通货膨胀率能够进行较好地拟合。Ljung-Box Q检验表明利用AR模型拟合的残差水平值不存在自相关的零假设在显著水平为10%条件下予以拒绝;而针对残差平方的Ljung-Box Q检验是考察自回归模型中同方差的存在性,中国通货膨胀季度数据的检验结果表明条件同方差的零假设在显著水平为1%条件下被拒绝,但是年度数据的检验结果未能拒绝条件同方差的零假设。残差平方的Ljung-Box Q检验能够提供时间序列数据是否存在条件异方差的有力证据,针对中国通货膨胀率AR模型检验表明利用普通最小二乘法(OLS)估计可能会产生非常低效率系数③。同时,考虑到Ljung-Box Q未能在显著水平为10%的条件下拒绝年度数据同方差的零假设,于是我们进而采用Engle(1982)的LM检验考察中国通货膨胀率是否存在ARCH效应,最终检验结果表明无论是年度数据还是季度数据都在1%的显著水平下拒绝了中国通货膨胀率不存在ARCH效应的零假设。综上所述,尽管AR模型能够较好地拟合中国通货膨胀率的时间序列数据,但是AR模型并不能较好地刻画通货膨胀率随时间变化的波动,于是考虑ARCH效应的AR-EGARCH模型更加适合描述中国通货膨胀率的误差变化。

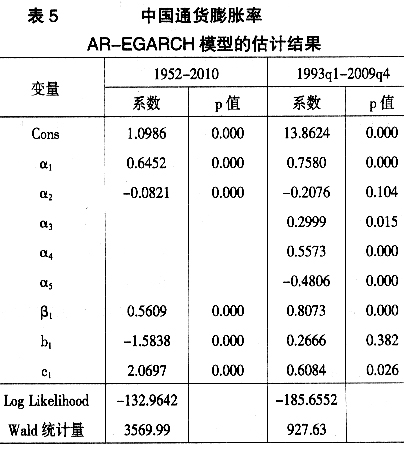

表5报告了AR-EGARCH模型估计中国通货膨胀率的时间序列数据的估计结果。根据AR-EGARCH模型的估计结果,我们发现对于年度数据的方差方程中回归系数

、

、 和

和 都通过了显著水平为1%的变量显著性检验,而季度数据方差方程中回归系数

都通过了显著水平为1%的变量显著性检验,而季度数据方差方程中回归系数 和

和 分别通过了显著水平为1%和5%的变量显著性检验。而根据EGARCH模型的特点,回归系数

分别通过了显著水平为1%和5%的变量显著性检验。而根据EGARCH模型的特点,回归系数 为正值,年度数据和季度数据

为正值,年度数据和季度数据 分别为2.07和0.61,这表明中国通货膨胀率的增加将引起较高的通货膨胀不确定性。因此,本文利用中国数据基于AR-EGARCH计量技术的估计结果验证了Okun-Friedman理论假说。

分别为2.07和0.61,这表明中国通货膨胀率的增加将引起较高的通货膨胀不确定性。因此,本文利用中国数据基于AR-EGARCH计量技术的估计结果验证了Okun-Friedman理论假说。(二)Granger因果检验

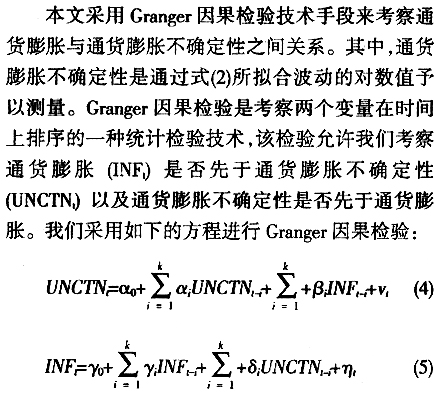

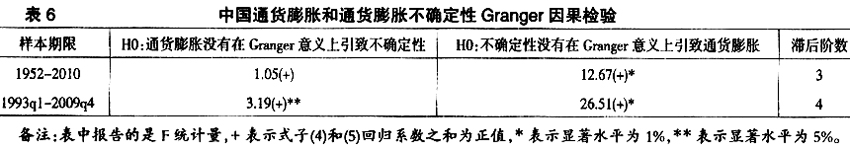

其中,式子(4)用来检验是否是通货膨胀引致通货膨胀不确定性,而式子(5)则是用来检验是否是通货膨胀不确定性引致通货膨胀。对于式子(4)和(5)的最优滞后阶数首先需要予以确定,我们采用Akaike信息准则、Schwarz信息准则以及Hannan & Quinn信息准则综合确定最优滞后阶数。

表6报告了针对中国通货膨胀与通货膨胀不确定性Granger因果检验的检验结果。根据表6中的相关检验结果,我们可以发现年度数据的因果检验表明在显著水平为1%下通货膨胀不确定性在Granger意义上引致了通货膨胀,而季度数据检验结果表明至少在显著水平为5%下通货膨胀与通货膨胀不确定性具有Granger意义上因果关系。同时,针对式(4)和(5)的回归系数之和都是正值,这也表明中国不断增加的通货膨胀率提高了通货膨胀不确定性,而中国不断上升的通货膨胀不确定性提高了通货膨胀。综上所述,基于中国的通货膨胀与通货膨胀不确定性Granger因果检验,我们发现中国通货膨胀的时间序列数据支持Okun-Friedman的理论假说,同时也支持Cukierman & Meltzer的理论分析。

(三)稳健性分析

为了考查本文实证研究结果的稳健性,我们进行了多方面尝试来深入探讨稳健性。针对中国1952年至2010年的年度数据,经济研究者们会认为由于存在体制改变,该样本期限内面临着结构性变化的可能性。值得注意的是,针对中国长期的经济数据存在着相关有影响的研究文献探讨着中国的通货膨胀问题(Chow和Wang,2010)。Chow和Wang(2010)利用Chow检验在将改革开放后的第一年1979年作为断点进行统计检验,结果表明拟合方程的参数是稳定的,并不存在结构性改变。我们借助于Zivot-Andrews检验(Zivot和Andrews,1992)对1952年至2010年间中国通货膨胀率的时间序列数据存在单一断点的统计检验,检验结果表明在改革开放前后中国的通货膨胀率不存在结构性断点。另外,我们没有利用1978年至2010年子样本进行敏感性分析的主要原因在于:该子样本期间未能提供足够的观察数使得EGARCH得到有效的估计。

对于中国通货膨胀不确定性的测量,除按照本文所用的AR(p)-EGARCH技术手段,我们还采用了GARCH家族中的GARCH-M模型,对称性GARCH模型以及非对称性TGARCH模型分别进行了估计。应用上述相关GARCH模型技术手段针对中国通货膨胀不确定性所得到估计结果,以及再次应用双变量的Granger因果检验进行统计检验,所得到的最终结果都支撑了本文所得到的中国通货膨胀与通货膨胀不确定性的实证研究结果。

六、主要结论及启示

在经济学理论分析中,通货膨胀水平与通货膨胀不确定性是密切相关的。本文在利用EGARCH计量技术测量中国的通货膨胀不确定性的基础上,采用中国通货膨胀率的年度数据和季度数据的进行实证研究,研究结果在统计意义上显著地进一步支持了上述理论研究结论。主要结论主要体现在以下方面:

第一,本文实证研究结果发现考虑ARCH效应的AR-EGARCH模型更加适合描述中国通货膨胀率的误差变化,而利用EGARCH模型的估计结果表明中国通货膨胀率的增加将引起较高的通货膨胀不确定性,这进一步验证了著名的Okun-Friedman理论假说。

第二,本文利用EGARCH模型的估计结果,将条件方差的对数值作为对中国通货膨胀不确定性的测量,借助于Granger因果检验我们发现季度数据实证研究结果表明中国的通货膨胀与通货膨胀不确定性存在Granger意义上因果关系,而年度数据实证研究结果则表明中国通货膨胀不确定性在Granger意义上引致通货膨胀。而向量自回归(VAR)模型的回归系数之和为正值,这也进一步验证中国的通货膨胀与通货膨胀不确定性密切关联。

本文的实证研究结果对于决策者制定货币政策具有明确的政策含义,为了降低通货膨胀的社会成本,需要处理好通货膨胀与通货膨胀不确定性之间的关系,应该注重保持着中国物价水平的稳定。政策决策者如果能够认识到中国通货膨胀率处于高位的时候,通货膨胀不确定性会显著增加,而通货膨胀不确定继续变大将进一步加大通货膨胀所带来的社会成本,因此必然会针对推进经济社会持续稳定发展的政策目标,采取紧缩性货币政策,从而降低通货膨胀不确定性。

注释:

①在国内研究中,GARCH模型在金融市场领域内的相关研究中被广泛地使用,但是将其应用在宏观经济和金融分析较少。正如隋建利和刘金全(2011)所强调指出“目前国内鲜有学者试图基于GARCH(1,1)模型分析和检验经济及金融时间序列的结构突变及其不确定性特征”。

②利用定基的消费物价指数的自然对数值计算通货膨胀率是国际货币基金组织等国际机构以及相关宏观经济与金融研究者们广泛采用的测量方法。

③Engle(1982)证明在条件异方差存在下,采用ARCH而不是OLS估计将在效率方面产生较大的收益。

参考文献:

[1]Ball, L., 1992, "Why Does High Inflation Raise Inflation Uncertainty?," Journal of Monetary Economics, Vol. 29, No. 3, pp. 371-388.

[2]Ball, L., S. G. Cecchetti and R.J. Gordon, 1990, "Inflation and Uncertainty at Short and Long Horizons," Brookings Papers on Economic Activity, Vol. 1990, No. 1, pp. 215-254.

[3]Barro, R.J., 1996, "Inflation and Growth," Federal Reserve Bank of St Louis Review, Vol. 78, No. 3, pp. 153-169.

[4]Barro, R.J. and D. B. Gordon, 1983a, "A Positive Theory of Monetary Policy in a Natural Rate Model," The Journal of Political Economy, Vol. 91, No. 4, pp. 589-610.

[5]赵留彦,王一鸣,蔡婧.中国通胀水平与通胀不确定性:马尔柯夫域变分析[J].经济研究,2005,(8):60-83。