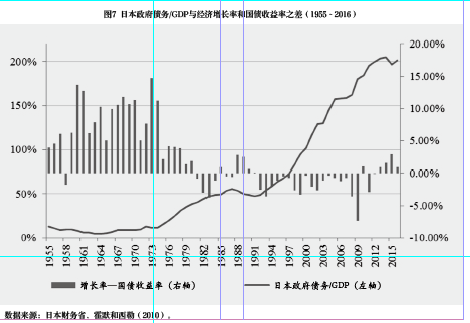

在欧债危机如火如荼、欧州五国(PIIGS,葡萄牙、爱尔兰、意大利、希腊和西班牙)的政府债务岌岌可危之际,日本成为众人瞩目的一个神奇存在。日本的政府债务GDP占比远超上述五国,为何日本反而高枕无忧?日本为什么没有成为希腊?首先,与很多国家的“双赤字”不同,日本虽然政府财政长期赤字,但是经常账户却长期盈余。根据国民收入核算恒等式,这表明存在正的储蓄——投资缺口。这些过剩储蓄成为国债市场的潜在支撑力量。其次,日本的经常账户盈余来自两个方面,一是贸易盈余,二是海外资产收益。日本在泡沫经济破灭之前积累了大量海外资产。这些资产一方面提供持续的资金流入,使得日本的经常账户相当强健;另一方面某种程度上也是政府信用的背书,在本国出现偿付问题时,这些海外资产是可以出售驰援的。再次,日本的居民和企业储蓄率非常高,而且都有很强的本国偏好,喜欢投资本国国债。也就是说,日本的居民和企业甘愿借钱给政府,也有能力借钱给政府。最后,日本国债主要由国内主体持有。日本中期和长期国债90%左右由国内机构和个人持有,短期国债的国内持有比例也在70%左右。综合以上这些条件,使得日本政府的债务耐受度格外高。

然而,随着这些有利条件的不断损耗,日本的政府债务问题日渐凸显。是债务就最终要还,高杠杆不可能长期持续。说到去杠杆的条件,所有国家都一样。短期来看,要改善政府财政、控制赤字。长期来看,则要有持续的经济增长。对目前的日本来说,这无疑是一项艰巨的任务。

化解政府债务风险的思考与建议:亟须推出更多实质性改革举措。深入探究政府债务特别是地方政府债务累积的根源,体制性因素是绝对不能忽视的。下一步要防范和化解潜在的政府债务风险,从根本上说,需通过深层的体制性改革来有效控制债务增量。特别是应进一步硬化地方政府的预算约束,这是化解地方政府债务风险的关键。事实上,2015年以来出台的一系列治理举措如通过立法的形式规定地方政府的债务上限等,已经在朝这个方向作了不少努力,未来还需要进行更深层次的改革。为此,可重点在以下四方面推出更多实质性举措。

一是进一步推进市场化的地方政府债券发行机制,对地方政府的举债行为形成强大的市场约束。

一个良好的政府债务风险管理机制,需要对信用风险进行有效的定价,使得不同借贷主体的信用风险形成明显的信用利差及相应的风险补偿差异,确保收益率价差能够反映地方政府层面的信息,反映地方债的差异化违约风险,从而提高地方政府对利率变化的敏感性,发挥市场对地方政府举债的约束作用。如果不同主体借贷的信用利差不能被有效区分,不能充分反映风险溢价,甚至出现风险溢价倒挂的情况,可能导致对借款人信用风险的低估,造成整个信用体系无法形成有效的风险识别及防控机制,致使风险不断累积。

客观来说,地方债发行市场化程度近年来有所提高,但与真正的市场化还有不小距离,特别是债券发行定价市场化程度依然不足。地方债的低利差在一定程度上表明现有定价机制并没有真实反映出部分地方政府债券的市场价值和风险成本。

为进一步提高地方债市场化程度,应着力推进市场化定价发行,减少地方政府对债券利率形成的行政干预,真正体现地区差异化定价原则,同时定向置换部分也应考虑如何进一步提高定价的市场化程度。

二是进一步健全信用评级体系,提高地方政府的财政透明度。

目前,在地方债发行过程中,尚缺乏合理有效的信用评级机制。未来应进一步强化对地方政府财政稳健性的评判,改善信息披露,并通过“用脚投票”的机制以市场化的方式对地方政府借贷形成有效的监督,迫使地方政府加强财政纪律。

三是加快构建资本预算制度,强化政府性融资行为的预算管控。

建议推广编制重大基础设施建设中期融资规划,各级政府将实施或承担的公益性基础设施建设项目所有筹资来源,包括财政补助、各类股权和债权融资在内的所有融资全部纳入规划,并逐步将编制范围扩大到所有基础设施建设领域,向资本预算过渡,从预算源头加强债务风险管控,提高债务资金使用的针对性和有效性。同时,推进权责发生制的政府综合财务报告制度改革,将各类债务融资和形成的相应资产编入政府资产负债表,强化债务投入的风险和收益管理,增强债务投入的可持续性。